Asistimos a un episodio de contradicciones entre la amplitud de mercado y el análisis chartista. Mientras la amplitud de mercado se muestra alcista en el análisis chartista aparecen algunas posibles figuras muy bajistas. Hay que seguir al mercado de cerca y no confiarse lo más mínimo.

Por supuesto, me refiero a Wall Street y a sus índices. Más concretamente, hablo del contraste el fondo de mercado de Wall Street y las figuras chartistas del S&P 500. Que nadie se confunda con Europa, por favor.

Es casi una tradición que el fondo de mercado lance un mensaje distinto al que nos muestran los índices. Las contradicciones entre la amplitud de mercado y el análisis chartista son bastante frecuentes. Sin embargo, esta vez no es como casi siempre.

Lo habitual es que el fondo de mercado sea más cauto que los índices y nos alerte de problemas. En cambio, esta vez las posibles figuras chartistas del índice son algo más pesimistas que los indicadores de amplitud.

Tabla de Contenidos

Análisis chartista

Son varias las posibilidades que tenemos ahora mismo trazando algunas líneas sobre el gráfico del S&P 500. Comenzamos:

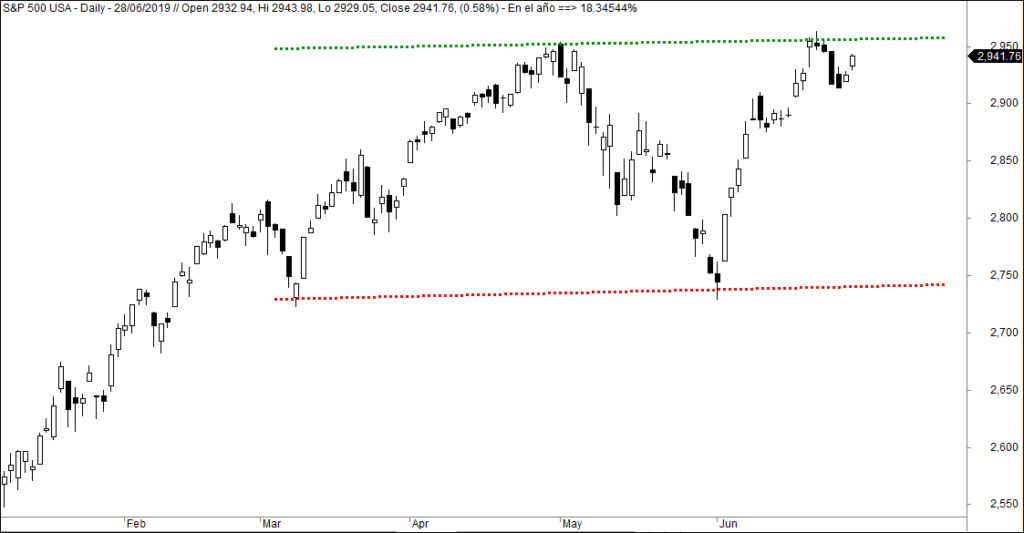

Un canal lateral en la zona de máximos

No hace falta ser un lince para ver este canal lateral ligerísimamente alcista en la zona de máximos del S&P 500. Tiene perfectamente delimitadas las zonas de ruptura y de no romperse al alza en la próxima semana, propiciaría un intento de vuelta a las andadas bajistas en busca de los 2.750 puntos.

Se necesita una ruptura al alza muy clara para alejar el temor de nuevas caídas y sobre todo, de que el mercado entre en «modo perder tiempo» que es habitualmente el menos favorable para los traders menos experimentados.

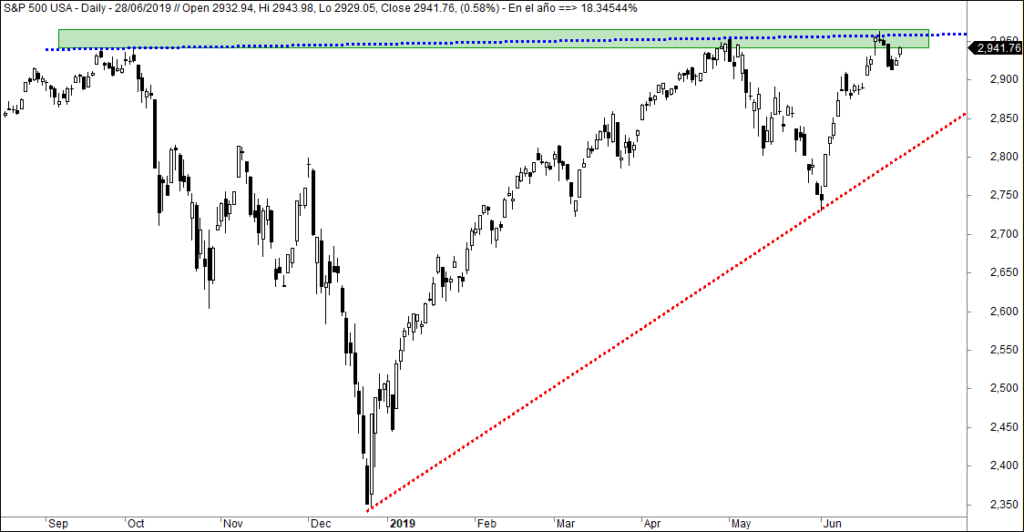

¿Una cuña bajista o un triángulo alcista?

En puridad, la formación es una cuña de las que los chartistas denominan «con implicaciones bajistas». Ese nombre viene dado por la experiencia de que suelen romper más veces por la zona de caídas que por la de salidas al alza.

Sin embargo, a mí me gusta dibujar las resistencias como una zona y no como una línea. Es lo que se puede ver en el rectángulo verde trazado por los máximos.

De ser más cierta mi visión, estaríamos ante un triángulo de connotaciones alcistas. Eso sí, para que esas connotaciones se cumplan, debe romper al alza claramente con el rectángulo mostrando volumen y determinación.

Por tanto, en esta segunda posibilidad chartista nos debatimos entre una figura habitualmente bajista y otra habitualmente alcista. Y todo por trazar las líneas de una u otra manera. Nadie dijo que esto de la Bolsa fuera fácil…

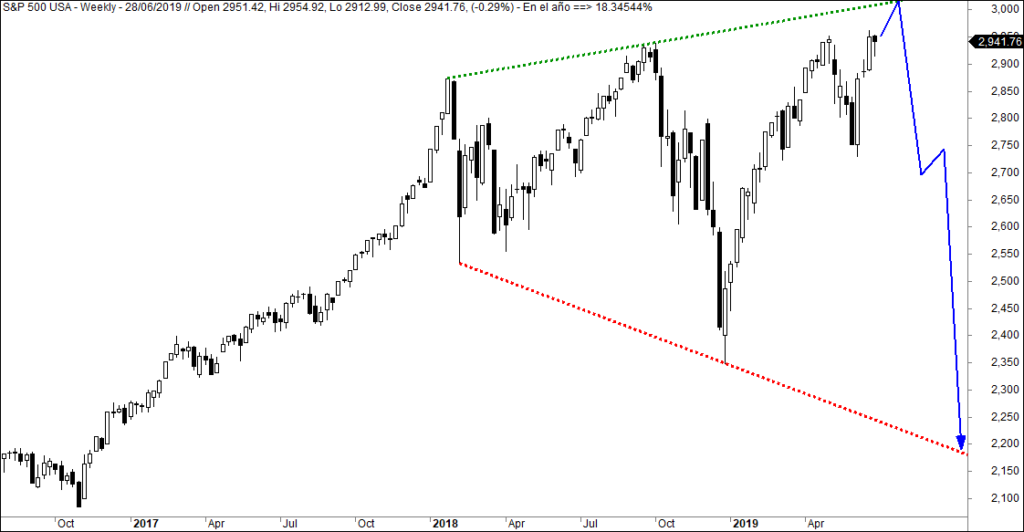

Un posible triángulo expansivo hiper bajista

En este gráfico semanal vemos un posible triángulo expansivo, una figura habitualmente propia de las tendencias bajistas, pero que ahí está. Esta semana han debatido sobre ella en el Foro el gran Ángel Matute y su aventajado discípulo Garimpeiro.

La verdad es que asusta y, además, tiene un peligro añadido. Incluso con una ruptura alcista muy clara de las opciones anteriores, las posibilidades de activación de esta figura seguirían ahí, acechando.

En definitiva, tenemos desde la óptica chartista un momento más que delicado. No es normal que se puedan trazar tantas posibilidades y menos aún que la ruptura de una de las figuras no anule las posibilidades de otra. Y encima resulta que esa otra es la más bajista de todas…

Visto así, hay que ir con pies de plomo que esto no parece tener muy buena pinta.

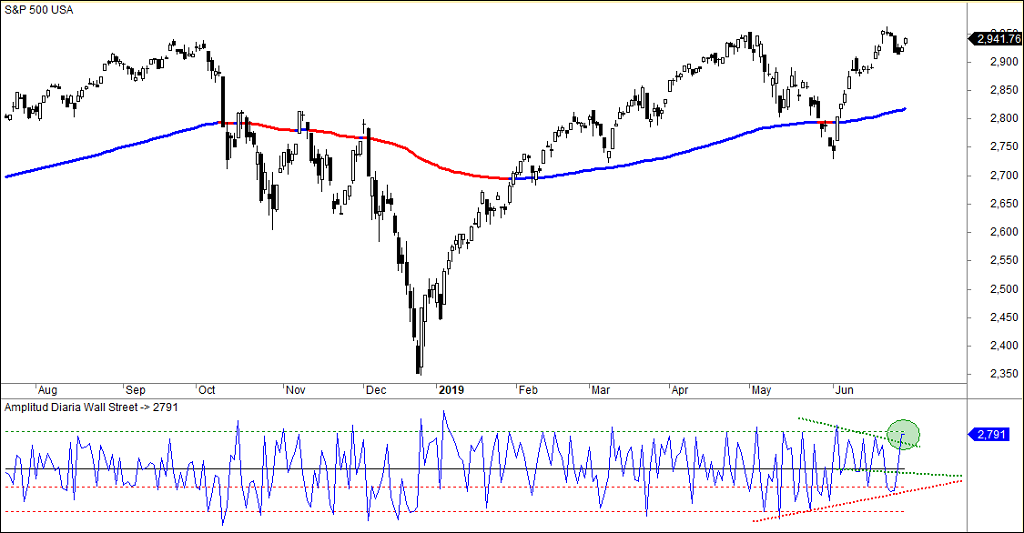

Análisis de amplitud de mercado

Para desentrañar los mensajes del fondo de mercado, esta vez no vamos a usar los indicadores de amplitud más habituales. El Oscilador McClellan, la Línea AD o los Nuevos Máximos y Nuevos Mínimos anuales son de sobra conocidos por todos, así que vamos con algunas cosas más «raritas». De las que a mí me gustan.

De los indicadores que vamos a ver, sólo el RSI de la Línea AD está en «Fundamentos de Market Timing para invertir en Bolsa». Eso supone que los demás irán en «Market Timing avanzado» si es que algún día llega a ver la luz.

Los bonos high yield respaldan el optimismo

Hemos hablado en ocasiones anteriores de la Línea AD de los bonos corporativos high yield y de su apabullante facilidad para marcar el camino del S&P 500.

Lo que vemos ahora es que se mantiene en dirección norte, anticipando nuevas alzas de Wall Street. Y lo hace con un claridad meridiana.

Noticias alcistas desde la Rainbow Ribbon

Este indicador tan gráfico es usado por Tom McClellan para definir situaciones alcistas y situaciones bajistas. Y ahora mismo es alcista de una forma absolutamente nítida.

Hago notar que Rainbow Ribbon se trata de un indicador de señal retrasada y que no suele equivocarse a pesar de ese retraso.

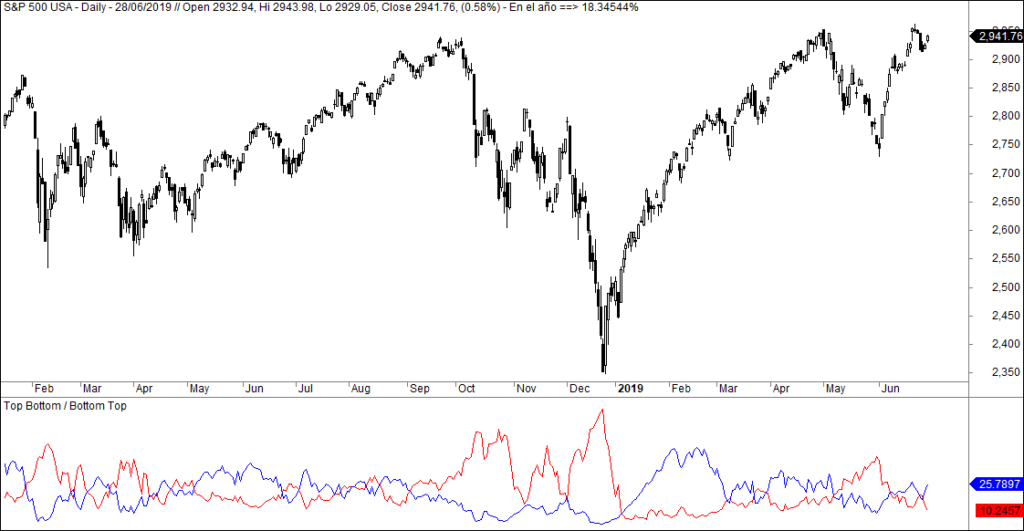

Top Bottom se aleja del peligro bajista

Top Bottom es uno de los indicadores que mejor alertan de peligro de cuantos tengo en mi arsenal, pero lo muestro poco. Era uno de los favoritos de Ángel Matute, aunque él restringía su uso a los valores del índice y yo lo he ampliado al conjunto del mercado.

Nos muestra cuántos valores hay alcistas y subiendo cada día y cuantos hay bajistas y bajando. No son solo alcistas y bajistas, sino alcistas que suben contra bajistas que bajan. Busca los comportamientos claros y desprecia los comportamientos dudosos. Y lo hace en todo Wall Street, buscando y sumando tanto en el Nyse como en el Nasdaq.

Ha amagado con que la línea rojo superara a la azul pero la amenaza no se ha concretado y en los últimos días ha vuelto a abrir las distancias entre las dos líneas que componen el indicador.

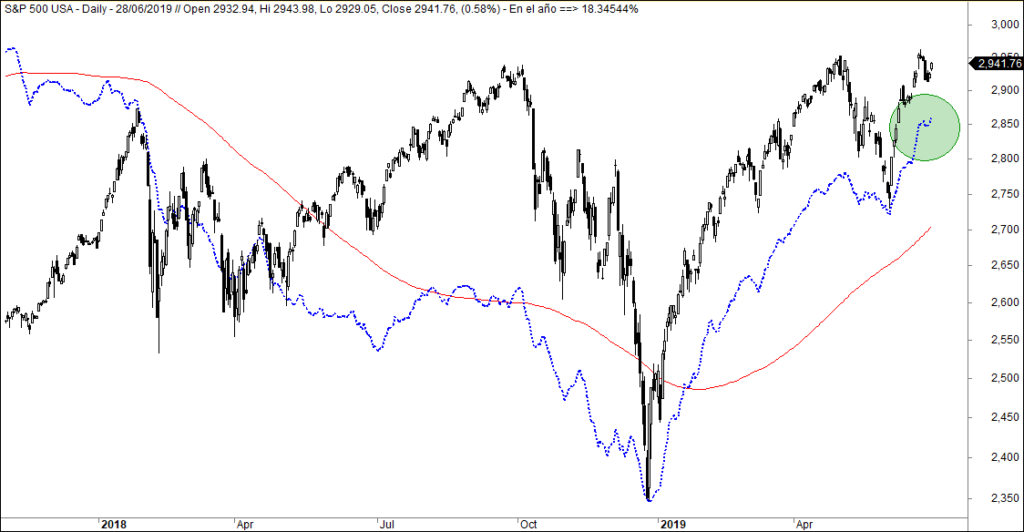

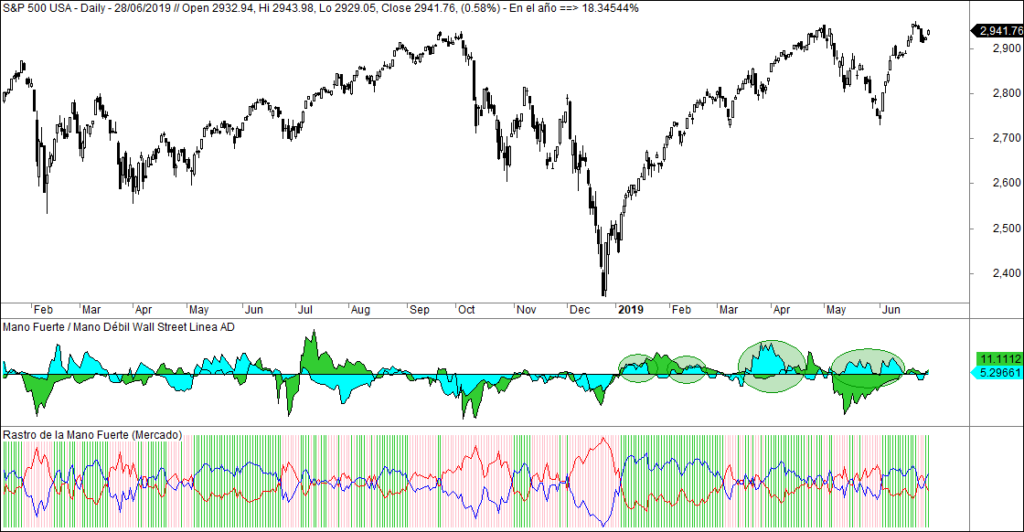

La mano fuerte ha comprado más que vendido

Vemos en el indicador superior, el saldo de la mano fuerte, cómo las compras han superado con mucho a las ventas en el presente impulso. Por experiencias anteriores, sabemos que no suelen producirse grandes caídas sin que los que mandan en el mercado vendan convenientemente antes de dejar caer los índices. Lo vimos claramente entre junio y octubre de 2018 antes de que el mercado se despeñara. Ahora no parece haberse producido venta alguna por parte de la mano fuerte.

El indicador inferior mide el rastro de la mano fuerte que va dejando la actividad de la mano fuerte en los valores del mercado. Cuenta los valores que tienen al dinero inteligente comprado y los que lo tienen vendido y convierte a esta magnitud en un indicador de amplitud. No desdice la impresión que da el indicador de saldo de la mano fuerte.

Por tanto, asumimos que la mano fuerte espera un mejor momento para descargar mercancía. Y tiene mucha mercancía a juzgar por lo que hicieron los indicadores en tramos anteriores de esta subida.

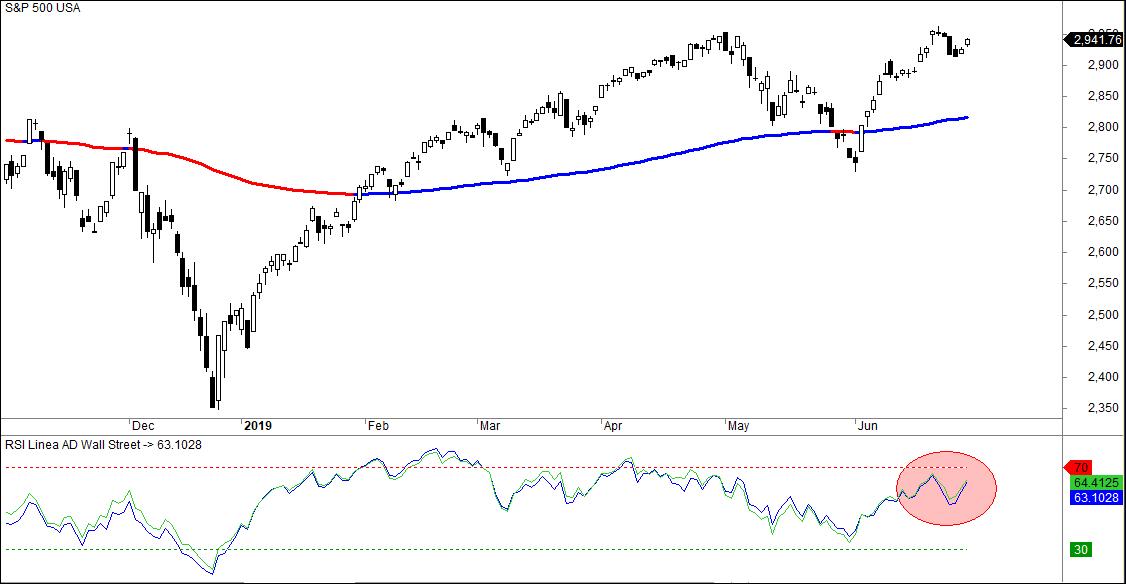

El RSI de la Línea AD recomienda prudencia

Ya dije la semana pasada que el RSI de la Línea AD no ha llegado al nivel 70 al marcar el S&P 500 su último máximo. Expliqué además que eso puede suponer dos cosas.

De una parte, alerta de la posibilidad de que los máximos sean más endebles de lo que aparentan. Si esta visión se confirma, el bajonazo estaría asegurado.

De otra parte, puede anticipar que los máximos no van a quedar en los conseguidos recientemente y que el S&P 500 va a seguir subiendo. Si es así y este indicador no supera el nivel 70, debemos preocuparnos. Si lo supera, libera presión bajista. No obstante, conviene seguir también la evolución particular del fondo de mercado del Nasdaq, que debería aportar algo más de lo que ha aportado hasta ahora.

Conclusión: alcista pero…

Suelo decir que al mercado le gusta sobremanera instalarnos en la duda perpetua y esta vez no es una excepción. No obstante, tanta diferencia entre las señales chartistas y lo que nos dice el fondo de mercado debería ponernos en alerta. Por tanto, a seguir el mercado de cerca y a no confiarnos lo más mínimo.

Les comenté que tenía dos sistemas comprados y que no pensaba perder dinero con ellos. Una de esas posiciones ya ha saltado, con pingües ganancias. La otra permanece comprada y con ganas de seguir sumando. A pesar de este escenario de contradicciones entre la amplitud del mercado y el análisis chartista, mi idea es la del fondo de mercado: alcista. Pero nunca está de más la prudencia y valorar todos los escenarios posibles.

Este escenario tan curioso de contradicciones entre la amplitud de mercado y el análisis chartista debe siempre ponernos alerta y tratar de decidir de antemano qué vamos a hacer si se valida alguno de los escenarios previstos. Y, si se puede, incluso qué haremos si el escenario es finalmente uno que no se ha previsto. Cosas de la Bolsa…

Hola,

hay una errata, no? el 4º y 5º gráfico son los mismos.

Gracias

Gracias a tí, Subsanado

Me vais a preguntar por qué me decanto así que mejor lo pongo de oficio. Soy seguidor de la amplitud de mercado, así que soy moderadamente alcista. El RSI de la Línea AD, no las figuras chartistas, es mi principal preocupación.