Me costó mucho comprender que gestionar un stop loss es un arte al alcance de pocos. Tanto o más que elegir el mejor momento para una entrada.

Alfredo nos ofreció en «Fundamentos de Market Timing para invertir en Bolsa» un buen resumen de tipos de stops y como aplicarlos. Pero es una cuestión recurrente a la que vuelvo una y otra vez. Poca gente se da cuenta de su importancia, pero te puede cambiar la vida gestionar bien un stop o gestionarlo mal.

Uno de mis antiguos foreros me dijo una vez algo que me ha hecho pensar mucho en los últimos años. «Dedico más tiempo a tratar de gestionar bien un stop loss que a desarrollar nuevos sistemas de inversión».

Razonaba (y supongo que seguirá razonando aunque nos hayamos perdido la pista) que una vez decido el activo y el momento, el stop loss es el protagonista.

Resumía que cuando abres la posición, lo más habitual es que pase una de estas dos cosas:

Tabla de Contenidos

- Que el mercado te de un revolcón

- Que un stop loss mal pensado o mal gestionado arruine una gran idea.

Yo trataba de quitarle la presión al stop loss matizando que con técnicas de Market Timing como las que aplicamos, el momento del arranque suele estar claro y es más complicado que te salten los stops.

Pero el seguía en sus trece. Tardé mucho tiempo en convencerme de que llevaba toda la razón del mundo. En realidad, no me convencí yo. Me convenció una tabla de Excel.

Cuando empecé a dar protagonismo al stop loss

Me remontaré a hace ya bastantes años. Por entonces este servidor operaba mayoritariamente con acciones. Y colocaba los stop loss donde mandaban los cánones. Justo por debajo del último mínimo relativo relevante.

La gestión del stop loss se limitaba a subirlo cada vez que el precio remontaba tras una caida. En ese momento, se buscaba el nuevo mínimo relativo marcado y se ajustaba a ese punto el stop loss.

Pero una hoja de Excel en la que llevaba la contabilidad de mis operaciones descubrió que el stop loss así gestionado se convierte en un enemigo terrible. Más o menos tres de cada diez operaciones pudieron haber ido mucho mejor si la gestión del stop loss hubiera sido algo más «feliz».

Usando un indicador y no la intuición

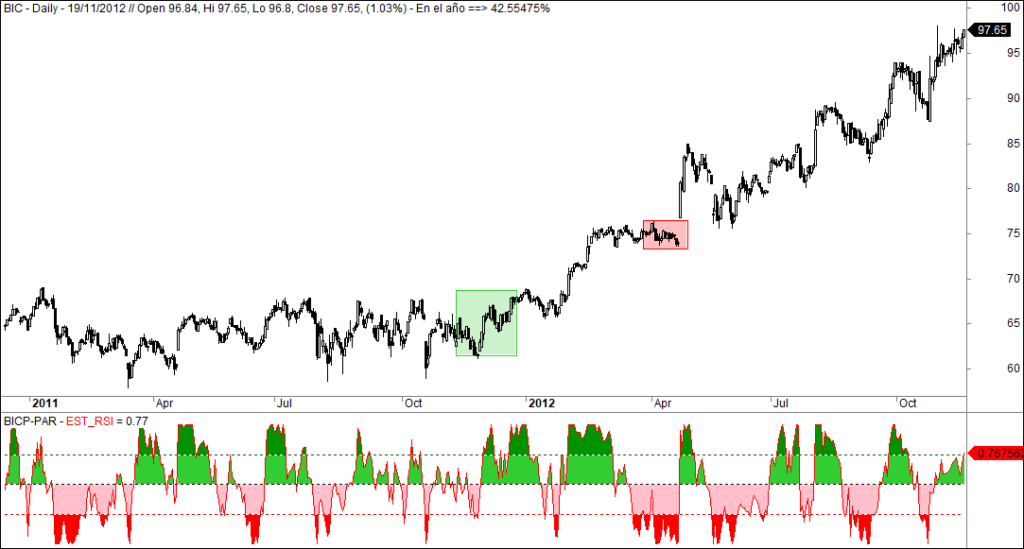

Fue entonces cuando comencé a usar algún indicador auxiliar para ajustar los stops. Recuerdo que en el Foro puse un ejemplo de hace muchos años con BIC:

Había logrado identificar un lugar de entrada en los mínimos del cuadrado verde y el stop loss me saltó en los mínimos del cuadro rojo. No era un mal negocio, pero pudo ser mucho mejor si hubiera gestionado los stops de otra manera.

He colocado debajo el indicador que suelo utilizar cuando invierto en acciones, que es cada vez menos. Se trata de un Estocástico-RSI que he aderezado con algún colorín para mi propio entendimiento.

Las dos reglas de uso son sencillísimas

- Si el retroceso del precio no lleva a este indicador a la zona roja, el stop loss no debe moverse.

- No se mueve el stop loss hasta que el indicador vuelva a la zona verde

Con estas sencillas reglas aligeré mucho la gestión de mis stops. Pero , sobre todo, la gestión dejó de depender de un elemento subjetivo, es decir, de mí. Todo pasó a estar controlado por el indicador. Y funciona, la verdad.

Sobre todo, permite manejar sin demasiado peligro stops declarados, fijos, donde los pone todo el mundo, algo que es mucho más cómodo y seguro cuando se maneja una cartera con muchos activos.

Usando la imaginación para gestionar stop loss

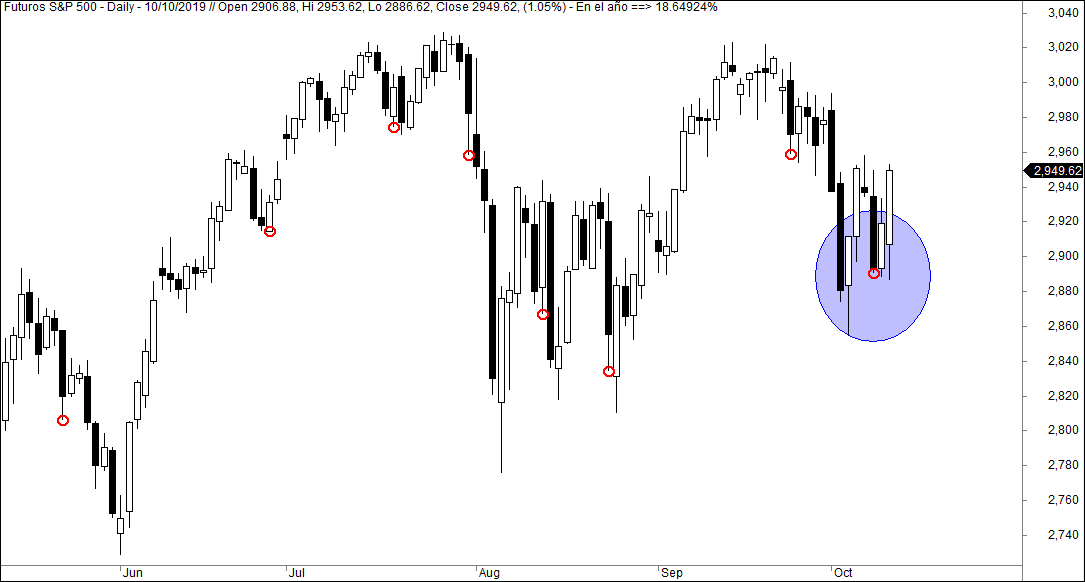

Pero al pasarme a los índices me encontré con algunos problemas añadidos y el fundamental era que el gráfico del índice y el del futuro no se parecen en casi nada.

¿Y qué? Si vas as operar en futuros o derivados del futuro, pues pones el gráfico del futuro y ya está.

Una cosa es un índice y otra su futuro

Muy cierto. Es más, cierto al 100%. Pero resulta que lo mires por donde lo mires, el gráfico del índice es cien veces más «noble» que el del futuro. Muchas noches en el futuro aprovechan para barrer stops a mansalva y esas caídas muchas veces no existen en el índice.

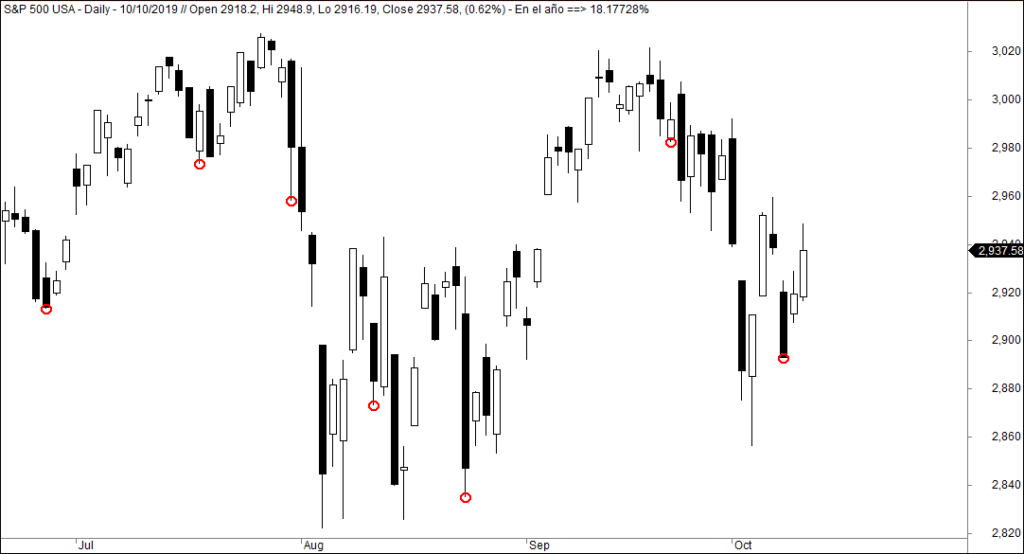

Para explicarlo mejor, pongamos el caso de esta misma semana:

Imaginemos que los puntos rojos son los mínimos a los que queremos referenciar nuestro stop loss. Y ya puestos a imaginar, pongamos que se trata de un stop de cierre y no de un stop al tick.

No imaginemos. Codifiqué este tipo de stop loss para un sistema muy peculiar con mucha rapidez en las entradas y que también es demasiado rápido con las señales de ajuste de stops. Decidí que el código de entradas sería el del sistema, pero que los stop loss debían programarse de otra forma.

Que nadie se asuste. El código ofrece señales de stop aunque el sistema no esté largo. Son independientes uno de otro,

A lo que vamos. ¿Qué ocurrió en el futuro del MiniSP?

Pues no ocurrió sólo una cosa, sino que ocurrieron dos:

- El Futuro coqueteó con el mínimo de referencia en la siguiente vela

- El Futuro perdió claramente el nivel durante la noche del miércoles al jueves

Un stop loss al tick puesto cerca del mínimo de la vela señalada en rojo hubiera saltado sin remedio. Con el mercado de contado cerrado no hubo una sino dos acometidas bajistas. Y en una de las dos nos habrían laminado con seguridad.

La tentación de ajustar mucho el stop

¿Por qué estoy tan seguro? Porque cuando las cosas no están muy claras, y ya dije que no lo están, los traders tenemos la tentación de ajustar más el stop. Por eso, cuando los que mandan en el mercado se deciden a rebañar para terminar de cargar el saco antes de correr hacia arriba, no necesitan hundir el mercado. Basta con darle un meneo.

La combinación stop al cierre y elección del lugar mediante un criterio objetivo me ha salvado la posición. Y van ya muuuuchas veces. Sin ir más lejos, en el último mínimo de septiembre ocurrió lo mismo.

Pero que nadie se llame a engaño. Esto de gestionar un stop loss es puro arte por mucho que lo convierta en un código de programación. Se trata, en realidad, de ser capaz de reflejar en el código todo lo que imaginas como artista (aficionado, que conste).

Y tengo uno en pruebas que es capaz de rebajar el nivel del stop loss en determinadas circunstancias, que es el que encabeza el artículo., pero debo confesar que comencé en los índices con el Oscilador McClellan del Volumen, que hacía las veces del E-RSI. No funcionaba mal, la verdad, pero es que me gusta seguir investigando….

Ya veremos como termina, que en esto del trading es más verdad que en ninguna otra actividad eso de que «hasta el rabo, todo es toro»

A mi lo de los stop loss también me tiene frito.

Como en general analizo sobre el gráfico del futuro y luego tengo que ir al de CFDs que es donde hago la operación siempre hay un pequeño margen que flota por ahí.

De hecho a veces estoy más seguro en el análisis que en el stop. Después de ponerlo siempre me parece que hay otro sitio mejor.

Lo de utilizar el Oscilador McClellan de volumen no lo recordaba y no será porque no te leo ja ja.

Eso es porque el CFD está referenciado al índice, y «se come» los cambios de contrato de los futuros.

Además, en los CFD veo cada día que «liman» extremos de velas de los futuros en cuanto sube un poco la volatilidad, sobre todo en el lado corto; hasta 4/5 puntos del NQ he visto, o hacer máximos el DAX rompiendo un techo anterior cuando en futuros se había quedado a unos 10 puntos.

También en las aperturas de los USA: si son con gap, como creo que ocurrirá esta noche, alteran los extremos de la primera vela de 5m (a veces esto influye en timeframes mayores lógicamente), y eso en un sistema intradía conservador que cierra operaciones en puntos concretos es demoledor.