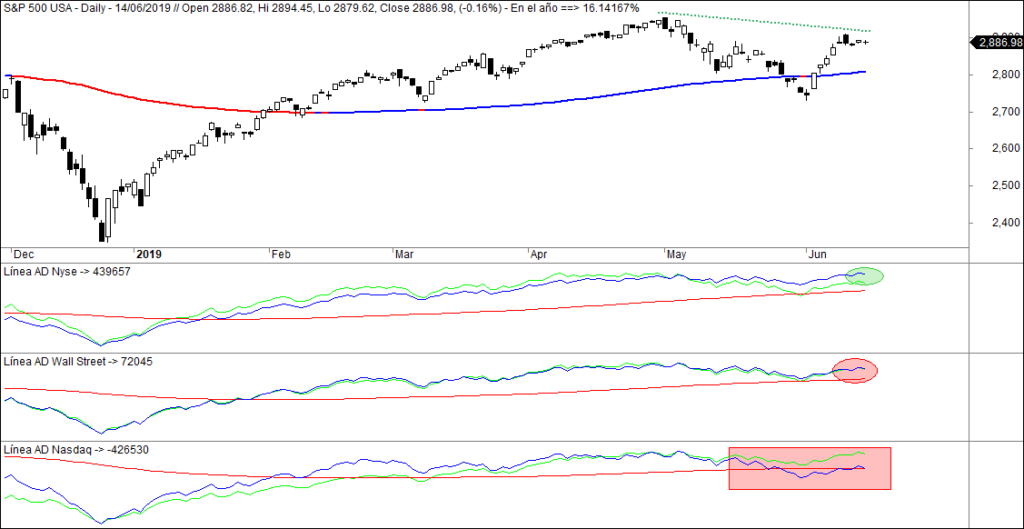

He leído en los últimos días diversos comentarios acerca de la bondad de la reacción en Wall Street. Aducen que la Línea AD del Nyse ha vuelto a marcar máximos históricos. Son los problemas de despreciar los datos del Nasdaq, que no son tan alentadores. Al último arranque en Wall Street le falta el Nasdaq. Pero para verlo (y entenderlo) primero hay que mirarlo.

El mismísimo Tom McClellan parecía exultante el pasado jueves en Twitter:

Tabla de Contenidos

Iba poco menos que «radiando» la sesión en busca de un nuevo máximo histórico que, como él dice, «NO es bajista». Completamente de acuerdo con él. Ese máximo histórico de la Línea AD del Nyse no es bajista. Pero tiene un matiz que nunca debe despreciarse: tampoco es alcista.

Explico convenientemente en mi nuevo libro, «Fundamentos de Market Timing para invertir en Bolsa», por qué no es nada conveniente excluir al Nasdaq del análisis de amplitud. Pero tengo asumido que no cala el mensaje a pesar de que ya no soy el único en mantener esta actitud.

Afortunadamente, comienzan a leerse algunas otras voces alegando que el análisis de amplitud ceñido exclusivamente al Nyse está incompleto. Una buena muestra de ello son las recientes palabras de Arthur Hill: «Los indicadores de amplitud basados solo en el Nyse o en el Nasdaq están incompletos y no representa al mercado como un todo».

La divergencia positiva de la Línea AD no es garantía de nada

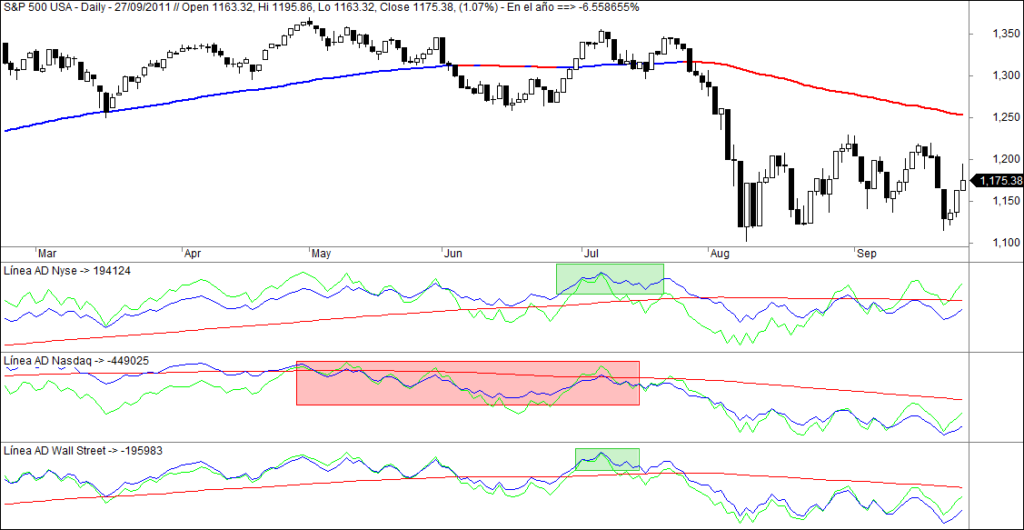

Va a costar convencer a muchos de que el Nasdaq tiene mucho que decir y muchas pistas que aportar. Lo que no debería costar tanto es que se bajen del burro de que las divergencias positivas de la Línea AD, ya sea del Nyse, o de lo que sea, no son garantía de nada. Para los más escépticos, vaya este gráfico:

Mes de julio de 2011. La Línea AD del Nyse marca máximos históricos a pesar de que el precio del S&P 500 no lo hace. Incluso, arrastra a la Línea AD de Wall Street a máximos también. Poco después el mercado se derrumba. Pasa muchas más veces y lo único cierto que hay en todo esto es que las divergencias positivas de la Línea AD no son de fiar.

Evidentemente, no son un síntoma bajista, ni mucho menos. Luego puede pasar lo que pase, pero hay que manejar siempre la posibilidad de que el fondo de mercado del Nasdaq sea el que lleva razón y que los índices no puedan mantenerse indefinidamente a base de subidas de los valores que más ponderan.

En fin, veamos cómo está la situación ahora mismo:

En esta ocasión, el máximo histórico de la Línea AD del Nyse ni siquiera ha sido refrendado por la Línea AD de Wall Street. La causa la encontramos en que que la situación del indicador referido al Nasdaq es bastante poco confortable. Tiene todos los visos de que el Nasdaq está siendo sostenido en exclusiva por los valores que acaparan el volumen. Y eso nunca es una situación demasiado recomendable.

¿Algún factor positivo en la situación actual?

Claro que los hay y, de hecho, el máximo de la Línea AD del Nyse es un aspecto positivo. Es más, yo tengo dos sistemas comprados y no pienso en perder dinero con ellos, pero eso no me puede cegar la razón. Hay buenos síntomas de que el mercado no aparenta un peligro de recaída, pero no es oro todo lo que reluce y eso hay que tenerlo siempre en cuenta.

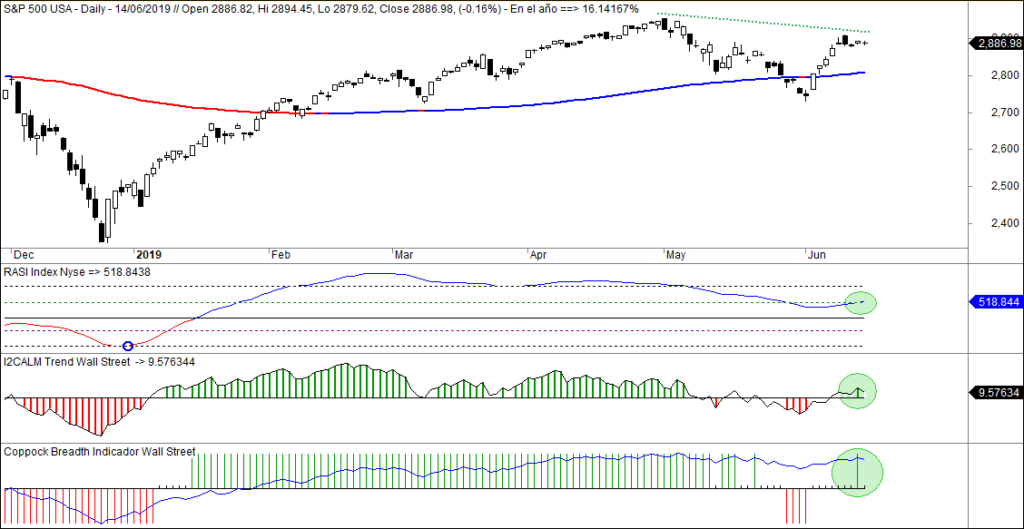

Vayamos con lo que reluce:

En primer término, el RASI ha logrado superar el nivel 500 en este impulso alcista. Reitero lo que digo siempre que sale a colación este indicador en mis escritos. Se trata de un indicador susceptible de cambios apreciables en función de la base de datos que se maneje y de cómo se calcule. Yo lo calculo teniendo en cuenta los valores que repiten y eso no es lo normal.

En segundo término, la versión menos conocida del indicador I2CALM-Trend, la que nació para ejercer de freno a las alegrías del Oscilador McClellan, también ha superado el filtro.

Y es tercer lugar, mi adaptación del Coppock Breadth Indicator señala que el mercado ha perdido sus intenciones bajistas. Ahora mismo parece que es neutral aunque con connotaciones alcistas.

Son tres síntomas muy positivos, pero que no son concluyentes en ningún caso, como no lo son tampoco los negativos. Recuerden que a lo ya reseñado sobre la Línea AD hay que añadir lo comentado la semana pasada sobre el Hindenburg Omen. No ha reiterado sus señales y eso ya es positivo. Recordemos que cuando teme que vaya a producirse una caída importante, suele reiterar mucho sus señales, pero nunca se sabe…

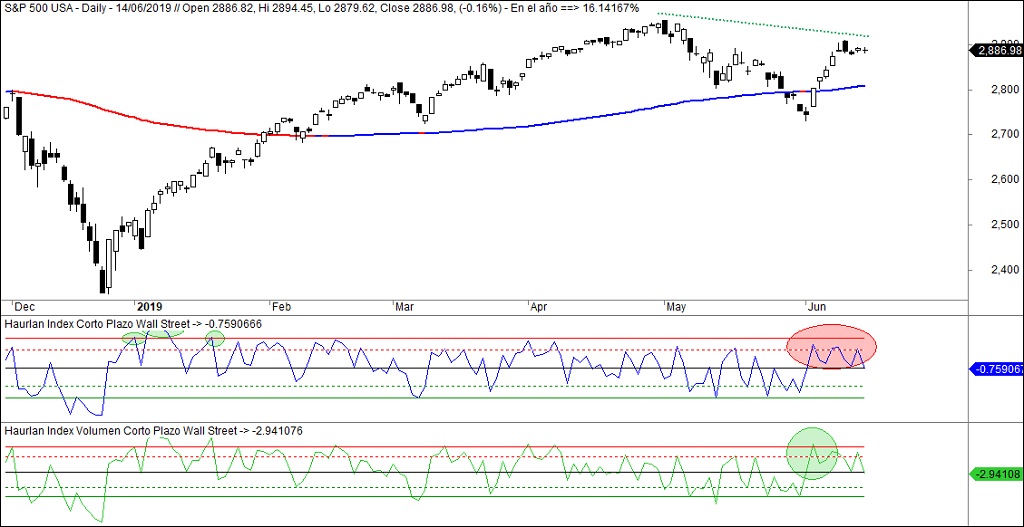

Un mercado que parece sostenido sólo por los grandes valores

En definitiva, no me parece correcto lanzar las campanas al vuelo. Todo parece indicar que en el Nasdaq hay un protagonismo excesivo de los valores de más peso. Y, recordemos que, por añadidura, son los de mayor peso en Wall Street. Hemos visto más veces qué pasa cuando esto ocurre y para que lo vean mejor me gustaría remitirles al gráfico con el que comienza este artículo.

Se puede apreciar claramente cómo el Haurlan Index de Corto Plazo de valores no llega ni por casualidad en los primeros días del impulso al nivel 33, lo que añade incertidumbre sobre el arranque alcista. En cambio, se observa cómo si construimos este indicador con los datos de volumen al alza y a la baja, llega sin problemas a ese nivel.

La conclusión es obvia: el arranque está capitalizado por los más grandes. En muchas ocasiones, cuando ocurre esto es que los que mandan están tratando de colocar la mercancía a mejor precio.

Claro que, en otras ocasiones, capitanean las primeras escaramuzas para que el mercado gane confianza y salir definitivamente al alza. Paciencia, barajar y gestionar adecuadamente los stops. No hay otra…

Esto no es una ciencia exacta y, aunque tiene buena pinta, al último arranque en Wall Street le falta el Nasdaq…

La últimas subidas del precio del oro también mosquean un poco

Si esto fuera una ciencia exacta, no sería tan interesante