Yo esperaba que las páginas bursátiles de medio mundo volvieran a inundarse de apocalípticos avisos sobre la reactivación del Hindenburg Omen, pero por alguna razón que desconozco no ha sido así. Por tanto, podemos explicar con tranquilidad cómo influye este indicador en mi método de trading.

Como me gusta arriesgar, apostaría a que la causa de que no hayan saltado las alarmas por todas partes está en que no se cruzaron adecuadamente esta vez los caminos de MarketWatch, la página especializada en mercados y tiempo real del Wall Street Journal, y Tom McClellan, la referencia mundial en amplitud de mercado.

Es casi una constante que haya alguien en MarketWatch que se percata de la activación del Hindenburg Omen y llama a Tom McClellan para que de su opinión, pero por alguna razón esta vez no ha ocurrido así. Es más, Tom McClellan mantiene una visión alcista del presente momento del mercado a pesar de todo.

Tabla de Contenidos

Un indicador con buen marketing

Vayamos por partes. ¿Qué es un Hindenburg Omen? Como explico en el libro, se trata de un indicador «ocasional», de esos que no se suelen seguir día a día sino que de repente saltan y lanzan su apocalíptico aviso.

Fue creado por Jim Miekka, un matemático ciego que ya ayudo a Marian McClellan con los cálculos ideales para el Summation y, posiblemente, entre los indicadores de amplitud es el que goza del mejor marketing.

Es muy conocido porque ha alertado sistemáticamente de todas los grandes retrocesos y de los cambios de tendencia y eso le hace muy apreciado entre los que tienen un conocimiento superficial de la amplitud de mercado.

Demasiada pólvora en salvas

Sin embargo, a poco que escarbas, encuentras un buen indicador, pero que gasta mucha pólvora en salvas y que, además, es muy lioso porque cada cual juega con las condiciones del indicador poco menos que como le viene en gana.

Ya el propio Miekka varió la fórmula de indicador para hacerla más sencilla y que lanzara más señales, pero desde su muerte las interpretaciones del indicador se han disparado hasta el punto de que yo también tengo la mía.

Y una vez dicho todo esto, veamos el indicador y cómo encaja en mi método de trading:

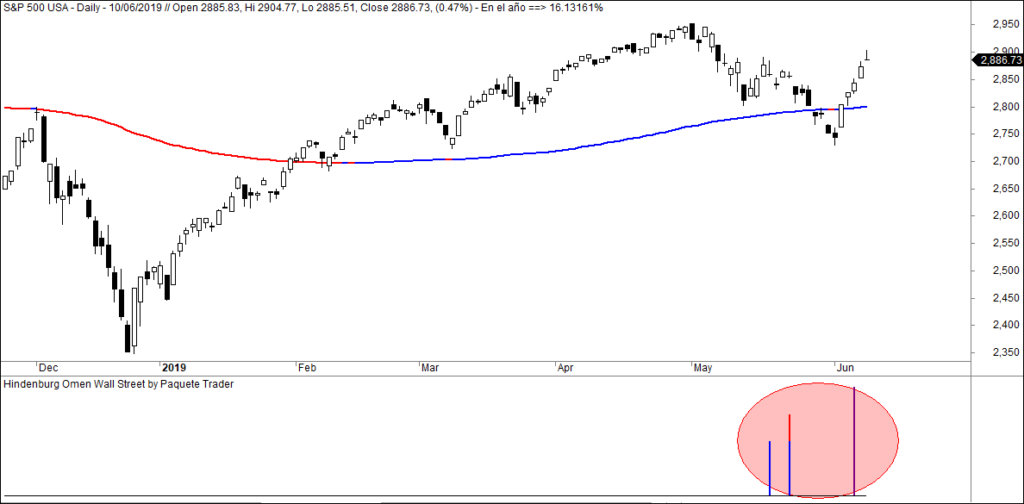

Lo que vemos en este gráfico son los momentos de activación de las condiciones del Hindenburg Omen en sus distintas versiones. Las barras azules, en su versión original, la roja en la primera versión reformada por Miekka y la violeta en mi propia versión.

Las diferencias entre las tres versiones son pequeñas. La primera versión de Miekka acotaba la relación entre mínimos y máximos anuales. La segunda, modificó la relación y eliminó los topes.

Mi versión hace algunas cositas más y, sobre todo, toma como referencia el S&P 500 en lugar de hacerlo con el Nyse Composite.

Mi visión del Hindenburg Omen

¿Por qué he hecho yo mi propia versión? Sencillamente, porque el galimatías en torno al indicador no se ajusta a mi método de trading, especialmente en que no me gusta referenciar nada al Nyse Composite y prefiero el S&P 500.

El caso es que las tres versiones han lanzado su señal y eso supone que aumenta el peligro de que asistamos a una buena caída del mercado en los próximos 30 días desde la activación de la señal.

Hago aquí la acotación de que en las interpretaciones clásicas del indicador, la alerta desaparecía si el Oscilador McClellan volvía al territorio positivo, por lo que tanto en la azul como la roja las alertas han quedado desactivadas.

En cambio, yo tengo la idea de que la prudencia nunca está de más y de que este indicador es especialmente efectivo en momentos en los que el mercado no sabe bien qué hacer. Y justo en esos momentos es en los que el Oscilador McClellan se acerca al cero y se dedica a mantenerse unos pocos días por encima y otros pocos por debajo.

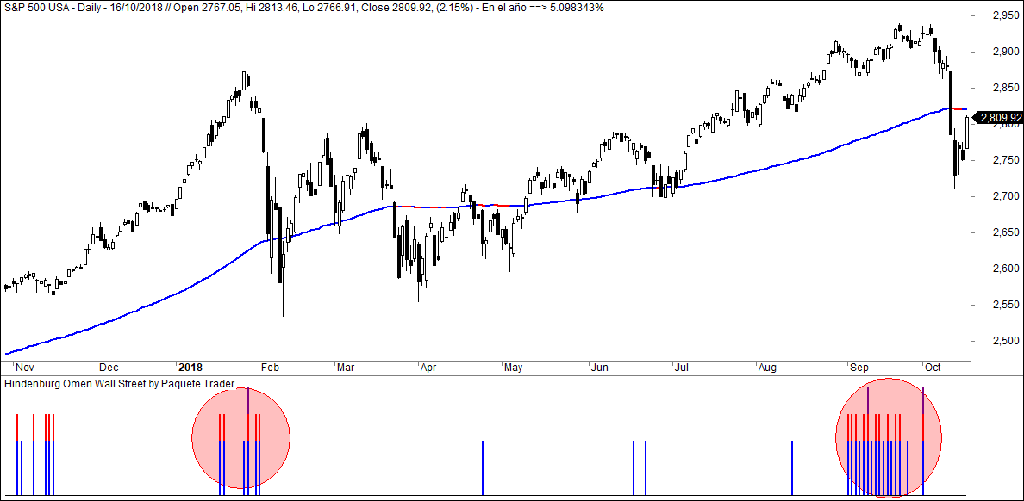

Lo vemos mejor en este gráfico de la caída de agosto de 2015:

Volvemos a ver las tres versiones del Hindenburg Omen y cómo el Oscilador McClellan desactivó las alertas por volver en sucesivas ocasiones al terreno positivo, aparte de que las caídas llegaron mucho después de los famosos 30 días.

En mi visión del indicador, ni los 30 días son un concepto absoluto, ni se desactiva haga lo que haga el Oscilador McClellan, ni es tan apocalíptico. El Hindenburg Omen gasta mucha pólvora en salvas, por lo que lo considero una llamada a la prudencia pero que debe ser contemplada dentro de un contexto determinado, como un factor más de lo que suelo denominar «alineación planetaria».

La situación actual del mercado

¿Hay «alineación planetaria»?

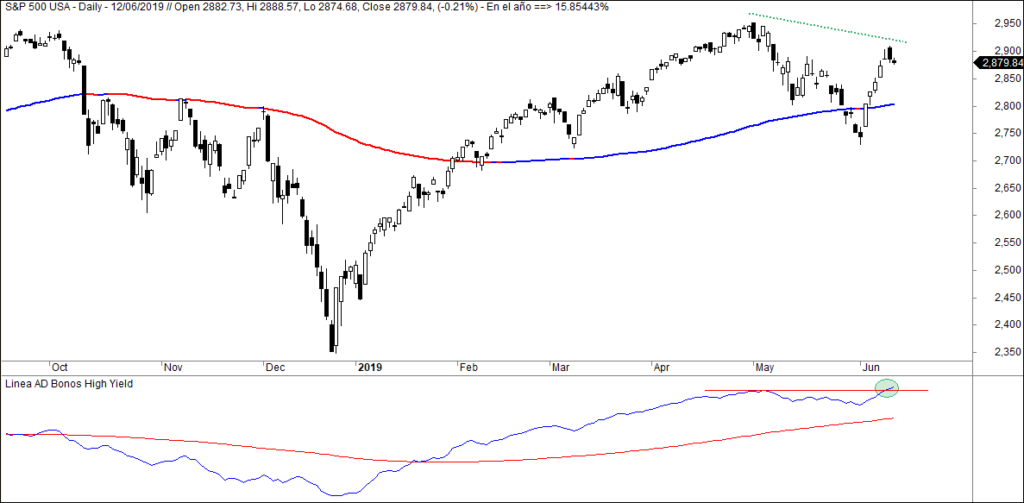

Sin ir más lejos, en su última newsletter semanal, Tom McClellan prefería fijar su perspectiva de mercado en otro factor, muy positivo por cierto:

Ya hemos hablado alguna vez de la Línea AD de Bonos High Yield y resulta que a pesar de las últimas dudas de los índices, el valor de esta línea ha superado su máximo relativo precedente, obtenido con el S&P 500 en máximos históricos. Para Tom McClellan, estamos ante un síntoma alcista del mercado.

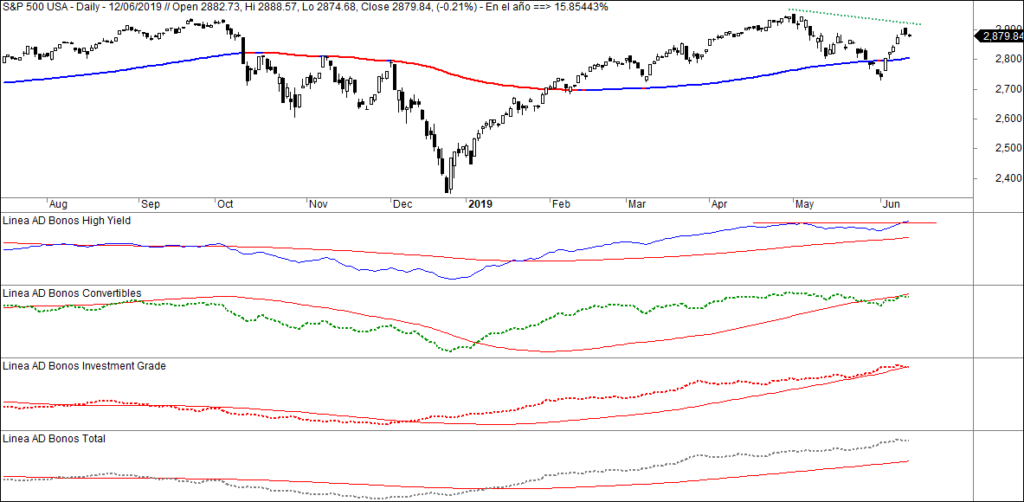

Pero la bonanza demostrada por los bonos corporativos no se reduce a la habitual referencia de los bonos high yield, sino que es mucho más acusada (y esto es de mi propia cosecha, que para eso me curro mi base de datos):

Las tres líneas de avance y descenso acumulado de los distintos tipos de bonos presentan mejor perfil que el S&P 500 y la única sombra la encontramos en los bonos convertibles, luchando por marcar máximos de nuevo pero sin conseguirlo claramente.

Incluso en la línea hecha con la suma de todos los bonos se aprecia muy bien que no hay alertas de peligro.

Por tanto, confianzas, las justas. Pero alarmas injustificadas, pues exactamente igual. Nos mantendremos como hasta ahora, con los sistemas de corto plazo activos y los stops ajustados, no vaya a ser. Que cuesta mucho ganarle un euro al mercado y no es cuestión de que te lo vuelen de un plumazo.

Hola Miguel,

muy interesantes tus artículos, como siempre. Ando con ganas de construirme una linea AD de los bonos High Yield pero la página del FINRA se me resiste para obtenerlos de forma automática ¿puedes indicar de dónde los obtienes tu?

Gracias

Exactamente de ahí, de la Finra

Muy buenas Miguel.

Alguna vez miras aunque solo sea para reforzar tus datos los del sentimiento alcista o bajista del mercado… Como en la AAII Investor Sentiment Survey el Fear and Greed index de la CNN.

Gracias

No creo demasiado en los indicadores de sentimiento ni siquiera para ir a la contra, prefiero cosas que no nazcan de encuestas.

Por lo general, cuando las cosas se van a poner feas de verdad, el Hindenburg Omen se pone muy insistente así que habrá que seguir su rastro…