En realidad, el título debería ser «intentando entender las complejidades de las dark pools y tratando de aprovechar este conocimiento en nuestro favor». Pero es demasiado largo.

Ya se sabe que cuando se escribe un blog hay que estar a lo que diga Google. Y no le gustan los títulos demasiado largos. Los prefiere inexactos. ¡Qué se le va a hacer! Pero eso no significa que no deba aclarar desde el principio a los lectores que nunca lo entenderé todo.

Si el mercado es incomprensible y es público lo que pasa en él, imaginemos el nivel de comprensión que se puede tener de lo que es oculto por naturaleza. Porque de las dark pools sólo salen a la superficie los datos que la Ley les va obligando.

El caso es que voy consiguiendo ordenar los datos de volumen total y volumen corto de las dark pools. Los tengo ya cargados en mi graficador, Y eso supone que soy capaz de hacer gráficos. Que nadie se ría. Me ha llevado meses trasladar adecuadamente los datos al graficador. Pero nunca he entendido mejor aquello de que una imagen vale más que mil palabras.

Tabla de Contenidos

¿Qué son las Dark Pools?

La definición más impactante vendría a decir que «son mercados privados en los que se juegan las castañas los inversores más poderosos». Es decir, un lugar oculto al público en el que los más ricos hacen sus negocios al margen de los mercados oficiales.

Y en el origen fue así, pero el concepto ha cambiado mucho en los últimos tiempos. La realidad ahora mismo es mucho menos misteriosa. Los grandes mercados han creado sus propias dark pools porque no quieren quedarse al margen de ningún negocio.

En ellas no funcionan las reglas de la «profundidad del mercado» y que no es más que la cola de órdenes a la compra y a la venta que se ejcutarán por riguroso orden de llegada.

No. Estos mercados son el paraíso del trading de alta frecuencia. En ellos se cierran operaciones en el punto medio entre el precio de oferta y el de demanda. Y lo del «order book» se la trae al pairo.

Las operaciones entre brokers están a la orden del día. El mercado «after hours» tiene como epicentro estas dark pools. Pero estos mercados también son un lugar al que cada vez acuden más los poderosos a cerrar sus operaciones. Al fin y al cabo, se ahorran medio spread y eso es mucho en operaciones con las que nosotros no podemos ni soñar.

Menos oscuras de lo que podría pensarse

Pero lo mejor es que el adjetivo «oscuras» ya no queda tan clavado como antaño. De hecho, la Ley obliga a los operadores estadounidenses comunicar todas sus operaciones cortas en estos mercados. Y no tienen tiempo ni siquiera de pensarlo. Diez segundos después de cerrarse la operación, ésta debe estar notificada en la Finra. Y ésta, a su vez, la envía a la SEC y a los profesionales suscritos a esta información.

Por tanto, eso de oscuro, pues cada vez menos. Tanto el concepto como la función se han apartado un poco de lo que fue, aunque quedan dark pools a la antigua usanza. Por ejemplo, los grandes bancos suelen tener una.

Suponen ya el 30% del mercado

Pero cada vez más se ha impuesto el concepto de mercado discreto. Nasdaq asegura que sus operaciones en la plataforma ACT (su mercado discreto) suponen ya el 30% del total del mercado consolidado. Y, seguidamente, insiste en que, básicamente, las operaciones contenidas en su comunicación son «las realizadas entre brokers o internamente por una firma».

La plataforma, por tanto, sólo es utilizable por quien tiene acceso a tecnologías de alta frecuencia y no por el público en general. Los particulares allí no entran. Ni siquiera los poderosos, a quienes «representan» las máquinas de alta frecuencia que bancos y brokers no dudan en poner a su servicio para realizar las operaciones de gran volumen.

¿Por qué nos interesan especialmente? Porque es donde verdaderamente se cuece el bacalao entre las auténticas manos fuertes. Y la obligación de comunicar sus operaciones cortas nos abre la puerta al análisis de lo que pasa allí.

Mirando por la rendija de la puerta de las dark pools

He dicho antes que una imagen vale más que mil palabras. Así que vamos con las imágenes:

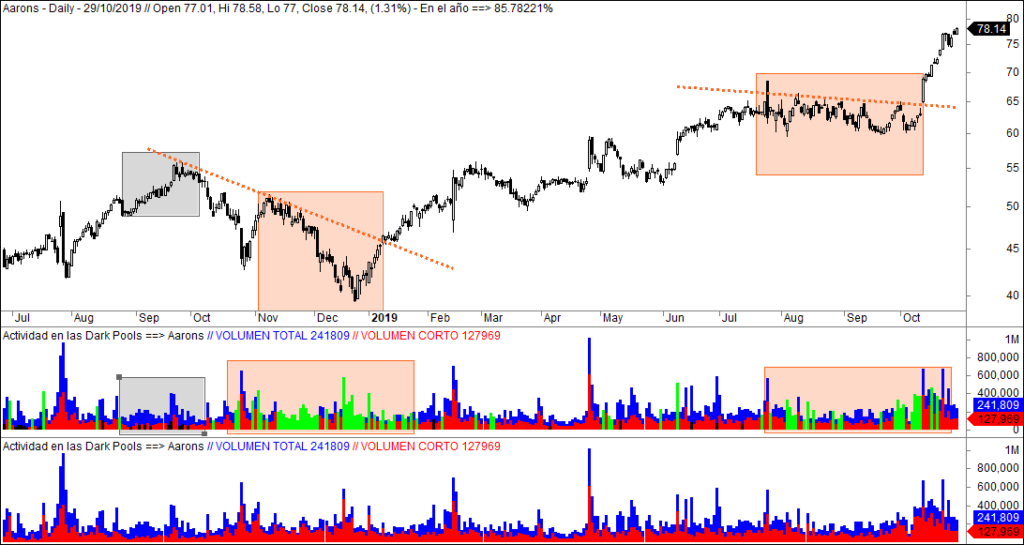

Tratando adecuadamente los datos de volumen total y de volumen de las operaciones cortas que publican la Finra y CBOE obtenemos este primer gráfico. Están sumados los datos de los mercados «discretos» del Nyse, el Nasdaq y el Bats/CBOE para confeccionar el indicador.

En azul tenemos el volumen total de operaciones en los mercados que tienen que notificar las operaciones. En rojo, las operaciones cortas. No aporta demasiada información así. Por tanto, hay que tratar de sacar algo más en claro.

Cuando la operativa corta se dispara en las dark pools

Si afinamos un poco el gráfico comenzamos a ver sorprendentes correlaciones. La gente de SqueezeMetrics lleva muchos años siguiendo los datos de las dark pools. Me he referido a ellos en artículos anteriores e los que he hablado de su indicador Dix para el S&P 500.

Pero ahora estamos hablando de acciones. De activos individuales. Y en este tipo de análisis existe un consenso: la normalidad es que el volumen corto se encuentre entre el 30% y el 65% del volumen total.

He marcado en negro en el gráfico los días en los que el volumen corto ha sido inferior al 30% del total y en verde los días en los que los cortos han superado el 65% del volumen total. Y empezamos a ver sorprendentes correlaciones. Salta a la vista.

Cuando el precio baja y comienza a aparecer con profusión el color verde, sólo hay que trazar una línea a superar por el precio, una figura de vuelta, algo en lo que tomar referencias, y esperar. La salida al alza suele ser contundente y exitosa.

Por el contrario, cuando el precio sube y aparece el negro, las posibilidades de un techo de mercado o de una paralización de las subidas crecen exponencialmente. Pero hay algo más.

Variando un poco el concepto de mano fuerte

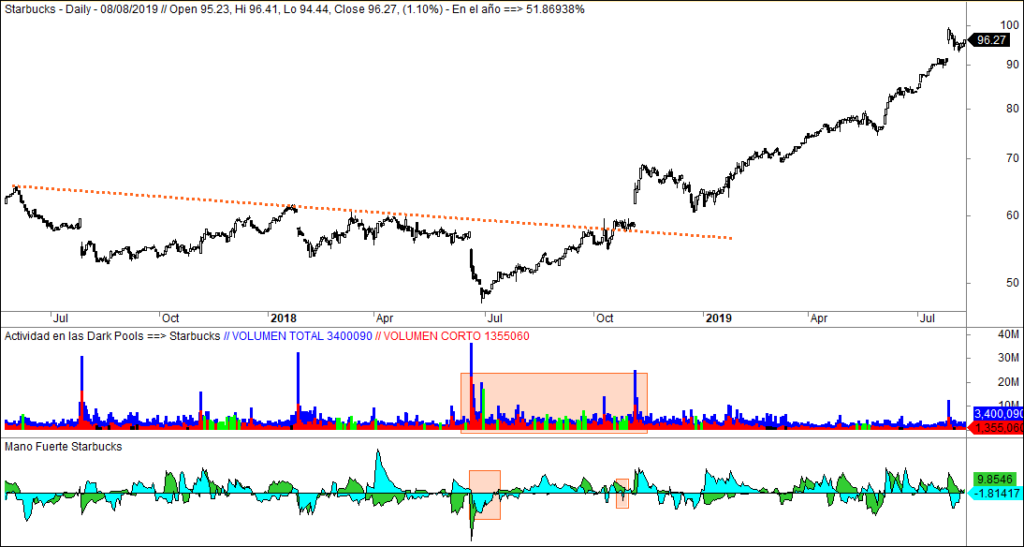

Lo más curioso es comparar los datos que vienen de las dark pools y los del mercado «encendido». Está claro que en las dark pools no tradean los pelagatos. Somos dirigidos al mercado de siempre, al de toda la vida. Y en él buscamos la mano fuerte con el indicador inferior.

¡¡Sorpresa!! Los realmente poderosos estaban comprando a pesar de que la mano fuerte que solemos calcular estaba vendiendo o, al menos, fuera del mercado. ¿Y eso?

He meditado bastante sobre el asunto y he decidido que de momento la primera idea que me vino a la cabeza es la correcta. La mano fuerte que hemos rastreado toda la vida es la de los pelagatos. Quienes consideramos como mano fuerte en los mercados «encendidos» son en realidad los «correveidiles» de quienes operan en las dark pools. Por tanto, llevan razón los que más dinero y más tecnología tienen.

Podría pensarse que es algo que ocurre en los valores poco concurridos como es el caso de Aaron’s, pero no. Es una constante:

Ya lo ven, hay que buscar una referencia cuando se vean las barras verdes. Y suele ser mano de santo, oigan.

Prometo que otro día les hablaré de los patrones de aviso. Son secuencias de «anormalidad» que tampoco funcionan nada mal.

Tenemos mucho que aprender aún y mucho trabajo por delante, pero por fin vamos sacando conclusiones.

Buena información Miguel, como siempre.

Yo soy bastante excéptico en cuanto a datos disponibles de las Dark Pools y más si están a disposición pública, aunque haya que rebuscar un poco para encontrarlos, porque para eso son DarkPools. Recordad que en las DP no operan las mismas maquinitas que en los mercados abiertos y que en teoría los precios son mejores que en mercado o al menos no tan variabilizados por los HFT´s y además opacos a ojos de los propios ofertantes, salvo para la entidad emisora. Pero vamos, que me gusta tu linea de investigación y los añadiré al AMI para ir revisando y contrastando estas señales con las que tengo por otros lados a ver si hay coincidencias interesantes que podamos comentar proximamente.

Muchas gracias por tu trabajo!.

Mi más sincera enhorabuena…

Queda tarea como a ti te gusta, que eres un enamorado de la investigación, de indagar y de tratar de entender todo lo más posible. Que fortuna la nuestra haberte encontrado.

Toca sacarle todo el provecho posible de ahora en adelante.

Me divierte investigar y me aburre soberanamente ir por la vida con el piloto automático. Por eso me gusta la Bolsa.

Im-precionante como dijo Jesulin.

Sobre tus sospechas entre Mano Fuerte y Dark Pools, yo pensaba, influenciado por los COTs y Larry Williams, que son como los Commercials que de verdad entienden y mueven el precio de su producto que operan y los NomCommercials que tienen pasta pero no siempre la usan debidamente.

Creo que nos vamos a divertir con el nuevo descubrimiento.

Es una buena comparación, la verdad.

Miguel me ha parecido super interesante, mi pegunta es:¿podría usarse también en el mercado europeo?, me imagino que los poderosos también usaran sus armas en estos mercados,gracias por tus artículos.

Si hubiera datos como los que hay del mercado americano, claro que podría hacerse. Pero las autoridades regulatorias europeas no piden nada a los poderosos. Más bien les hacen reverencias y no les aprietan ni un poquito.