Tenemos de nuevo a Wall Street en máximos y mostrando una aparente fortaleza. ¿Hay peligros ocultos? Te muestro en este artículo una serie de indicadores para seguir de cerca la fortaleza de los máximos.

Tabla de Contenidos

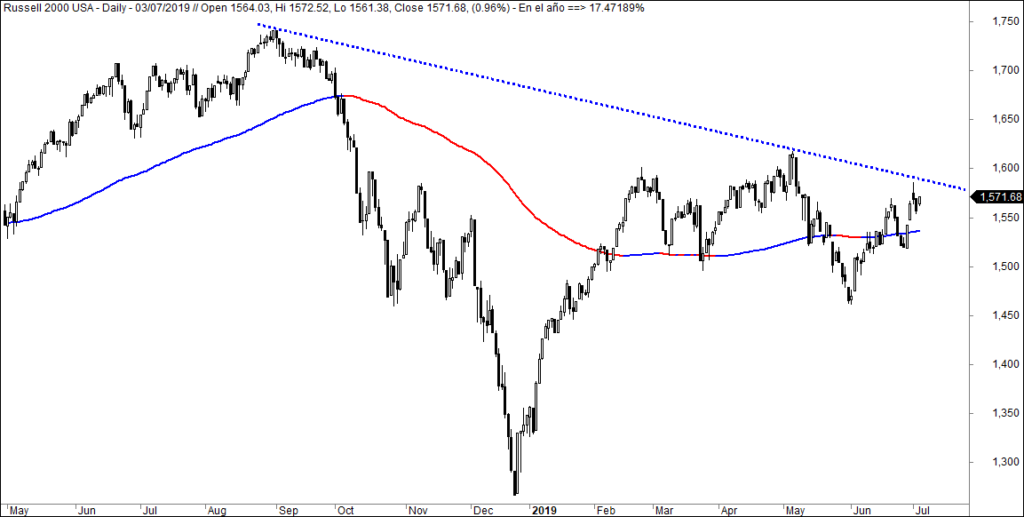

Todos en máximos menos el Russell 2000

Han marcado nuevos máximos históricos el S&P 500, el Dow Jones de Valores Industriales y el Nasdaq 100. No lo han hecho el Nasdaq Composite, ni el Nyse Composite si buscamos máximos absolutos, pero sí lo han hecho en términos de cierre ambos índices.

Cabría decir que es una subida confiable si no fuera porque el índice de los valores más pequeños del mercado, el Russell 2000 sigue de capa caída, muy alejado de sus máximos históricos. Ni siquiera marcó el miércoles nuevos máximos relativos.

Recordemos que el Russell 2000 es un índice muy a seguir por quien quiera conocer de cerca lo que pasa en el fondo de mercado. No tiene ni a los 30, ni a los 100, ni a los 500 más grandes. Tiene a los 2000 valores más pequeñitos y es una guía de lo que se barrunta en el fondo de mercado.

Por eso adquiere especial relevancia vigilar qué ocurre con esa línea que he trazado en su gráfico. Que los valores pequeños del mercado no apoyen en masa una subida puede ser un mal síntoma. Pero sería muy malo que no fueran capaces de romper una directriz bajista cuando el resto del mercado anda aparentando euforia…

Cierta decepción con los valores pequeños

Eso sí, siempre hay que descontar que el Russell vivió su particular euforia no hace tanto. Recuerdo importantes movimientos propiciados por la creencia de que estos valores más «locales» iban a ser los grandes beneficiados con Trump.

La idea era que Trump iba a meter en vereda a los grandes por irse a fabricar fuera, que iba a encarecer las importaciones de todo y que los pequeños iban a ser los ganadores de las políticas nacionalistas de Trump. Pero las expectativas no se han visto refrendadas por la realidad. Cuando revuelves el río, todo se enturbia, no sólo una parte.

Amenazas preexistentes

Hemos hablado no hace demasiado tiempo de que el fondo de mercado, a pesar de mantener un mensaje alcista, moderaba su optimismo con las advertencias lanzadas por algunos indicadores.

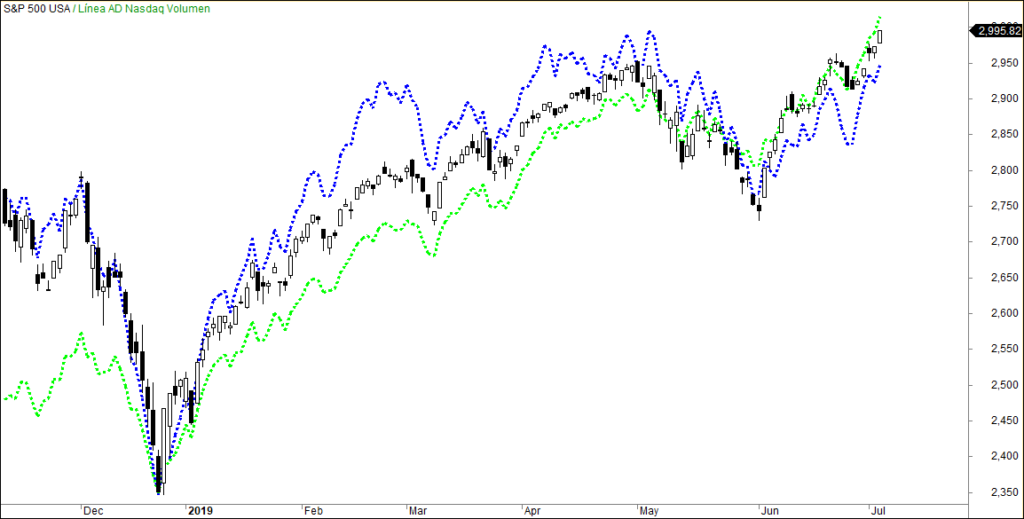

La Línea AD del Nasdaq debe mejorar más

Lo vimos hace ya tiempo. Esta subida se está sustentando en los grandes valores. De ahí que el Russell 2000 esté como está y que la Línea AD del Nasdaq flojee más de la cuenta.

Vemos en el gráfico la Línea AD del Nasdaq en su doble variante. En azul, la construida con valores que suben y bajan. En verde, la construida con volumen al alza y a la baja.

Se ve claramente cómo la situación de la Línea AD de volumen del Nasdaq es mucho mejor que la de la Línea AD de valores. La verde está en máximos coincidiendo con los máximos del mercado y la azul ha mejorado con respecto a hace unos días, pero aún no está en máximos. Debe mejorar más aún y ambos indicadores deben converger en su mensaje.

El RSI de amplitud valida los máximos

Teníamos de capa caída al RSI de amplitud, construido a partir de los datos diarios de la Línea AD. Ya hemos visto con anterioridad que este indicador suele mostrar un patrón muy característico que alerta de caídas, incluso de caídas bruscas cuando aparece en combinación con otras alertas.

Y esta vez la subida volvía a presentar el mismo patrón, con el RSI por debajo del nivel 70 a pesar de que el S&P 500 mantenía su tendencia al alza. Ya advertimos que esto podía deberse a que las subidas no podían darse por concluidas y que el nivel 70 se rebasaría en su debido momento.

Pues el momento ha llegado a medias. El RSI ha despejado las dudas en el indicador de volumen pero no en el de valores. He mostrado en el gráfico un ejemplo anterior de lo que ocurrió para que sepamos lo que buscar ahora y que si se repite empecemos a preocuparnos.

En principio, que el RSI de volumen de Wall Street haya superado el nivel 70 es alcista de corto plazo, pero hay que seguir atentos no vaya a ser que en sucesivas subidas el indicador se quede por debajo y empecemos a meternos en problemas serios.

Adicionalmente, sería muy conveniente que ambos indicadores, el de volumen y el de valores, hicieran algún máximo simultáneo por encima del nivel de confianza.

Esta visión concuerda bien con la que nos ofrecía la Línea AD del Nasdaq. Alcista de corto plazo por la bondad del indicador de volumen, pero necesitado de confirmación por parte del indicador de valores. Dos indicadores que nos dicen cosas semejantes desde puntos de vista dispares. Esa es la riqueza es la amplitud de mercado.

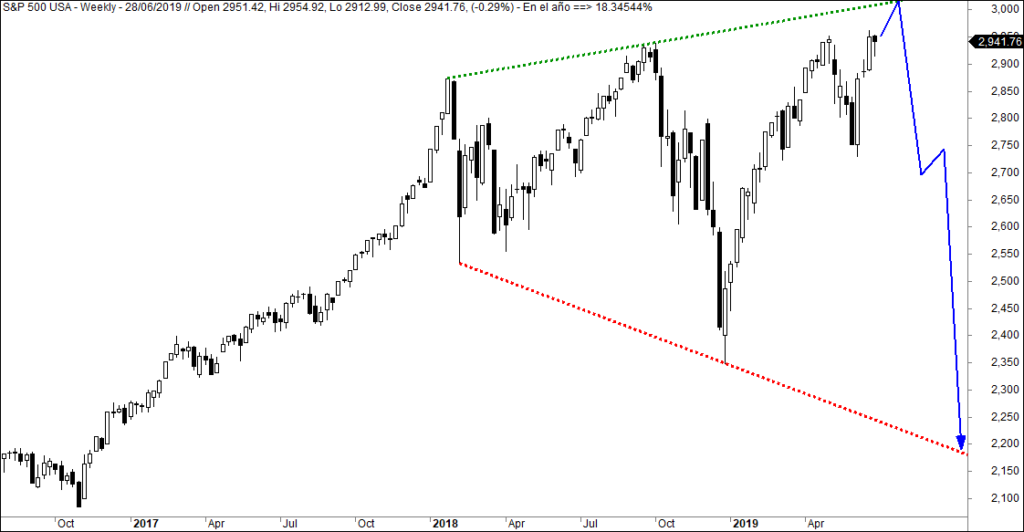

La sombra chartista

Debo adelantar que son muchas las figuras chartistas que se pueden encontrar en el gráfico de mi índice fundamental, el S&P 500. Y precisamente por eso, que la validez de las amenazas bajistas o rupturas alcistas es, para mí, bastante cuestionable en este momento.

No obstante, los gráficos están ahí y ya hemos hablado de ellos con anterioridad. No los he actualizado, pero los vuelvo a poner para quien los quiera tener a mano:

Es un triángulo expansivo amenazante, pero podemos encontrar un triángulo de continuación alcista que ya se ha roto. El gráfico es también del día en el que hablamos de este asunto en un post y está sin actualizar.

Para los más curiosos, en velas diarias se puede encontrar también un Hombro-Cabeza-Hombro invertido que auguraría subidas casi eternas. Y, adicionalmente, hay una corriente de opinión que subraya las dificultades que suelen mostrar los índices para pasar por encima de cotas «redondas». Los 3.000 puntos del S&P 500 es un número ciertamente redondo…

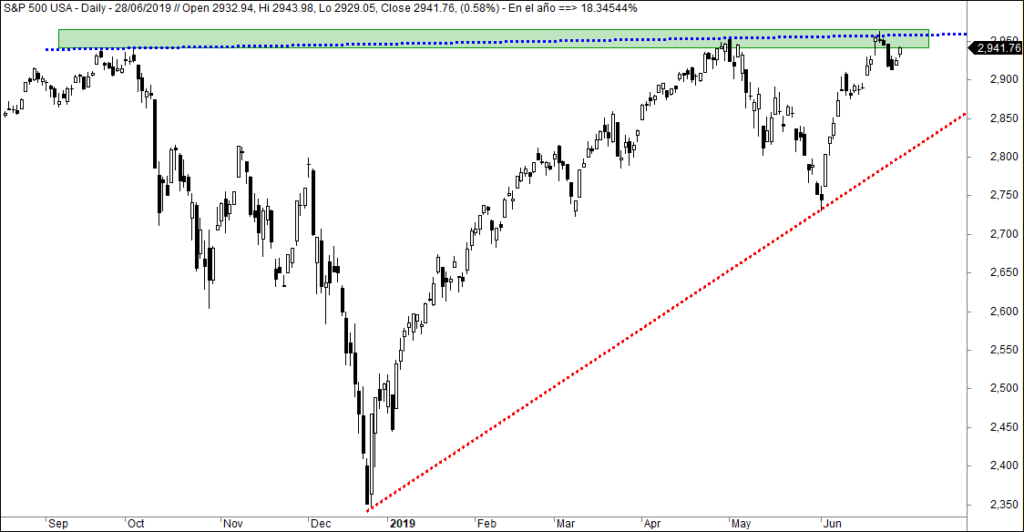

Cómo seguir la subida

Pasamos ahora al capítulo de las posibilidades que se abren desde el prisma de la amplitud de mercado para valorar la fortaleza de la subida. Vayamos con algunos de mis indicadores favoritos para esta tarea.

Lo primero que quiero hacer es llamar la atención sobre el primer gráfico del artículo. Vemos en él las líneas de Nuevos Máximos y Nuevos Mínimos anuales. Se observa cómo este nuevo máximo del mercado no ha sido corroborado con un nuevo máximo de los nuevos máximos, valga la redundancia.

¿Es peligroso? Si el mercado ha terminado aquí sus subidas podría ser peligroso, pero habríamos llegado tarde a saberlo. En realidad, me decanto más porque el mercado va a seguir subiendo y en ese caso este indicador cobra especial protagonismo.

Lo que habría que seguir es que los nuevos máximos anuales vayan tomando brío y consigan marcar nuevas cotas, que se aprecie continuidad alcista en el indicador.

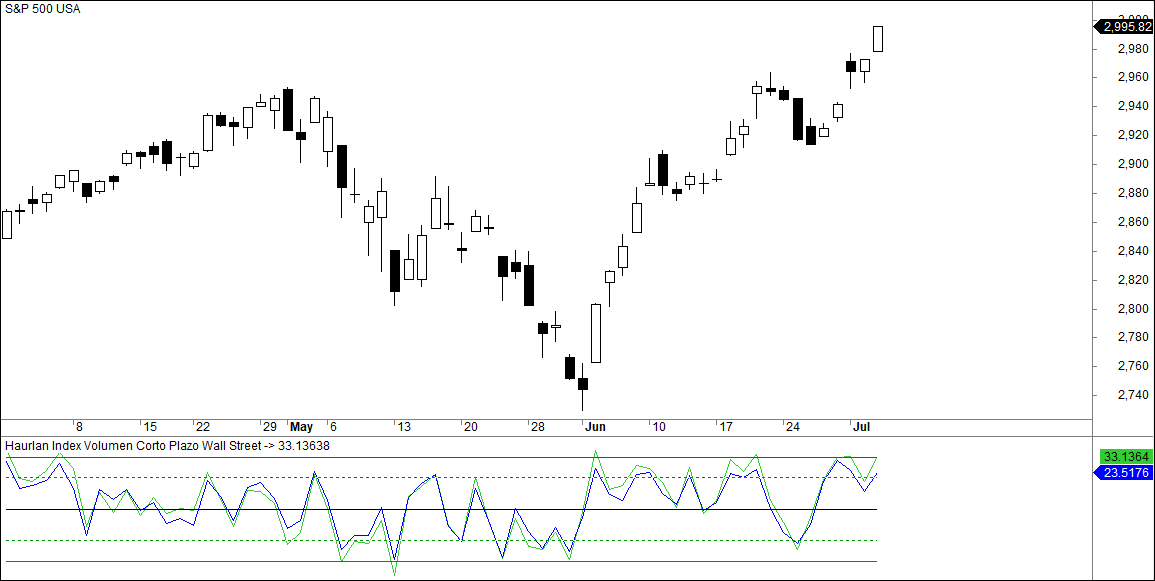

El Haurlan Index de Volumen picando alto

De momento, tenemos al indicador más rápido de nuestro arsenal, el Haurlan Index de Volumen, picando muy alto:

En azul se representa el indicador construido con valores y en verde el construido con datos de volumen. Lo que se observa es que la línea verde lleva desde el comienzo del actual repunte marcando constantemente picotazos por encima del nivel 33.

Para la buena marcha del negocio, ésa debe ser la tónica de cada repunte. Cuando este indicador empieza a faltar a su cita con el nivel 33, mala cosa. Lo que no suele ser habitual es que ambos indicadores piquen al mismo tiempo por encima del nivel 33 ya que el de valores es bastante más remiso a hacerlo. Por eso la referencia en este caso es el volumen.

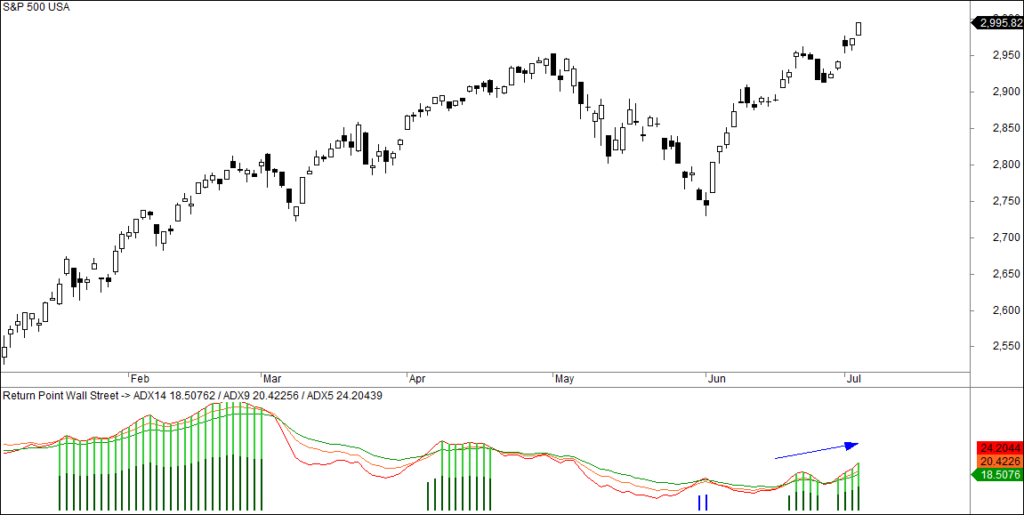

Return Point repuntando

Otro de los indicadores principales que utilizo para el seguimiento de la situación es Return Point. Explico en «Fundamentos de Market Timing para invertir en Bolsa» que nació de un error. Bendito error.

Uno de los primeros síntomas de que las cosas no van demasiado bien y el empuje de las subidas se agota es que los máximos relativos de este indicador sean descendentes. Y el síntoma de que las cosas se pueden poner muy feas es que cerca de máximos empiece a aparecer color azul en las barras del indicador.

Si el tono del azul es oscuro, el peligro puede ser pasable, pero si aparece el azul claro, las cosas se suelen poner realmente fastidiadas. Esta vez solo fue oscuro.

Ahora lo importante es que el indicador ha vuelto a marcar máximos ascendentes y ésta debe ser la tónica durante la subida. Quebrar esta pauta sería anuncio de falta de fuerzas del fondo de mercado porque lo que mide este indicador es la potencia del movimiento.

En definitiva, que tenemos muchos ángulos desde los que seguir la evolución del mercado.

¿Mi idea de partida? Ya les dije que tengo un sistema comprado y no tengo intención de perder dinero con él, pero más allá de esta circunstancia, el corto plazo parece alcista. Habrá, no obstante, que ver cómo reacciona con la barrera de los 3.000 puntos el S&P 500. Es pura psicología de mercado, porque no es nada más que eso, pero está ahí.

En líneas generales, cuando los indicadores de volumen y los de valores discrepan, en el corto plazo suele ocurrir lo que dicen los de volumen. Pero si no se corrige la discrepancia, a medio y largo plazo ocurre lo que dicen los de valores