Asistimos a una caída de las Bolsas mundiales y, como siempre, han aparecido los agoreros. Pongamos las cosas en perspectiva con datos, no con intuiciones.

Crash o recesión son palabras que en los últimos días se han utilizado con cierta facilidad y, en mi opinión, ligereza. La caída de las Bolsas es apreciable, sí. Pero culpar en exclusiva al coronavirus de todo me parece querer comulgar con ruedas de molino.

Tabla de Contenidos

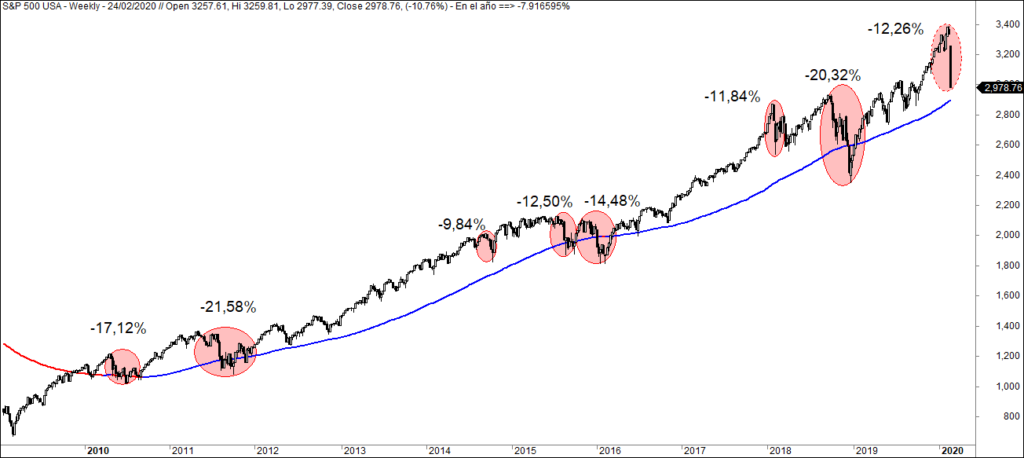

No es la primera caída de las Bolsas en esta tendencia alcista, ni la más intensa

Recordemos que hace no tanto hablábamos de la necesidad de una caída de las Bolsas con la que purgar los excesos cometidos en el periodo alcista más largo de la historia. Y eso de que estamos ante la tendencia alcista más larga de la historia no quita para que hayamos experimentados caídas de las Bolsas más que notables en este periodo:

Pongamos las cosas en perspectiva a la luz de este gráfico. Desde mínimos de 2009, el S&P 500 ha multiplicado su valor por cinco. Es exactamente la misma proporción de subida que experimentó entre 1990 y 2000. Y ese periodo se conoce como la «burbuja tecnológica». ¿Con qué nombre se debe conocer entonces a la actual burbuja? ¿O no estamos ante una burbuja?

No soy amigo de las calificaciones. Me parecen injustas. Y tampoco soy amigo de comparar «a pelo» unos periodos con otros. Ni en la Bolsa ni en ninguna otra cosa. Cada periodo tiene sus características especiales que lo hace único. En nuestro caso, nunca el mundo había vivido unas condiciones monetarias tan laxas.

Pero sin comparar nada, parece bastante claro que el mercado necesita una purga. De hecho, periódicamente se ha agarrado a la noticia de turno para corregir. Vivimos tiempos de excesos, tanto en las subidas como en la reacción a las noticias.

Parecía que el SARS o el MERS iban a ser la hecatombe de la civilización, pero más allá de unas caídas bursátiles completamente olvidadas, ¿qué queda de aquello? Debería quedarnos que la alarma excesiva no conduce a nada. Pero no aprendemos de una vez para otra y en este caso sí que son cosas absolutamente comparables. Lo que no es comparable en esta caída de las Bolsas el nivel de dependencia que la industria mundial tiene de China. Y que, por cierto, debería replantearse muy seriamente.

Veamos dónde estamos y dónde vamos, pero con datos

Pero he dicho al principio que pondríamos la caída de las Bolsas en perspectiva con datos. Pues vamos a buscar datos de amplitud que nos ayuden a situarnos.

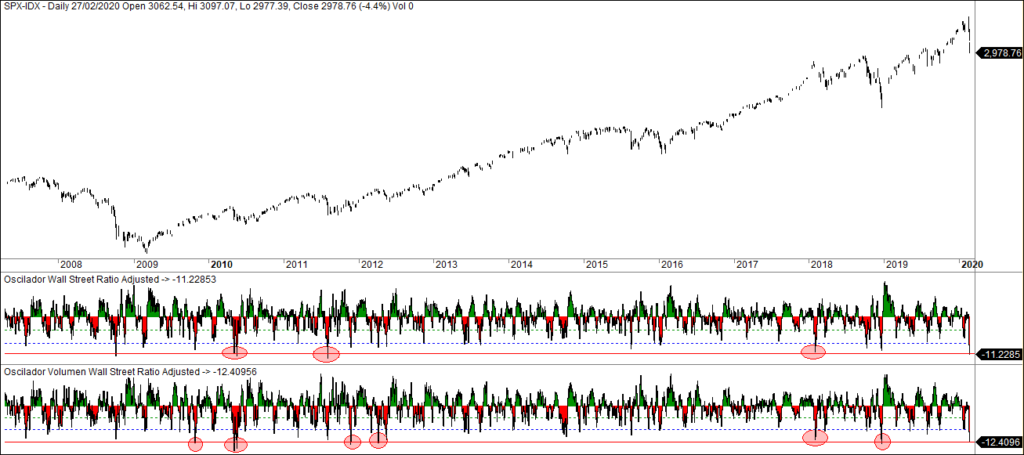

Oscilador McClellan

El nivel alcanzado por el Oscilador McClellan en sus dos versiones, valores y volumen, no es nada descabellado comparado con otras caídas de las Bolsas de la presente tendencia alcista. Si acaso, lo que destaca es la rapidez en el deterioro del indicador, pero también se ha vivido antes. Recuerdo que se trata de indicadores ajustados al número de valores negociados, por lo que la comparación es homogénea.

Ratio de Volumen Up & Down

El Ratio de Volumen entre los valores a la baja y al alza no refleja el nivel de capitulación. En cambio, sí hemos capitulado atendiendo a que ha habido ya tres sesiones en las que han subido menos de 900 valores entre el Nyse y el Nasdaq. El último tramo de la sesión de ayer sí pareció de capitulación y ya hemos advertido en ocasiones anteriores que el mercado tiende a distribuir en más de un día las capitulaciones últimamente. Atendiendo a este comportamiento de los últimos tiempos, el volumen al alza y a la baja ha reiterado en las mismas tres ocasiones que el numero de valores al alza la capitulación.

¿Quiere esto decir que estamos a punto de darnos la vuelta? Pues exactamente no. Puede que ocurra, pero lo que nos dice este indicador y sus circunstancias es que el mercado ya está preparado para una salida al alza. Pero puede que toque esperar.

Los nuevos máximos y nuevos mínimos anuales

En fin, tampoco parece que se hayan vuelto locos. Hemos asistido a cosas mucho peores y no hace tanto tiempo de ello. Esto nos indicaría que si el mercado sigue bajando un poco más, pues tampoco es tan grave, que cosas peores se han visto y hemos vuelto a salir al alza. Eso sí, aquí tenemos un buen indicador de seguimiento de las caídas de las Bolsas.

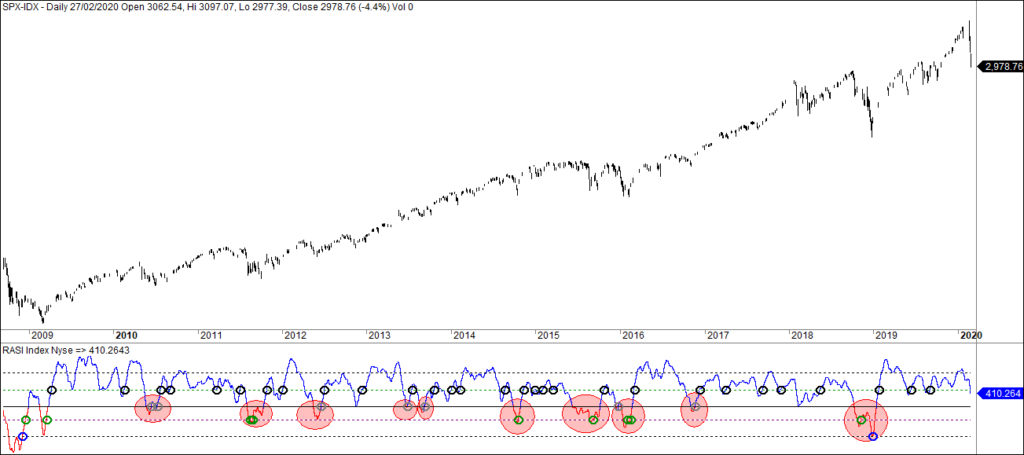

Ratio Adjusted Summation Index (RASI)

Si algún indicador tiene un carácter predictivo, ése es el Ratio Adjusted Summation Indezx (RASI). Y ya vemos que ni ha marcado su pauta mortal, la que destroza mercados y amenaza tendencias. Ni tampoco ha entrado siquiera en territorio negativo. Por esta parte, tranquilidad en el frente. Una buena caída, sí. Pero nada más que eso.

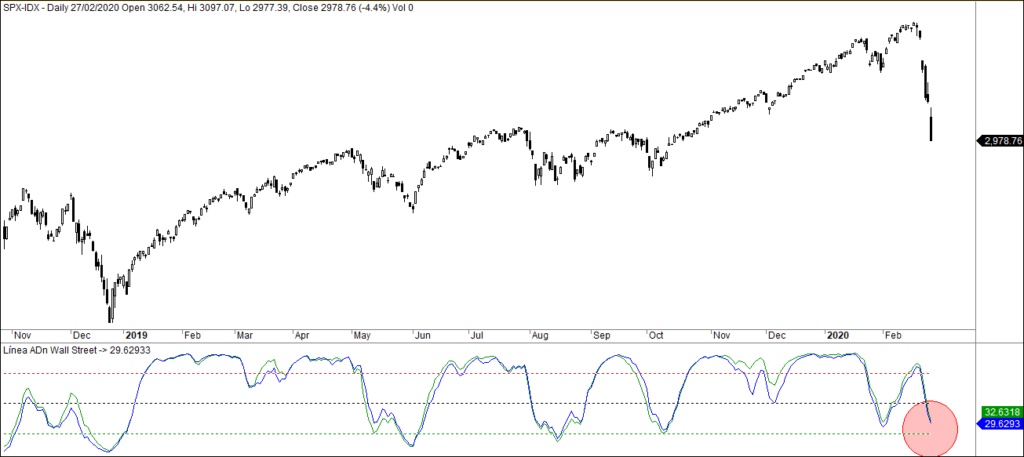

La Línea ADn

Vemos que el fondo de mercado ni siquiera ha llegado al nivel de sobreventa, lo que nos alerta de que aún no s eha tocado suelo. Podemos estar cerca, pero mucho ojo porque podemos asistir a algún rebote, incluso intenso, que en realidad sea una salida en falso. Habrá que ir con mucho cuidado, pero supongo que ya estamos todos acostumbrados…

Tranquilidad en el frente. Nada hace presagiar que esta caída sea distinta de otras. Si acaso, la psicosis colectiva, pero nada más

En las Dark Pools si está siendo distinta… El DIX de momento no sube ni a tiros, veremos si hoy seguimos estampándonos y vemos al DIX reaccionar.

Yo mientras no vea un DIX por encima de 45% no toco nada, ya que los cortos no los trabajo.

Suerte.