Tabla de Contenidos

Hace ya casi un año estuve por aquí hablando un proyecto que entonces estaba en mantillas y que hoy ya tiene personalidad propia: el Sistema de Inversión Last.

A mi amigo Jose y a un servidor nos suelen rondar la cabeza sistemas de inversión. Es más, nos rondan siempre la cabeza sistemas de inversión que exploten alguna de las ventajas que nos proporcionan los indicadores de amplitud. Pero también en eso somos «especialitos» y preferimos rebuscar en las entrañas de la teoría para fabricar nuestros propios indicadores. Supongo que por eso me llevo bien con Miguel desde que nos conocimos…

Los indicadores de amplitud ya conocidos y usados están muy bien, pero muy a menudo podemos confeccionar indicadores muy específicos para explotar una determinada idea. En no pocas ocasiones, vemos en los gráficos algunas cosas que se pueden explotar y la ventaja de poder desarrollar indicadores específicos nos facilita llegar a sitios como al que hemos llegado con este Sistema de Inversión Last.

La clave está en las correlaciones

La idea que, en términos generales, teníamos entre manos era explotar correlaciones entre el Russell 2000 y el S&P 500. Más concretamente, el Sistema de Inversión Last busca sus señales en las correlaciones entre las amplitudes de ambos índices. Hace bien poco fue Miguel el que incidió en estas «amplitudes especiales» sobre índices que podemos «fabricarnos» nosotros mismos con un poco de paciencia, algo de conocimiento y una buena base de datos. Esos «indicadores automáticos» capaces de recorrer listas y extraer de ellas los datos básicos para la amplitud, en nuestro caso han dado paso a indicadores del tipo Composite que se recargan a diario y no necesitan recalcularse cada vez que queremos consultarlos, pero en esencia, el concepto es el mismo.

Explico todo esto porque es necesario que quede muy claro desde el principio que los indicadores de base de este Sistema de Inversión Last han sido creados por nosotros. no son los habituales. Dijo el gran Kostolany que en el mercado no le interesaba lo que todo el mundo conoce y cuando se trata de sistemas de inversión eso es una verdad cada vez más evidente.

El listado de indicadores del Sistema de Inversión Last

En fin, vayamos al meollo del sistema. Los indicadores que estamos usando son:

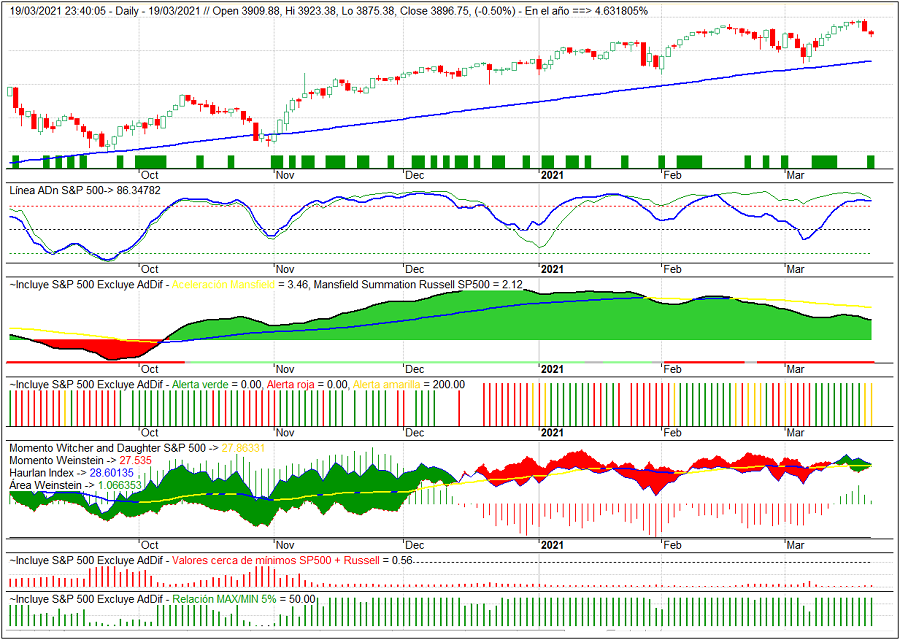

- El Summation, como indicador del fondo de mercado, y la correlación entre el del SP500 y Russell para saber en qué momento de la «onda de corto plazo» nos encontrábamos.

- El Mansfield del Summation del Russell respecto al del SP500, como indicador de la aceleración del fondo de mercado de largo plazo.

- La relación entre los Máximos y los Mínimos anuales del Russell y el SP500, como indicador de alerta de largo plazo.

- El área Weinstein del Summation del Russell, como indicador de la potencia del movimiento del mercado en el corto plazo.

Además de estos indicadores, el Sistema de Inversión Last usa la tradicional Línea ADn como disparador de entradas y tiene la capacidad de entrar en los soportes relevantes y salir en las resistencias que plantean problemas, por lo que indirectamente también opera según chartismo, aunque las velas no sean una condición/disparador del mismo.

La explicación hace un año se quedó prácticamente en una descripción de los indicadores no solo por la dificultad del sistema, sino porque los resultados obtenidos en los 9 años previos nos invitaban a ser prudentes. Teníamos que probar el sistema «en real», aunque fuese con «paper trading».

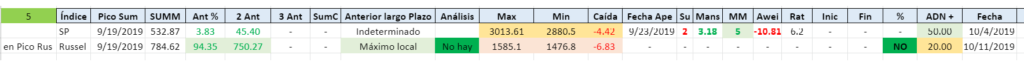

Después de un año puedo confirmar que las estadísticas siguen siendo muy buenas y el seguimiento de las señales cómodo: 80 operaciones en 10 años, 80% de aciertos, 195,41% en rentabilidad sin reinversión de beneficios.

¿En qué consiste el Sistema de Inversión Last?

Pues el sistema tiene un medidor de onda y dos patas:

- El medidor de onda es la correlación entre los Summation, de tal forma que si el Summation del Russell 2000 y el Summation del S&P 500 suben la alerta es verde, si bajan es roja y si no coinciden es amarilla o sin alerta. Dos barras verdes seguidas indican inicio de onda, mientras que una naranja y una roja o dos rojas son fin de onda.

- La primera pata compara el Summation del Russell 2000 en el máximo de la última onda con su valor en el máximo de hace 2 ondas y su valor en el máximo de hace 3 ondas, de tal forma que relativiza el valor del Summation, transformándolo en un ratio e independizando su valor del número de empresas que coticen en ese momento. En función de estos dos valores, indica el riesgo «probable» de la siguiente operación.

- La segunda pata valora el riesgo de la próxima operación teniendo en cuenta el porcentaje de valores cerca de mínimos en ambos índices el día del último máximo del mercado, el área weinstein del Russell y el valor del Mansfield. Esta pata es la que mide la correlación entre ambos mercados.

Según estas dos patas se opera de forma distinta las Líneas ADn, tanto del Russell como del S&P 500.

Y hasta aquí esta breve introducción al sistema de inversión Last. En artículos posteriores pondré ejemplos de cada una de las patas relacionados con operaciones para que pueda verse todo mejor.

¡Nos vemos!

Muy interesante Alberto. Un placer leerte de nuevo!

Esperando ansioso el siguiente capítulo.

Esperaremos el siguiente capítulo con interés.

Alberto, como siempre me dejas con la boca abierta y a la espera de los detalles…