Los más impacientes ven ya fracasado el ataque a máximos en Wall Street. La amplitud de mercado ve muy posible superarlos, pero hay que dar tiempo a que ocurran las cosas.

Las prisas suelen ser malas consejeras, casi tanto como los análisis simplistas de blanco o negro. La correcta interpretación de la amplia gama de grises que suele acompañar a un ataque a máximos en Wall Street es la clave para el éxito.

Nada sucede de un día para otro, especialmente lo bueno. Un derrumbe sí puede ser inesperado. Pero los nuevos máximos en Wall Street suelen tener un periodo de maduración. Y este proceso deja algunos rastros en la amplitud de mercado.

Vamos a dedicar este artículo a buscar estos rastros y a tratar de interpretarlos. Y de antemano subrayo que esta es mi opinión, personal e intransferible. Es lo que pienso a día de hoy, pero si el mercado me hace cambiar de opinión, no tardaré ni cinco minutos en hacerlo. No quiero llevar razón, quiero ganar dinero.

Tabla de Contenidos

Una pequeña divergencia en la Línea AD de Bonos

Vamos a comenzar el análisis de lo que tenemos en el campo de la amplitud de mercado con la Línea AD de Bonos. Se sale un poco de lo que tradicionalmente es considerado amplitud de mercado, pero los bonos corporativos han demostrado ser una herramienta de amplitud y Market Timing de primer orden.

Lo que se va claramente es una divergencia entre el comportamiento del S&P 500 y el de la Línea AD de Bonos High Yield. Si el mercado se va hacia abajo en estas condiciones, mala cosa.

Sin embargo, muy a menudo se necesita tiempo para consolidar este tipo de divergencia. Basta con dirigir la mirada en el mismo gráfico un poco hacia la izquierda. En la antesala de los últimos máximos del S&P 500, la Línea AD de Bonos de alto rendimiento también dudó. Y no dudó un día o dos, sino muchos más, pero al final acompañó a los máximos.

La «no divergencia» en aquél momento nos envió un mensaje de continuidad de las alzas a pesar de que pudiera producirse un recorte. De momento, ese mensaje se va cumpliendo, hasta el punto de que fue este indicador el que adelantó la nueva reacción alcista del mercado. Ponemos este indicador en la lista de seguimiento diario para evaluar la fortaleza que muestra el ataque a máximos en Wall Street, pero de momento no parece grave.

Los ya conocidos problemas del Nasdaq

Cualquiera que haya leído algún escrito mío en los dos o tres últimos meses me habrá visto alertar contra la debilidad que muestra el fondo de mercado del Nasdaq.

Aquellos que tienen costumbre de leer y leer habrán visto por ahí mensajes que hablan de que el horizonte está despejado. Atribuyen esta idea a que la Línea AD del Nyse está de nuevo en máximos y de ahí deducen inmediatamente que los máximos en Wall Street son cosa hecha. Hay

Quienes me leen desde hace tiempo saben que mi referencia aquí no es el Nyse, sino el conjunto de Wall Street, es decir, la suma del Nyse y el Nasdaq. Y seguramente recordarán que no estoy tan de acuerdo con la traslación automática de un máximo de la Línea AD a la consecución de nuevos máximos en Wall Street.

Efectivamente, el Nyse está muy fuerte. Tanto que es capaz de compensar la debilidad del Nasdaq y llevar la Línea AD de Wall Street a máximos. Pero eso no debe ocultarnos que el Nasdaq, el mercado que pasa por ser el más dinámico y extremo, tiene algunas dificultades.

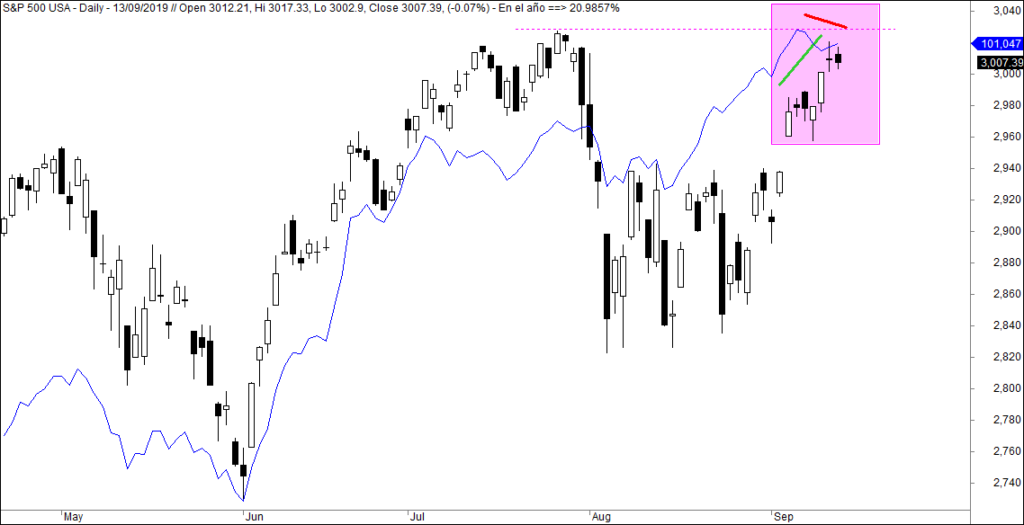

Vemos en el gráfico que la Línea AD del Nasdaq ha logrado romper su directriz bajista, liberando mucha presión y apuntando a una mejora de su fondo de mercado. Pero no ha hecho nuevos máximos. Su perfil viene siendo positivo claramente en los últimos días, pero no ha hecho máximos. No perdamos de vista esta variable porque en el pasado ha dado pistas muy reveladoras.

Recuerdo especialmente la gran caída de agosto de 2011. Tanto el Nyse como Wall Street hicieron nuevos máximos en su Línea AD, manteniendo la del Nasdaq un perfil más negativo. Algo semejante ocurrió en diciembre de 2015. Las Líneas AD del Nyse y de Wall Street marcaron nuevos máximos incluso sin que lo hiciera el S&P 500. La del Nasdaq mantuvo la divergencia por muy poco, pero la mantuvo. El mercado terminó cayendo por segunda vez a pesar de que hubo quien lanzó las campanas al vuelo porque la Línea AD del Nyse marcaba nuevos máximos. En fin, que la prudencia nunca está de más.

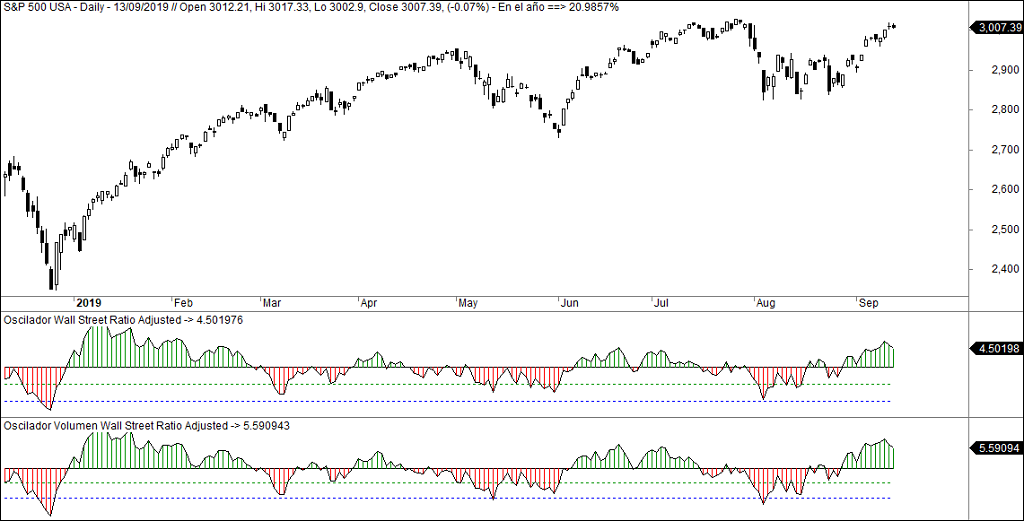

Mejor la perspectiva desde el volumen

Como dije no hace demasiado tiempo, algo parece estar cambiando en el Nasdaq, a mejor, desde luego. Pero mantengo la vigilancia diaria de este indicador. De momento, la Línea AD de volumen de este mercado muestra toda la fortaleza que no muestra aún la de valores. Un factor positivo, pero nada de bajar la guardia.

La teoría dice que a corto plazo ocurre lo que cuentan los indicadores de volumen. Por tanto, confío en que el arrastre de los grandes valores será suficiente para devolver la confianza en los pequeños valores del Nasdaq. Pero si no lo consigue con cierta rapidez, las cosas se pueden complicar mucho.

Dos indicadores de fortaleza apuntan al alza

Quienes me conocen saben que me gusta analizar las cosas desde las perspectivas más variopintas. Por lo general, no me conformo con las explicaciones habituales y busco constantemente nuevas vías de análisis.

¿Cuántos días seguidos suben más valores que bajan?

Algunas de estas vías fueron desveladas en «Fundamentos de Market Timing para invertir en Bolsa», pero otras se quedaron fuera y poco a poco las iremos desvelando a través del blog. Éste es uno de esos casos:

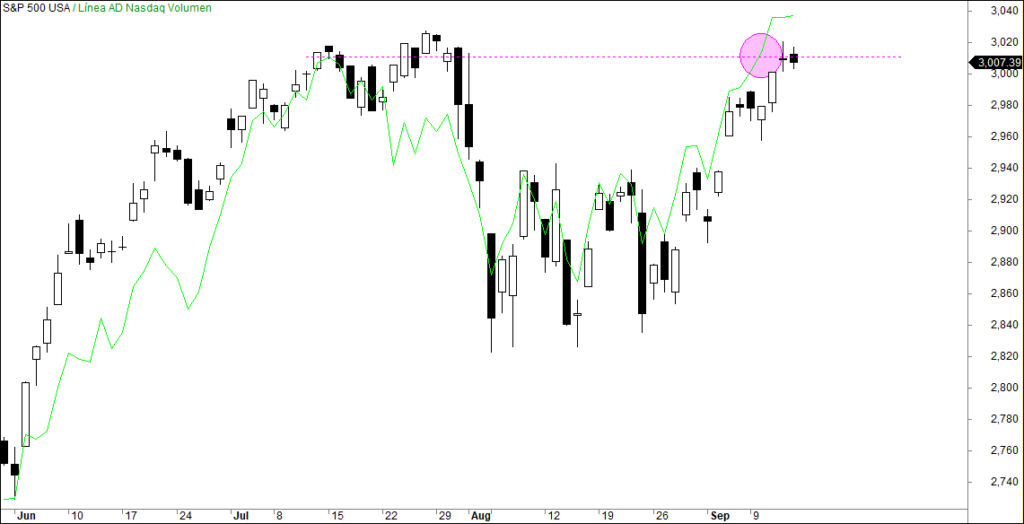

Es una de las cosas más sencillas que se pueden hacer en amplitud de mercado. Se toman los valores al alza, en verde, y los valores a la baja, en rojo. Simplemente se cuenta cuántos días consecutivos es capaz la línea verde de estar por encima de la roja. Si son ocho, señal al canto. Si no, silencio.

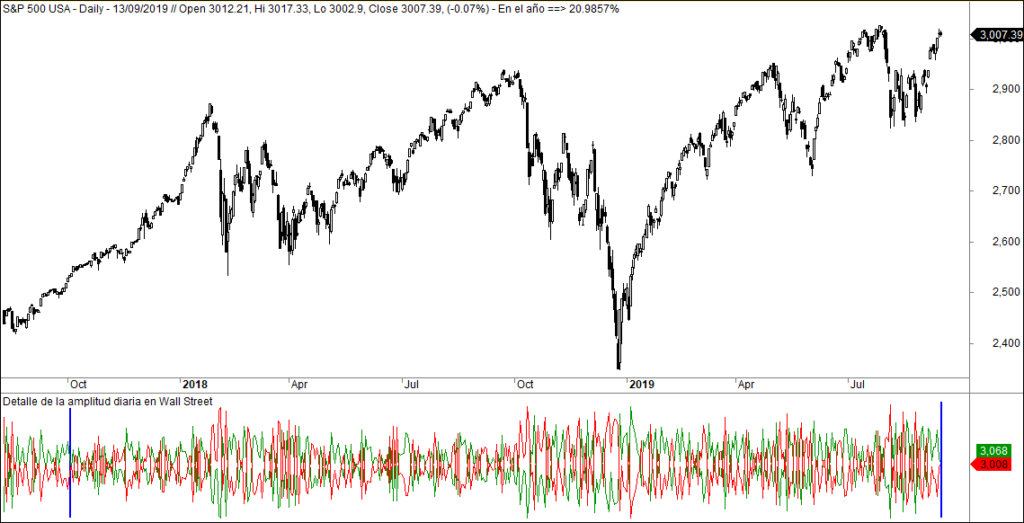

Pues ya son ocho sesiones consecutivas con más valores subiendo que bajando. Y no es fácil que esto ocurra:

Hay que remontarse un poco, dos años ni más ni menos, para encontrar una señal semejante. Y se ve lo que ocurrió en aquél momento.

A pesar de su simplicidad es una señal potentísima porque delata que todo se mueve al alza durante mucho tiempo. No es lo normal que no haya descanso en las subidas del fondo de mercado durante ocho días seguidos. Y más si el índice sí descansa.

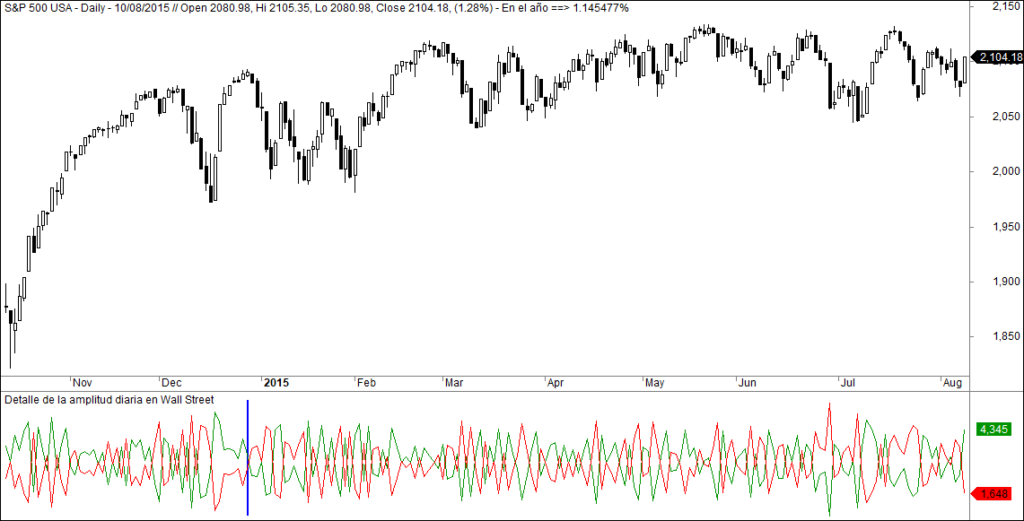

Eso sí, hay que ir con cuidado porque a veces las cosas se tuercen. He encontrado este caso de 2015:

Si el mercado no despega al alza claramente tras la señal, podemos encontrarnos con un lateral de esos en los que quien no es inversor intradiario pierde dinero a espuertas. Por tanto, atentos a los próximos días. No obstante, debo decir que el resto de la amplitud en aquél momento andaba bastante más perjudicada que ahora…

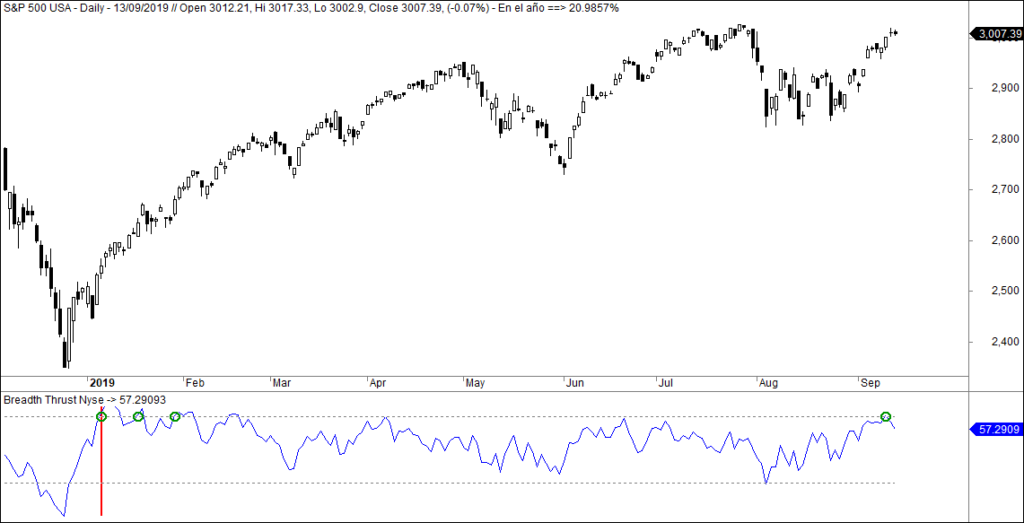

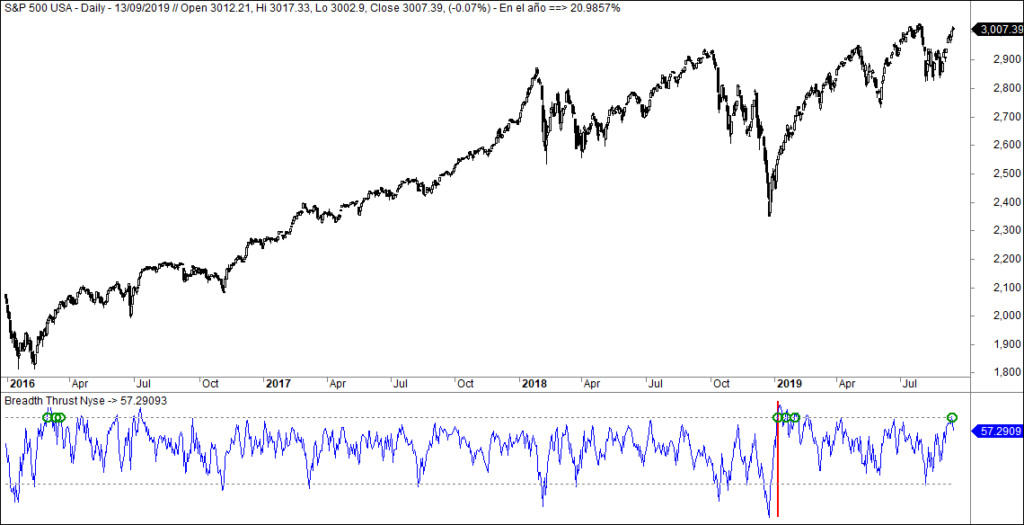

Una evolución particular del Breath Thrust de Martin Zweig

Todos sabemos que el auténtico Breadth Thrust lo definió Martin Zweig y también sabemos lo exigente que es. Tanto que pide no sólo que el mercado muestre fortaleza al alza, sino que debe haber estad desahuciado previamente.

Sabedor de estas dificultados, Gerald Appel (el creador del MACD) definió un indicador de continuación derivado del Breadth Thrust eliminando requisitos de tiempo y de profundidad de la caída previa.

Dije en el libro que no me parecía muy adecuada esa falta de requisitos y que el indicador seguramente podría tener una mejor evolución. Partiendo de esa idea, no he eliminado el requisito de que el mercado haya estado muy al borde de la catástrofe. Sólo amplío el tiempo que Zweig le otorgó al mercado para cambiar diametralmente de actitud. Este es el resultado:

El indicador ha conseguido sobrepasar el nivel 61,5 establecido por Zweig, aunque no lo ha hecho en los diez días que pedía el histórico especulador. Parece un buen augurio y más si se tienen en cuenta los antecedentes:

Sería muy interesante una reiteración de esa señal en los próximos días, la verdad. O al menos eso es lo que se desprende de los gráficos .

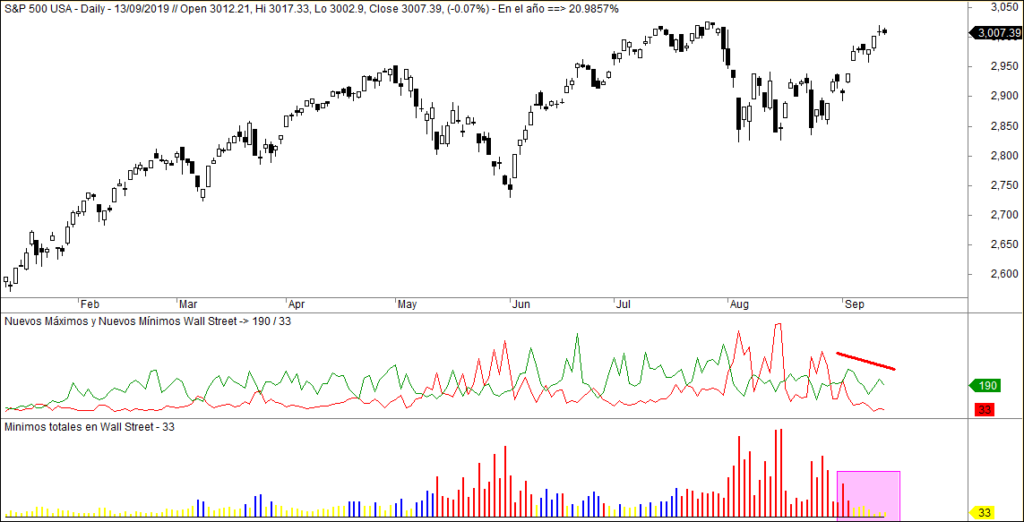

Las dudas de los máximos y los mínimos

Es una de las cosas por las que me han preguntado últimamente en el Foro. Y no deja de ser extraño lo que ocurre ahora mismo con los Nuevos Máximos y los Nuevos Mínimos anuales.

Vemos al S&P 500 subir y a los nuevos máximos bajar. No se comportan de la misma forma los perfiles y eso es motivo de preocupación entre quienes asumen que los Nuevos Máximos y los Nuevos Mínimos son los profetas de la Bolsa.

Lo realmente preocupante sería que al mismo tiempo los Nuevos Mínimos Anuales estuvieran creciendo, pero los vemos a la baja. De hecho, en el indicador inferior, una variación del desarrollado por Óscar Cagigas, vemos cómo el número de Nuevos Mínimos en Wall Street está por claramente por debajo de los 80 que nos activan la alerta del indicador.

¿Por qué este comportamiento? En primer lugar, porque los Nuevos Máximos necesitan un periodo de «recarga». Igual que cuando un valor sube, el resultado es inmediato, llegar a nuevos máximos suele llevar su tiempo. Es más, se suele tardar más en llegar a Nuevos Máximos que a Nuevos Mínimos por la sencilla razón de que son más habituales las caídas en picado que las subidas estratosféricas.

¿Afectados por la rotación de carteras?

Complementariamente, me temo que la cacareada rotación de carteras no lo es hacia valores catastróficos, de esos que llevan dos años haciendo un suelo eterno desde el que no logran despegar. Parece ser que va más hacia valores que han bajado en los últimos tiempos pero gozan de buen potencial. Esos que los analistas fundamentales llevan tiempo diciendo que hay que comprar y no caían a plomo pero tampoco subían.

Que marque Nuevos Máximos anuales un valor desahuciado puede ser cuestión de cinco días. Pero que lo haga un valor que ni sube ni baja sino todo lo contrario. Veamos un ejemplo para clarificador:

Supongamos que muchos gestores han incluido de nuevo en su cartera a Abercrombie & Fitch. ¿Cuanto tiempo tardará en marcar nuevos máximos anuales? Le puede llevar un buen rato, desde luego. En cambio, cualquier resbalón le hará marcar nuevos mínimos.

Por eso, en estos momentos, me parece más importante el indicador inferior que el de Nuevos Máximos y Nuevos Mínimos anuales de toda la vida. Hay que darle tiempo al tiempo para que esta variable nos proporcione información confiable.

En definitiva, puede que estemos afectados por la rotación de carteras en este caso. Los gestores han dejado de apostar por los valores que más subían y que, por tanto, estaban en máximos o cerca. Y si apuestan por valores como Abercrombie (y los hay peores), tardaremos tiempo en ver crecer los Nuevos Máximos anuales.

Conclusiones

Nada es fácil en el mercado y demasiado a menudo juega a confundirnos, pero no parece que esta vez tenga intención de «hacernos la pirula». La evolución de los Nuevos Máximos anuales confirmaría la rotación de carteras de los grandes gestores y eso siempre es un signo alcista (salvo que roten su cartera los gestores españoles, que se equivocan seis de cada cinco veces).

Los indicadores de volumen, que nos marcan el corto plazo parecen estar comportándose mejor que los de valores. Lo vemos en el gráfico con el que encabezo el articulo, en el que se aprecia que el Oscilador McClellan de volumen está más fuerte que el de valores.

Esta circunstancia nos da cierto margen para la confianza en una mejora. Pero hay que seguirlo todo de cerca hasta confirmar que la supuesta mejoría es confirmada por el fondo de mercado, es decir, por los indicadores de valores.

Y una última apreciación, porque también me han preguntado:

Que el RSI de la Línea AD no haya superado el nivel 70 no es un motivo de preocupación por el momento. Tengamos en cuenta que no podemos descartar que vayamos a tener más subidas y en ese caso el RSI de la Línea AD debe tener margen para superar ese nivel.

Lo realmente peligroso en este indicador es que esa falta de superación del nivel crítico venga acompañada de una divergencia bajista. Y no ha dado tiempo, la verdad.

En definitiva, no lancemos las campanas al vuelo pero tiene buena pinta. Y, además, nos va dejando pistas que rastrear. ¿Qué más queremos? Bueno, sí. Tengo dos sistemas largos en estos momentos. Y los dos en beneficios. No estaría mal que nos dejaran otro pico. Por pedir que no quede…

Muy debil el vencimiento. Es mas ayer actuaron in extremis durante la ultima hora porque tuvieron miedo de que se produjera una caida del 2-3% hoy y se les fuera el beneficio del trimestre. Van muy justos de margen desde el vencimiento de junio. Les cazaron en agosto. Con mucho esfuerzo consiguieron un rebote hasta casi maximos que en Europa si ha sido importante. Yo diria que van a soltar el juguete desde el viernes.

Las figuras son muy muy feas en indices y muchos grandes valores. Y que sigan quietos sin haber reaccionado valores enormes me sigue dando muy mala espina. Mucha subida vertical de quien ha subido y otros nada. Les cazaron en agosto y han conseguido salvar los muebles para el vencimiento pero no parece que despeguen fuerza para el vencimiento. Es como si se quitaran de en medio. Tiro Euripa del rebote Eeuu le siguio connretraso y el nasdaq muy a regañadientes

Siempre que hemos visto un rebote no acompañado del nasdaq en fuerza, no fructifico.

Hola, te comento que veo el ala derecha de un murciélago. Te has dado cuenta o, por si acaso, he abierto unos cortos al cierre del viernes. Saludos.

¡¡Suerte!!

Gracias!!!

Buenas.

¿Y las Dark Pools también apoyan los nuevos máximos? Yo a primera vista diría que si, que las compras siguen por encima de las ventas.

O a mano fuerte ha empezado a empapelar…

Sin prisa, pero sin pausa. Y, sobre todo, mirando hacia todas partes por si acechara el peligro en alguna esquina