¿Van de farol los máximos históricos del pasado viernes en Wall Street? Por más que veo los gráficos no logro sacar una idea más o menos consistente. Por tanto, vayamos por partes.

Tabla de Contenidos

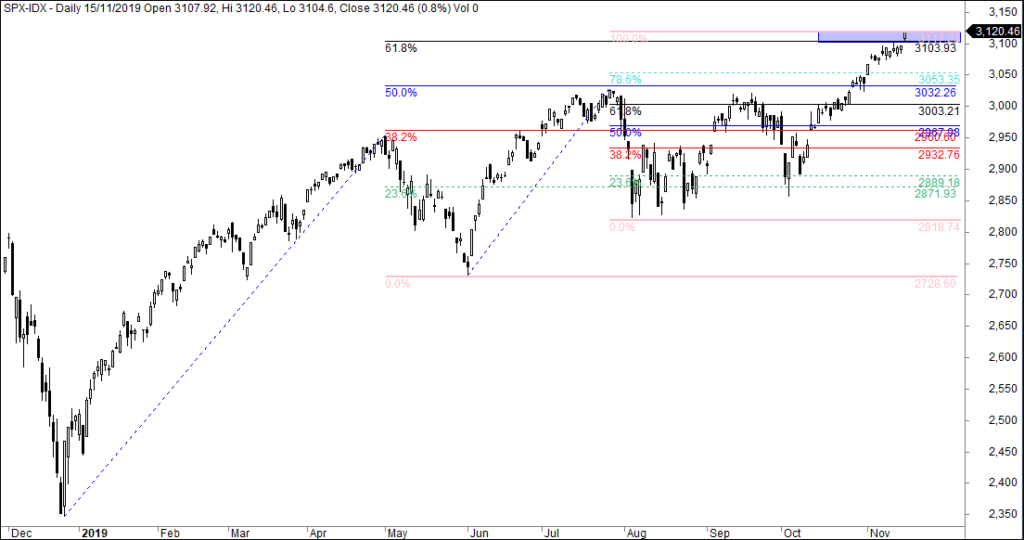

Máximos históricos y resistencias relevantes

Hace tiempo que no hablo de resistencias relevantes, pero ya va siendo hora. Como siempre, es de justicia mencionar al maestro Luis Ortíz de Zárate, de quien aprendí esta técnica. Y, ya de paso, advertir que no suelo ser muy «canónico» a la hora de aplicar sus teorías.

LOZ, con su paciencia infinita, suele perdonármelo, pero hay que advertir que puedo estar errado (incluso con hache). Esto es lo que veo ahora mismo:

En mi particular visión de las cosas, el S&P 500 está intentando hacer añicos esa resistencia relevante. Se ha parado ante ella unas cuantas sesiones. Pero cuando ha decidido que había que salir corriendo, lo ha hecho a zancadas.

Si sólo atendemos al precio, ha habido decisión, con el cierre en máximos de la vela. Veamos ahora las cosas desde la perspectiva del fondo de mercado, que es mi especialidad.

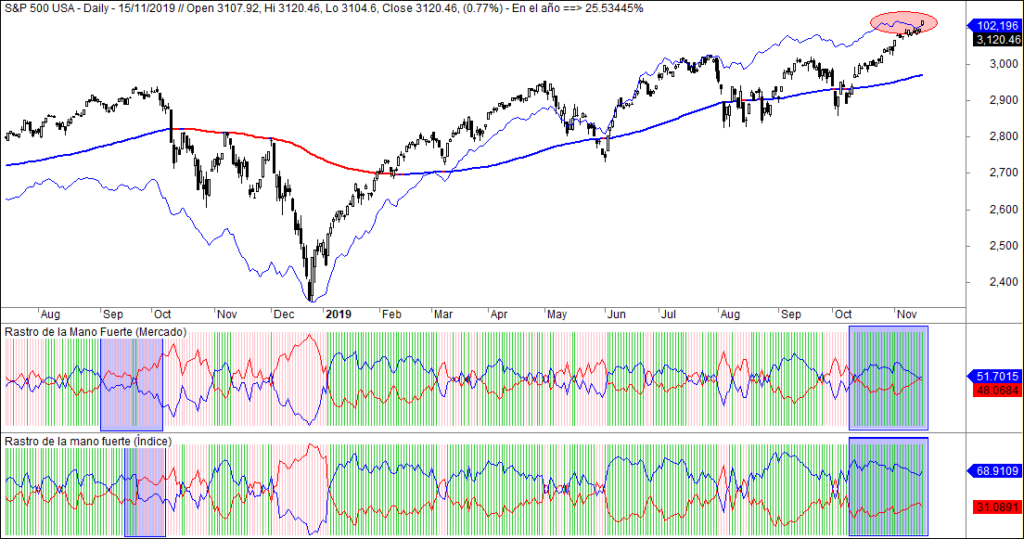

La Línea AD, en máximos históricos; el saldo de la mano fuerte anunciando peligro

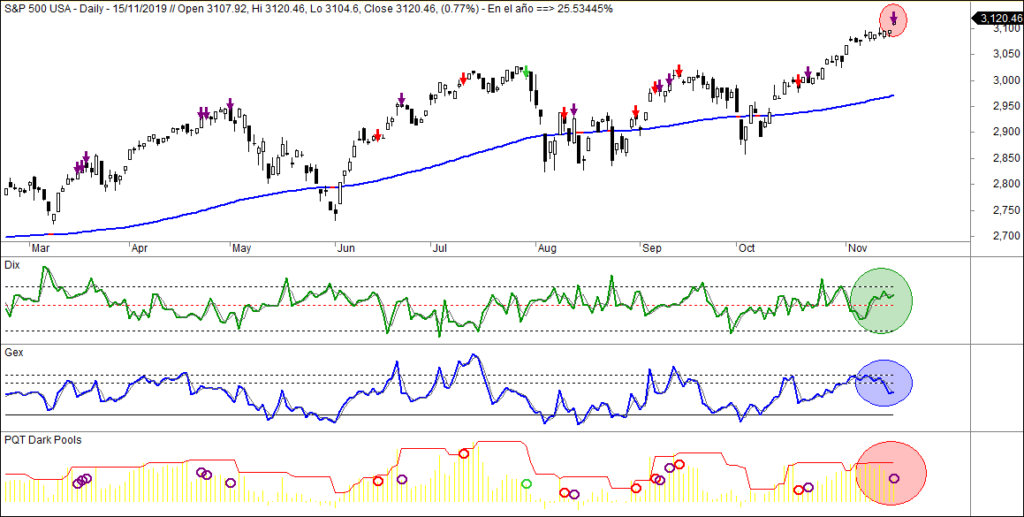

Este doble gráfico tiene su aquél. Llevo días preocupado por lo que veo reflejado en el saldo de la mano fuerte. Lo vemos en los indicadores inferiores. El gran Blai5 explica que ese tipo de configuraciones del indicador Koncorde suele anticipar caídas.

No hay que ser un lince para verlo en este gráfico. Todos los recuadros marcados en rojo «esconden» una configuración muy negativa, con la mano fuerte desentendiéndose de los máximos históricos y, aparentemente, disminuyendo sus posiciones.

En cambio, como vemos en el propio gráfico del precio, la Línea AD ha resuelto, aunque por poco, su trayectoria negativa de las últimas sesiones y se ha «sincronizado» con el S&P 500. La Línea AD de Wall Street (la suma del Nyse y el Nasdaq) también está en máximos históricos.

Quienes me conocen de antiguo saben que no es esta una pista que considere demasiado sólida, pero sí considero algo más sólido que no se presente una divergencia en la Línea AD de volumen (en verde) como la que se muestra a la izquierda en el gráfico.

Como comenté en «Fundamentos de Market Timing para invertir en Bolsa», cada vez soy más de la opinión de que la ausencia de sincronicidad en la Línea AD es mejor pista que su presencia. Pero, ahora mismo, algo es algo…

La Línea AD de Bonos sigue renqueante y el Rastro de la Mano Fuerte se recupera

Con este gráfico comenzaré el análisis por la línea trazada sobre el propio precio del S&P 500. La Línea AD de Bonos High Yield ha ido ganando importancia en mi análisis en los últimos tiempos. Tiene una extraordinaria capacidad para anticipar problemas cuando no se sincroniza con el S&P 500.

Pues bien, le falta un poco para sincronizarse. Mientras el índice ha marcado máximos históricos, la Línea AD de Bonos High Yield se resiste a hacerlo. Y eso no es buena señal en un indicador que suele ser muy alegre y anticipar mucho las alegrías. Ahora no anticipa alegrías.

Por su parte, los dos Rastros de la Mano Fuerte parecen recuperar el pulso. Especialmente meritoria es la actitud del Rastro de la Mano Fuerte para el conjunto del mercado americano. No ha llegado a entrar en lo que suponemos una configuración vendedora.

¿Por qué la discrepancia entre las dos formas de mediar la mano fuerte? Con el saldo tratamos de medir los flujos de entrada y salida de dinero de la mano fuerte. Con el rastro intentamos medir el efecto que la actitud de la mano fuerte tiene en todos y cada uno de los componentes del mercado (indicador superiores) o del índice (indicador inferior).

En cualquier caso, un mercado en máximos históricos con una mano fuerte que se comporta de forma tan rácana debe llevarnos a extremar la vigilancia.

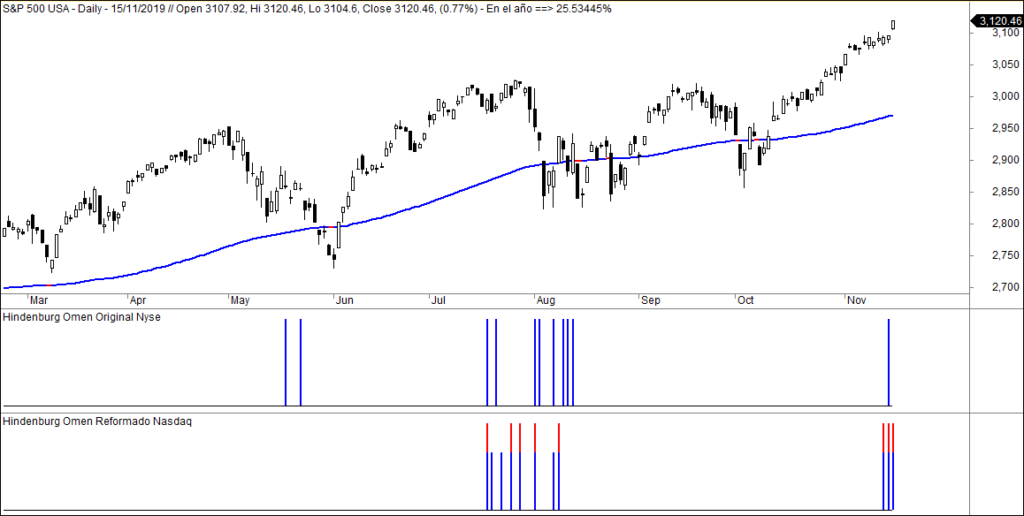

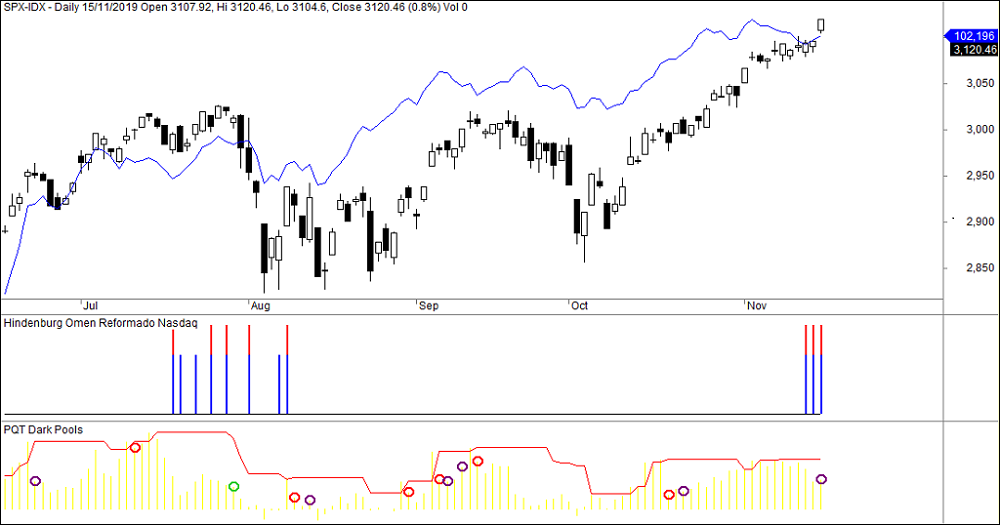

Lo que faltaba: un Hindenburg Omen asomando la cabeza

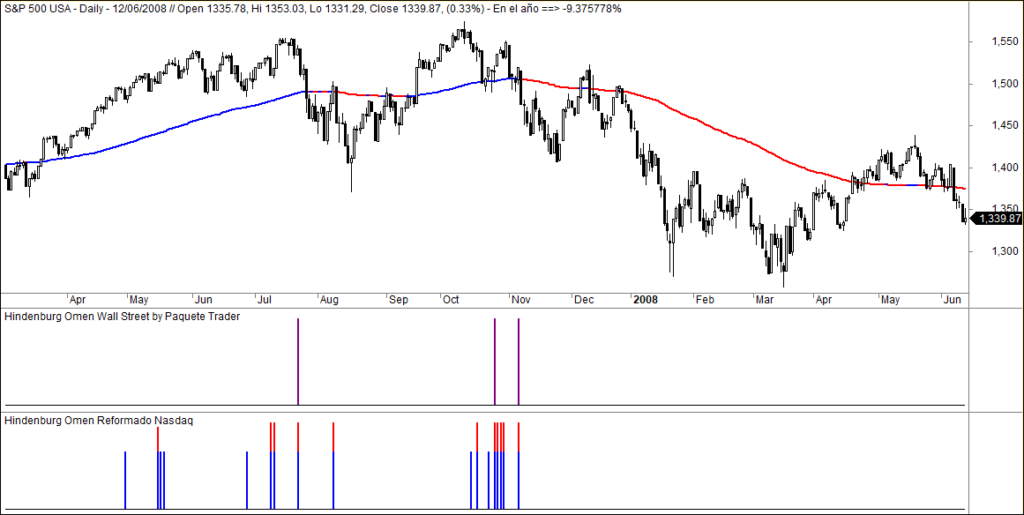

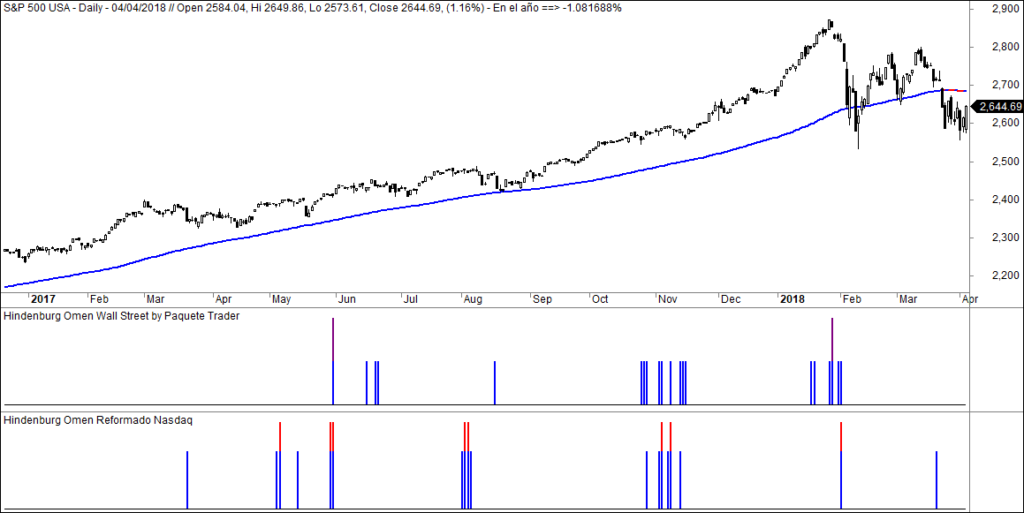

Como bien se me alertaba días atrás en un comentario a mí último post, el Hindenburg Omen parece extender su sombra sobre el mercado americano. Hagámos un análisis exhaustivo de qué pasa con este indicador.

En el gráfico anterior vemos que se ha activado un día en el Nyse (indicador superior) y que además lo ha hecho es su versión más antigua. Recordarán quienes me siguen de antiguo que existen varias versiones de este indicador.

Esto se manifiesta mejor en el indicador inferior. Se trata del Hindenburg Omen calculado sobre el Nasdaq, y se ha activado en sus dos variantes principales: la original y la reformada por su propio creador, Jim Miekka.

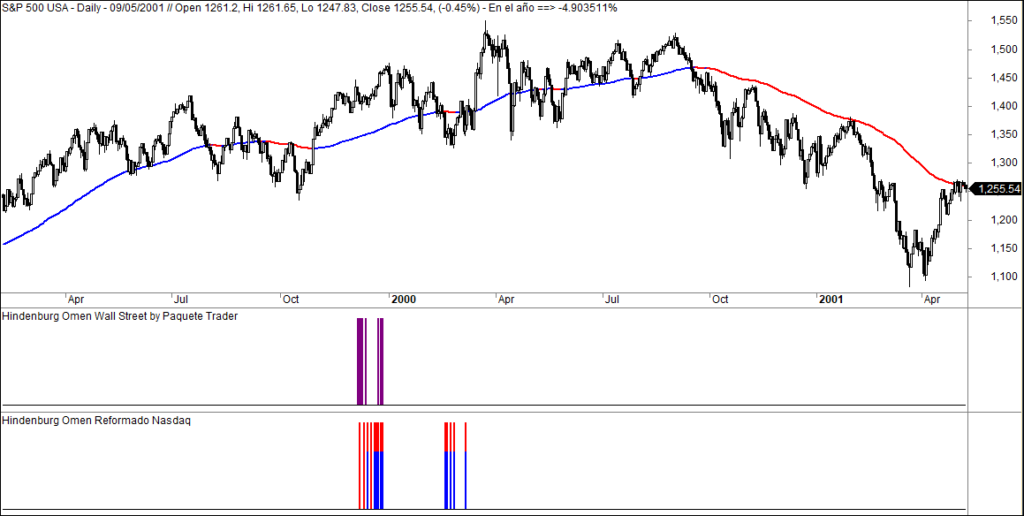

He leído que se trata de una circunstancia muy peligrosa porque se ha activado junto al Titanic Syndrome y que esta circunstancia se produjo también en las últimas grandes caídas del mercado. Por supuesto, esto incluye los cambios de tendencia de 2000 y 2008.

El Titanic Syndrome

Hemos hablado mucho del Hindenburg Omen y siempre hemos dado por sabido qué es el Titanic Syndrome. Algunos lectores me apercibieron hace tiempo de que no debo dar nada por sabido, así que vamos con el Titanic Syndrome.

Es muy fácil de buscar, mucho más que el Hindenburg Omen. Se activa la alerta por Titanic Syndrome cuando los Nuevos Mínimos anuales son superiores a los Nuevos Máximos y el índice de referencia ha marcado máximos en los últimos siete días. Veamos el gráfico:

Ciertamente, esta circunstancia se está produciendo ahora mismo en el Nasdaq. Por tanto, tenemos activadas alertas en este mercado por Hindenburg Omen y por Titanic Syndrome, lo que no suele ser un buen augurio para el mercado.

Seamos rigurosos

No es una circunstancia positiva, desde luego, pero en mi opinión no es determinante. Lo sería si además de tener esta combinación en el Nasdaq tuviéramos algún síntoma de alarma en el Nyse. Porque sí, cuando se produce esta combinación en el Nasdaq, caen mercados. Pero veamos exactamente por qué:

En todos estos casos nos reportan que el Nasdaq tenía activadas alertas por Hindenburg Omen y por Titanic Syndrome. Incluso en 2018 vemos como el aviso llegó muy tarde.

Lo que demuestran estos gráficos es que en todos los casos en los que el mercado cayó de verdad, había más cosas activadas. En particular, llamo su atención sobre las señales proporcionadas por las barras moradas. Es mi particular Hindenburg Omen calculado para el conjunto de Wall Street.

Sólo se perdió la caída de comienzos de 2016 y sólo en esa fue mejor el Nasdaq. En cambio, vemos como el Hindenburg Omen del Nasdaq es fácilmente activable. En 2017 se hinchó a realizar advertencias, pero llegó tarde a la que de verdad había que dar.

Señal de prudencia desde las Dark Pools

Ya saben quienes me leen habitualmente que últimamente estoy muy centrado en la búsqueda de indicios en las Dark Pools. Y lo que dicen ahora es que es mejor extremar precauciones. El Dix no apunta a caídas y el Gex parece avisarnos de cierto cansancio aunque está bastante neutral.

Por su parte, PQT-Dark Pools, en cambio, nos recomienda ajustar stops por lo que pueda ocurrir. Lo vemos en el indicador inferior y en el propio precio.

Suelo decir siempre que me dejan que nunca está de más extremar las precauciones. Particularmente, tengo dos sistemas comprados con jugosas ganancias. Abrieron posiciones largas cuando nadie creía posible una salida al alza. Y acertaron. La correcta gestión de stops nos ha permitido mantener las posiciones.

Puede que haya llegado el momento de ajustar los stops tal y como nos aconseja PQT-Dark Pools. Lo pensaré seriamente después de salir mañana del dentista, que ahora el dolor no me permite pensar razonablemente. En principio, no hay que descartar que esto siga subiendo después de ver la exhibición del viernes. Pero… ¡¡siempre hay un pero!! Y esta vez hay varios…

Hola!

Muchas gracias por esta actualización.

¡No te olvides de que yo también era alcista! Jeje

En verano, según MQT, avisé de que los USA tenían objetivos en nuevos máximos históricos por extensiones al alza que habían generado anteriormente, y ahí están tras haberlas alcanzando.

En esta última subida han generado extensiones aún más arriba, en concreto el DJI tiene una en 28200, SP por 3200 y el NQ está en condiciones de generar una a 8500, teniendo activa ya una en 8400.

Eso sí, pueden cumplirlas en pocos días… o en semanas. Si es esto último, pues veremos una corrección más o menos intensa, ya nos lo dirá el volumen corto que entre.

Es poco probable porque efectivamente el volumen largo volvió a entrar el viernes con cierta fuerza y el volumen corto brilla por su ausencia a pesar de la enorme sobrecompra acumulada.

Por otro lado, el DAX también tiene extensiones activas a máximos históricos. Quién lo iba a decir…

Saludos y un abrazo

Ya sabes que yo siempre tengo algunas dudas más que tú…

Y en todo esto no está considerado el peligro de que cualquier tweet condicione más las cosas…