La manipulación en Bolsa no es algo nuevo. Que los máximos no sean sólidos, tampoco. Lo que no es tan habitual es que se vea todo tan claro.

Vamos a tratar de explicar breve y claramente cómo detectar periodos de manipulación en Bolsa a gran escala. No hablo de esos momentos en los que tal o cual cuidador trata de evitar el desplome de un valor. Hablo de manipulación en Bolsa con mayúsculas. Hablo de transmitir una sensación de euforia que no se corresponde ni mucho menos con la realidad. Vamos, de lo que ocurre ahora mismo en Wall Street.

Tabla de Contenidos

Situación actual

Asistimos a máximos históricos en el Nasdaq 100 y en el S&P 500 que pueden hacer pensar a más de uno que es buen momento para la Bolsa. Pero no se puede afirmar eso. En realidad, lo único que se puede decir con honradez de este momento es que es peligroso. Muy peligroso.

Podría pensar cualquiera que con la euforia de los índices podrían tomarse posiciones alcistas en prácticamente cualquier cosa porque la oportunidad de ganar dinero es clara. Pero nada más alejado de la realidad. Son pocos valores los que suben, Valores muy escogidos y con gran peso en los índices. La mayor parte del mercado está en una situación que en nada invita a la compra. Por tanto, en cuanto fallen lo más mínimo los «líderes» el batacazo puede ser de impresión.

Los precedentes

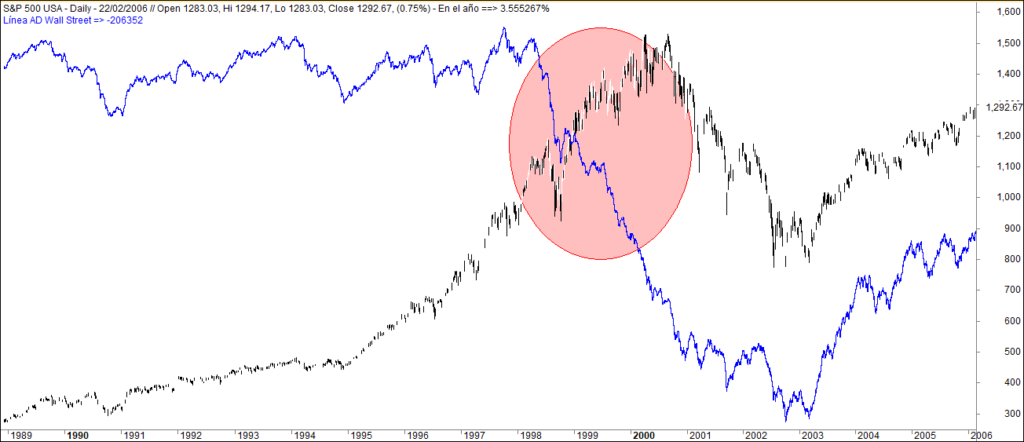

Y si no se puede comprar, mejor intentar ponerse cortos, pensarán otros. Pues tampoco. Cuando un episodio de manipulación en Bolsa alcanza las cotas que ha alcanzado ahora, puede durar bastante tiempo. En la burbuja tecnológica, desde 1998 casi todo fue «artificial», condensado en unos pocos valores. Cuando estos colapsaron, colapsaron los índices. Pero el mercado había colapsado antes. Lo vemos muy claramente en este gráfico que ya incluí en «Fundamentos de Market Timing para invertir en Bolsa». Añado además, que en el libro, distribuido gratuitamente desde este enlace, se encuentran las bases para permanecer en el mercado de forma segura.

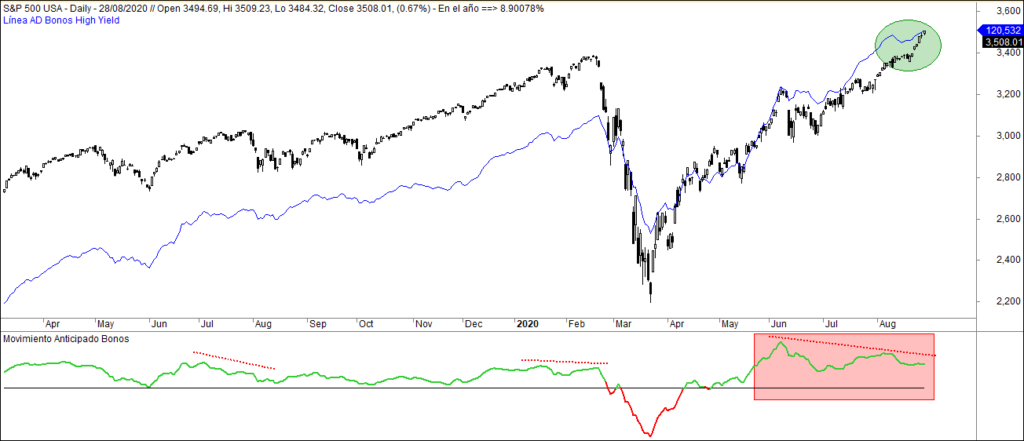

Sí. La Bolsa puede subir tan artificialmente como lo hace ahora durante mucho tiempo. Bienvenidos al mundo de la manipulación en Bolsa. Y subrayo especialmente que no creo que asistamos a nada irregular. No hay una confabulación de nadie para que tal cosa ocurra. Simplemente, hay intereses que determinan que las cosas sean así. En la imagen se superpone la evolución del S&P 500 a la de la Línea AD de Wall Street (la suma del Nyse y el Nasdaq). Esta línea azul es la suma acumulada de los valores que suben y bajan cada día en todo el mercado. Y parece claro que el índice subía y el mercado no lo hacía.

En tiempos en los que el dinero no vale nada porque los tipos de interés son los que son, hay que buscarse las mañas para conseguir una rentabilidad. Eso propicia cosas tan raras como que el oro y las Bolsas estén al mismo tiempo en máximos. En la teoría, si hay confianza en la Bolsa, el oro debería estar bajo. Pero ya ven que no. Por tanto, no hay confianza en la Bolsa y eso debería llevar a índices bajistas, pero parece que eso sólo sucede en el Ibex. (Modo ironía activado)

Hay mucha liquidez buscando rentabilidad. Los bonos no son ahora mismo una opción, así que la renta variable es empujada al alza por entradas de dinero constantes. Cuentan que hay mucha influencia de los «robinhooders» y a falta de datos más analíticos mi sensación es que los novatos entran a comprar cosas que «les suenan». Y esas cosas que «les suenan» son precisamente las que están en los índices. Por tanto, están ayudando a la manipulación en Bolsa. Por supuesto, sin intención. Es puro movimiento gregario.

Esta manipulación en Bolsa no se parece a aquella

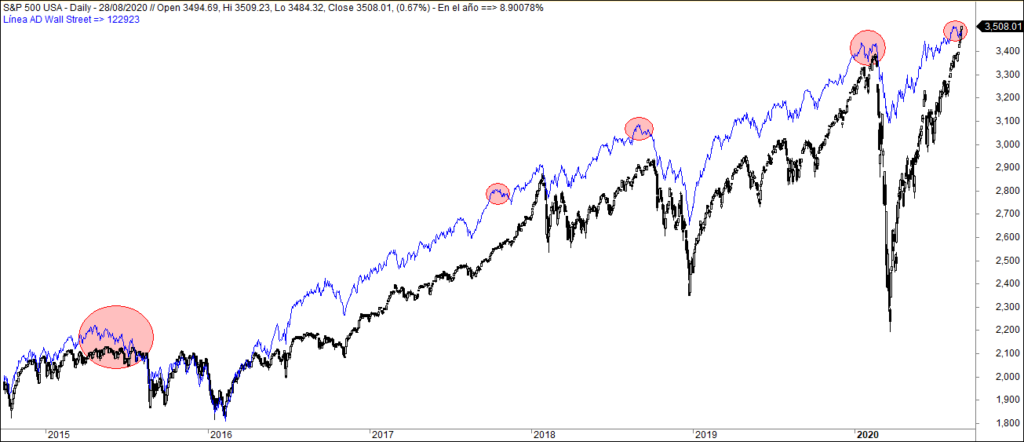

La primera gran noticia es que el actual episodio de manipulación en Bolsa es que no tiene nada que ver con aquella situación que se produjo entre 1998 y 2000. Como vemos en el gráfico, las desavenencias entre el índice y la Línea AD ahora son mucho más puntuales. Ahora, el fondo de mercado y los índices tienden a ajustarse mucho más rápido. El episodio más prolongado de desajuste lo tuvimos antes de la caída de agosto de 2015 y apenas duró unos meses. Por tanto, estamos en una fase «tolerable» de manipulación.

La segunda gran noticia es que existen herramientas a nuestra disposición para ir valorando casi en tiempo real el peligro de permanecer o no en el mercado. En el año 2000 también existían, pero era una cuestión de los americanos. Poco a poco el análisis de amplitud ha ido abriéndose paso en España y cada vez más analistas e inversores recurren a este tipo de gráficos para valorar mejor la situación. Particularmente, puedo decir que en el Foro de Market Timing hemos logrado evitar todas las grandes caídas desde 2015, lo que no es poco.

Indicadores para valorar la intensidad de la manipulación

Desde la estricta óptica de la amplitud de mercado, tenemos varios indicadores que nos ayudan a valorar la intensidad de la manipulación en Bolsa y a tomar decisiones más prudentes.

La Línea ADn

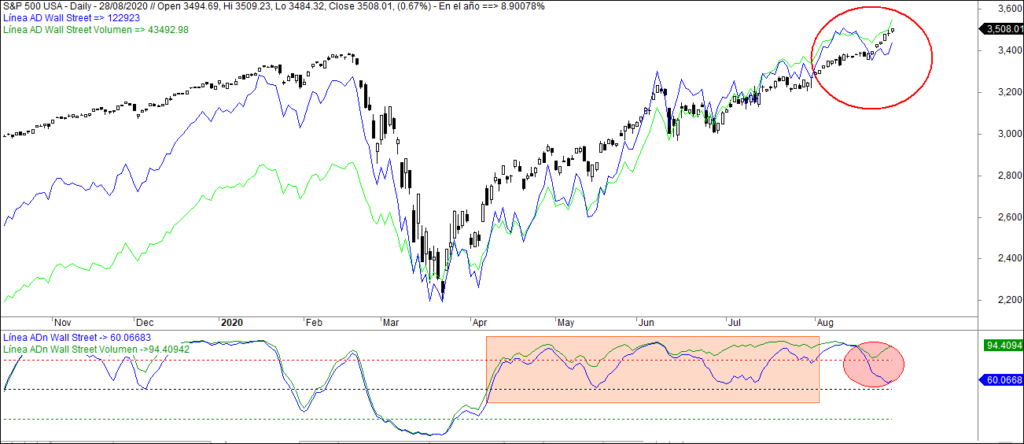

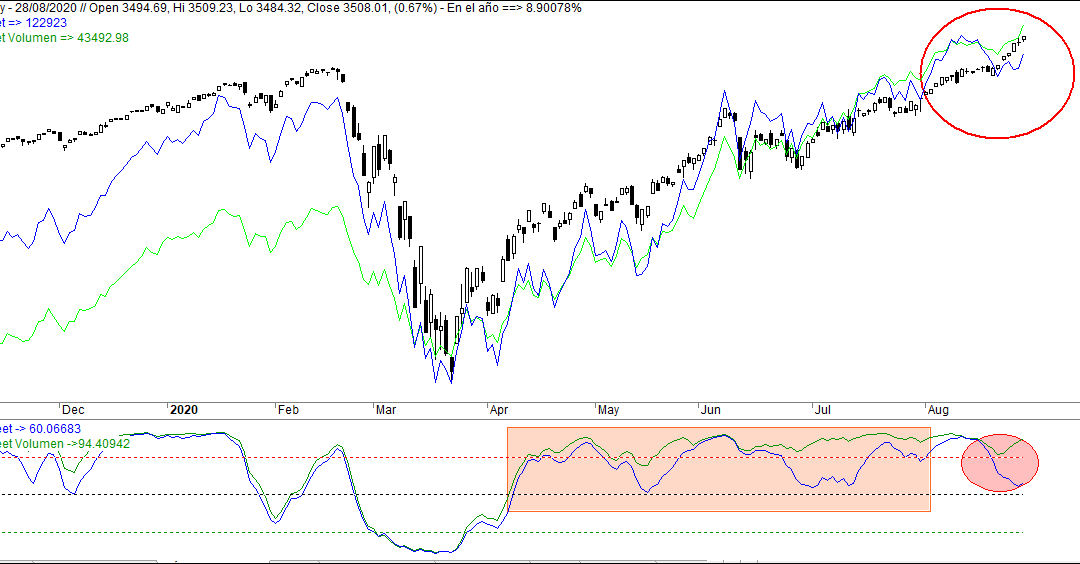

Para mí, la Línea ADn es la primera herramienta de consulta ante la sospecha de que podamos estar ante un episodio de manipulación en Bolsa. Es un indicador muy sencillo de entender para los no acostumbrados a estas cosas. Se trata de un estocástico de la Línea AD de 21 periodos al que se añade un suavizado de 7 días con una media exponencial.

Más simple que el mecanismo de un chupete. La línea azul es la línea de valores y la verde la de volumen y de las diferencias entre ambas podemos establecer si la manipulación se ha instalado en el mercado. Como vemos, prácticamente durante toda la subida la línea azul ha tenido tendencia a «descolgarse» de la trayectoria de la verde. Esto significa que los valores tienen peor comportamiento que el volumen, ergo manipulan comprando los valores de mayor volumen.

No es casualidad que estos valores de mayor volumen sean los que se incluyen en los índices y los que más pesan en ellos. De hecho, Comprando a mansalva valores de todos conocidos se consigue disparar el Nasdaq 100 y que el S&P 500 tenga una velocidad de crucero digna. Lo del Dow Jones va por otros derroteros por sus especiales características, como el hecho de que los valores no ponderan por volumen sino por precio.

Siguiendo la Línea ADn se puede encontrar este tipo de patrón de peligro de caídas antes de cada cambio de tendencia y en muchas de las grandes caídas del mercado. Por tanto, una herramienta útil.

El Oscilador McClellan

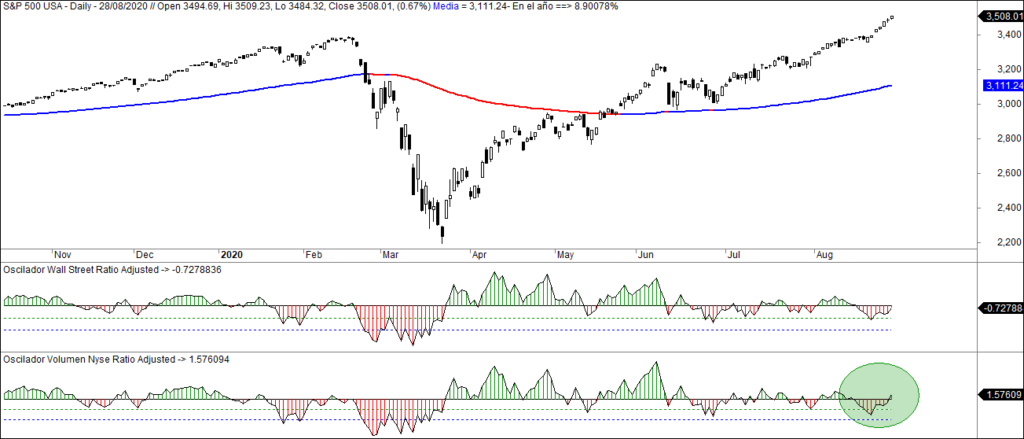

El Oscilador McClellan es el indicador de amplitud más conocido y popular. Tiene la virtud de ser muy prudente. Incluso demasiado prudente.

Vemos en la imagen también las dos versiones del Oscilador McClellan. El indicador superior está construido sólo con los valores que suben y bajan, en tanto que el inferior se calcula con el volumen de los valores al alza y a la baja. Ambos se se hallan mediante la resta de dos medias exponenciales, la del 5% y la del 10% y tienen la peculiaridad de avisarnos de que una subida da muestras de agotamiento cuando su valor es inferior a cero. Es una señal de alerta que muchas veces nos salvará de males mayores mediante un simple ajuste de stops.

Eso sí. Cuando los indicadores empiezan a «tontear» en los alrededores del cero, es un serio aviso de que la manipulación puede estar presente. En estos casos, el indicador de volumen suele anticiparse casi siempre al de valores y con un notable nivel de acierto. Suelo decir que el volumen nos dice lo que va a pasar a corto plazo y los valores aciertan siempre en el largo plazo.

El RSI de la Línea AD

Siempre digo que la Línea AD es el auténtico índice de un mercado y tratarlo como tal permite usar herramientas muy habituales. Ya hemos visto anteriormente un estocástico suavizado y ahora veremos un sencillo RSI:

Igual que sucede con la Línea ADn, las líneas de valores y de volumen del RSI calculado sobre la Línea AD tienden a separarse ante episodios de manipulación por volumen. La Línea verde, de volumen, se mantiene más alta sistemáticamente que la azul, que usa solo los valores.

Adicionalmente, este simple RSI de 14 periodos, el más típico entre los típicos, nos proporciona una segunda señal de alerta de más corto plazo. Si en el último máximo ninguna de las dos líneas ha rebasado el nivel 70, ajustar stops a toda velocidad porque el recorte puede ser inminente. Ojo, no da pistas acerca de la intensidad de dicho recorte.

Las alertas de los bonos high yield

Cuando uno entre en el mundo de la amplitud del mercado descubre cosas insospechadas. Y una de esas cosas ha sido la enorme correlación que tiene desde hace años la amplitud de los bonos high yield con el mercado de acciones. Siempre en USA, claro.

Lo que ahora me preocupa es que el indicador inferior (MAB) muestra una gran divergencia con el comportamiento del S&P 500 y con la propia Línea AD de Bonos High Yield, que sí están en consonancia esta vez. El peligro se agudizará cuando la Línea AD de Bonos High Yield deje de estar en correlación con el índice y marque también una divergencia.

Obviamente, la situación será más grave a medida que se acumulen factores negativos. De hecho, máximos con una Línea ADn con patrón de caídas, un RSI por debajo de 70, un Oscilador McClellan en negativo y una Línea AD de Bonos divergente con el S&P 500, este servidor empezaría a pensar seriamente en cerrar posiciones. Pero eso no ha ocurrido todavía.

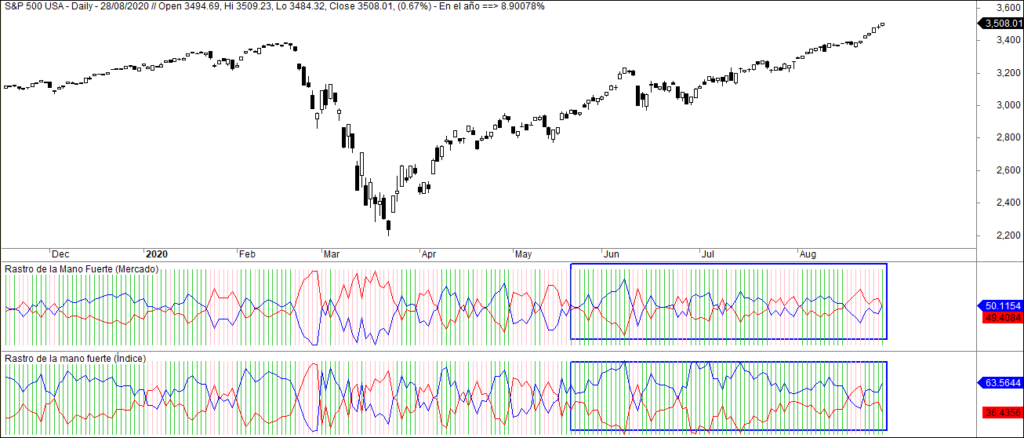

Las pistas de la mano fuerte

Seguir el rastro de lo que hace la mano fuerte es siempre interesante. Una de las herramientas para ello es el imprescindible indicador Koncorde desarrollado por el gran Blai5. Insisto en algo que he dicho muchas veces. Si Blai5 fuera americano, sería un tipo venerado en el mundo entero, pero le tocó en suerte nacer en otro sitio…

Viene Koncorde a ayudarnos en la formación de estos indicadores. Representan el número de valores que tienen a la mano fuerte comprada o vendida según Koncorde. En el indicador superior, la búsqueda se hace en el conjunto del mercado. En el inferior, sólo en el índice. De la comparación entre ambos indicadores se pueden sacar algunas conclusiones interesantes.

Por ejemplo, todo el último tramo de subida del S&P 500 se ha hecho con menos valores con la mano fuerte comprada que vendida. O sea, No hay tanto optimismo por parte de los que en realidad mueven el cotarro. Otro ejemplo. La euforia del índice es siempre superior a la del mercado, eso pasa siempre, pero en este último tramo señalado con el rectángulo las diferencias se han exacerbado. Pero lo mejor es que en el último tramo de la subida, el índice estuvo al alza tres o cuatro días a pesar de que la mayor parte de los componentes del índice tenían a la mano fuerte fuera… Cosas veredes, amigo Sancho. Y esas cosas ya sabemos qué son: pocos valores y muy selectos son los que empujan a los índices a máximos

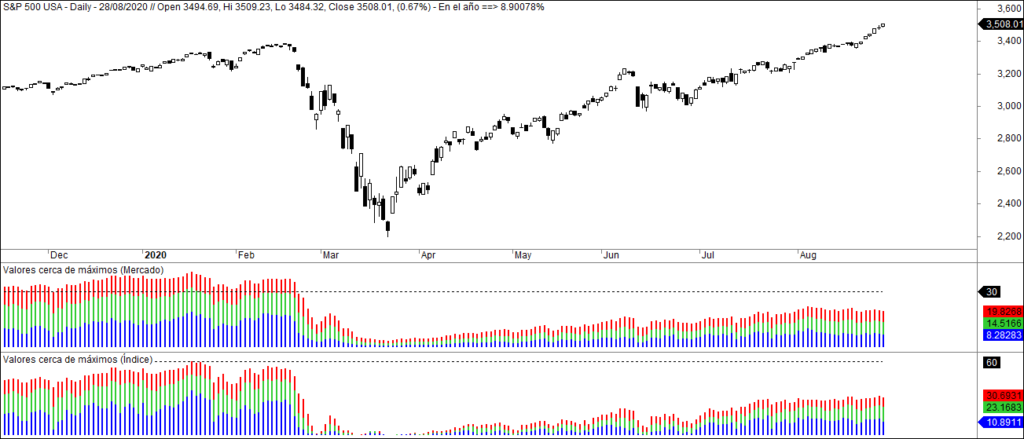

Valores cerca de máximos

Cuando yo trabajaba aún en periodismo, cada viernes durante algunos años me dediqué a editar a horas intempestivas un texto sobre bolsas internacionales que enviaba el gran José Luis Cárpatos para el suplemento semanal de mi periódico. Pocas erratas le encontré y, en cambio, de estos textos saqué muchas ideas que luego me han servido en el trading.

Me impactó particularmente una idea: Cárpatos contaba en el Dow Jones cuántos valores estában en máximos cuando el índice estaba en máximos y de esta sencilla cuenta de la vieja sacaba muy buena información. Hace ya años que «programé» (insisto, soy un zote programando, un auténtico desastre) la idea para que fuera capaz de contar cualquier cosa y este es el resultado:

En la parte superior, el cálculo se hace para el conjunto del Nyse y el Nasdaq mientra que en el indicador inferior se refiere exclusivamente a los valores del S&P 500. No llegan al 30% del total los valores del mercado que están máximos o a menos del 5% de ellos. Era de esperar tras el gran bajonazo de febrero y marzo. Pero es aún peor que no estén tan lejos del 60% habitual en el índice. Otra evidencia de que están centrados en unos pocos valores. Eso sí, en su mayoría con gran peso en los índices.

¿Es posible sacar alguna conclusión?

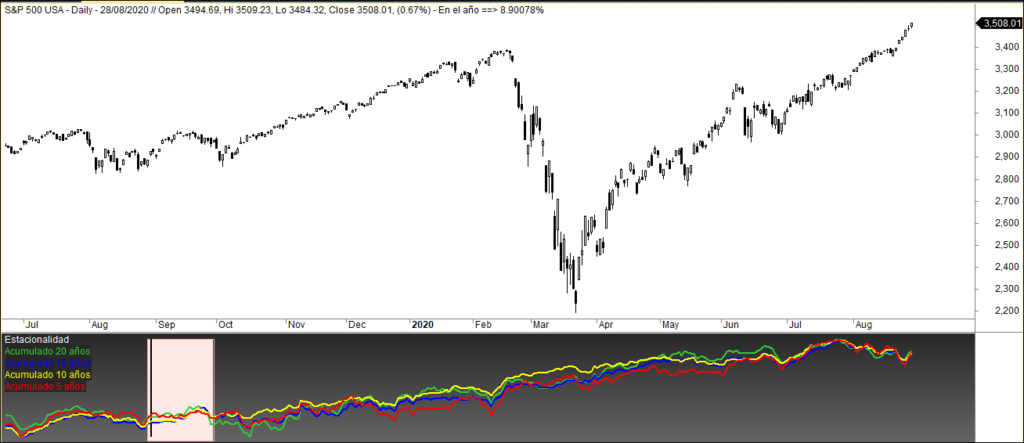

La reactivación del patrón de manipulación que se ve en la Línea ADn es sintomático de que el episodio no ha concluido. Que la Línea AD de Bonos High Yield y el RSI se mantengan en cotas compatibles con el mantenimiento de las subidas redunda en la misma idea.

Adicionalmente, como vemos en este gráfico, la estacionalidad no parece estar del lado bajista hasta la última semana de septiembre. Aprovecho para citar la procedencia del indicador para aquél que quiera incorporarlo a su Amibroker. Es parte de lo relatado en este enlace de la indispensable página The Motley Fool.

En este indicador hay que mirar un año hacia atrás y ver qué nos dice la media de los últimos años para lo que está por venir. Está en el rectángulo seleccionado y concuerda con el mensaje que la amplitud nos da de la situación actual. Daría tiempo a dos cosas muy importantes. Una, que el Dow Jones se incorpore a la avalancha de máximos históricos. Otra, que en el último tramo se acumulen nuevas distorsiones en los indicadores que nos alerten de que la situación es crítica.

Y como siempre, expreso mis ideas y las de mis sistemas programados. Siguen largos. Y ya se sabe que salvo análisis determinante en contrario, yo haré lo que hagan mis sistemas. Que son más listos que yo. Mucho más listos. Tanto que sólo invierten en índices.

Gracias Miguel por tu pormenorizado analisis con indicadores de amplitud, y con alguno nuevo que nos traes (estacionalidad). Muy interesante.

Habrá que esperar un poquito para pedirse un cortado. Yo pensaba que en agosto sería un buen momento, pero la historia demuestra que era mejor uno largo con hielo (que hacia mucho calor.

Cualquier momento es bueno para un largo con hielo… Hasta en invierno

Fantástico análisis, como siempre, y muy oportuno. Muchos tenemos dudas y buscamos respuestas en la amplitud. Conocer tu valoración de la situación en base a ello es una gran suerte. Gracias!

Yo también tengo dudas, cada día más….

Y beneficios, vaya rachita..

Y tu entrada de largo plazo que fue tan comentada en su día en el foro.. ¡chapó! Tan sólo 1000 puntillos de beneficio que lleva ya si no recuerdo mal ..

Aquello fue una auténtica prueba de fe en el sistema pero ejecutada con la debida prudencia. Afortunadamente, los sistemas de corto plazo me permitieron con sus señales ir piramidando la posición de largo plazo muy rápidamente.

Hola. Una cosa extraña es que la línea AD y AD Vol del Nyse este en máximos o los haya hecho recientemente y el índice no.

También en la línea diaria de Amplitud del Nyse hay una agitación desde febrero no muy habitual con subidas / bajadas bastante radicales.

En otro tiempo cometí el error de pensar que si la línea AD hacía nuevos máximos y el índice no era señal de que los conseguiría pronto, pero no siempre es así.

Con la FED detrás y las elecciones USA en un par de meses podemos ver cualquier cosa.

En cuanto al Dow veremos como le sienta el split de Apple pero parece que se han dado prisa en buscarle solución para que no distorsione.

«Debido al split de Apple (AAPL), salen Exxon Mobil (XOM), Pfizer (PFE) y Raytheon (RTN) Technologies, y entran son Salesforce (CRM), Amgen (AMGN) y Honeywell (HON).»

Bonito el indicador de estacionalidad. Voy a mirar la página.

Drástico lo del Dow, sí. Respecto al indicador de estacionalidad, en un rato subo el código al foro para que lo tengas exactamente como está ese.