Estamos acostumbrados a usar los indicadores de amplitud para buscar momentos ideales para entrar en el mercado. Sin embargo, es casi más importante su utilidad para medir la fortaleza de un mercado.

Por eso, aprovechando que el S&P 500 ha vuelto a la zona de máximos, vamos a hacer un ejercicio. Se trata de analizar qué mensajes nos lanza el fondo de mercado de Wall Street acerca de la calidad de esos máximos.

Tabla de Contenidos

Sólo está en máximos el S&P 500

Lo primero que cabe decir de estos máximos es que son muy extraños. Cualquiera que haya visto los gráficos de los principales índices de Wall Street compartirá esta impresión. ¿Por qué? Porque sólo el S&P 500 ha marcado nuevos máximos. El resto de índices se ha quedado a verlas venir. Es más, algunos está muy a verlas venir, la verdad.

Ni el Dow Jones, ni el Nasdaq 100, ni el Nasdaq Composite, ni el Russell 2000, ni el Nyse Composite… Ninguno de estos índices se ha destapado con un nuevo máximo histórico. Es más, en puridad hay que subrayar que sólo el Dow Jones ha estado muy cerca de lograrlo. El siempre alegre Nasdaq 100 ha estado algo mas alejado pero no demasiado.

Las «clases populares» están sufriendo

Por tanto, estamos ante una evidencia del empuje de la «clase media – alta» de Wall Street. Eso es más o menos lo que representa el S&P 500. Pero las «clases populares» del mercado parecen estar sufriendo.

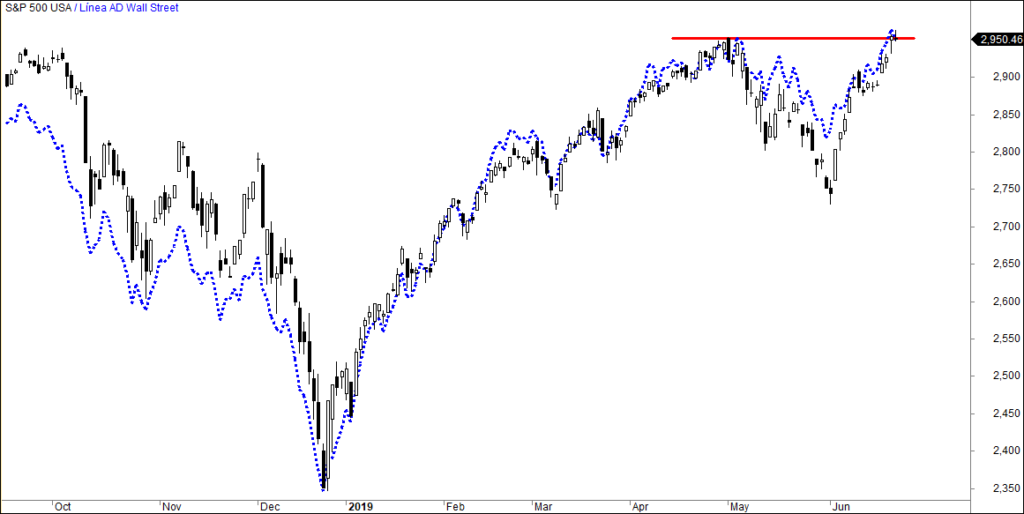

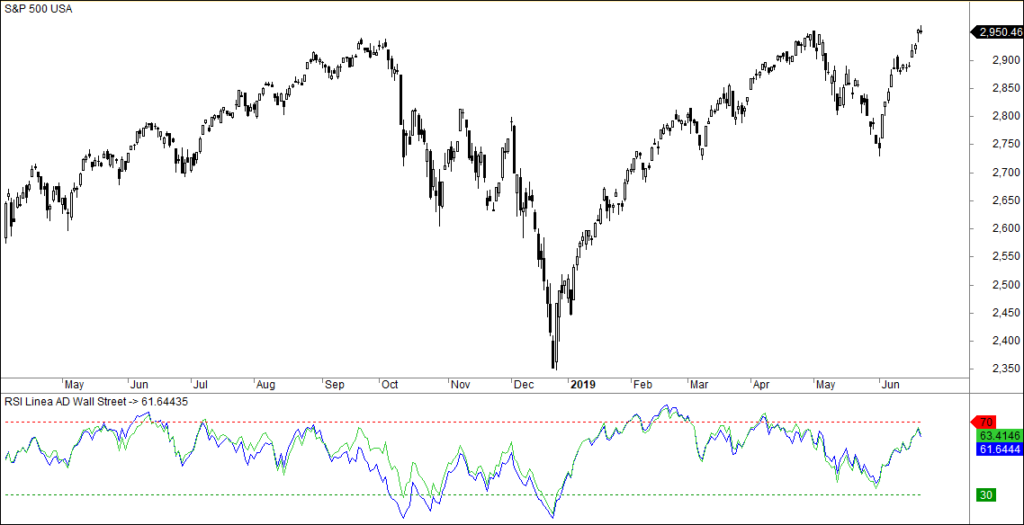

Hace sólo unos días manifesté mi impresión de que a este arranque le falta el Nasdaq. Y me lo sigue pareciendo. No hay más que echar un vistazo a la Línea acumulada de Avance y Descenso o Línea AD de Wall Street y compararla con la del Nasdaq.

Queda claro que la Línea AD de la suma del Nyse y el Nasdaq ha marcado nuevos máximos acompañando al S&P 500. Esta correlación es la normal en el mercado. Que el índice y el fondo de mercado digan las mismas cosas es un factor de tranquilidad. Algunos lo ven como un factor alcista, pero yo soy menos optimista. Para mí, simplemente, es lo que debe ser.

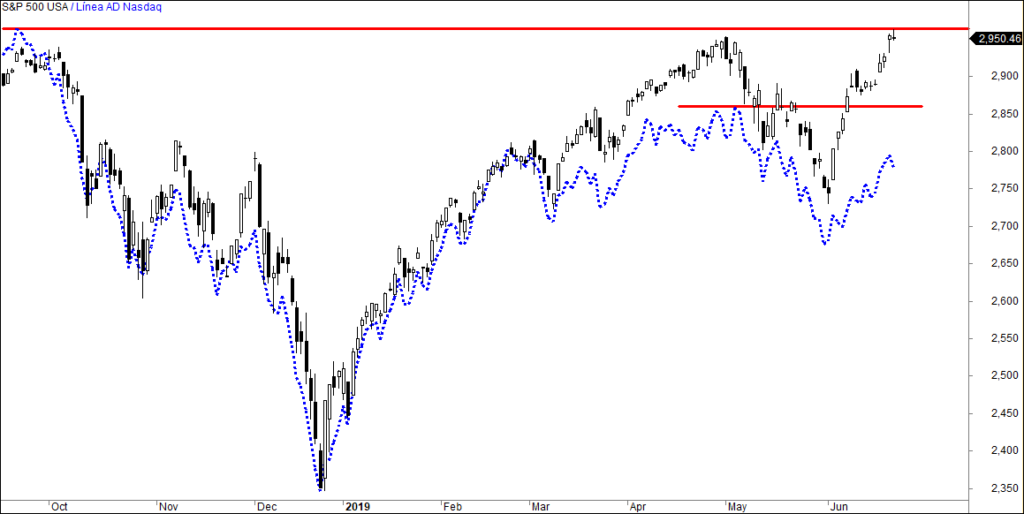

Lo que vemos cuando buscamos respuestas en el fondo de mercado del Nasdaq es bien distinto. A la Línea AD del Nasdaq le falta potencia por todas partes. No es que no haya sido capaz de regresar a máximos históricos, es que ni siquiera ha logrado un máximo relativo…

Vemos que se mantiene como máximo histórico de la Línea AD del Nasdaq uno muy alejado. El conseguido antes del bajonazo que discurrió entre octubre y diciembre del año pasado. Y vemos también cómo el valor actual de la Línea AD del Nasdaq está muy alejado de esas cotas.

Grietas en el fondo de mercado del Nasdaq

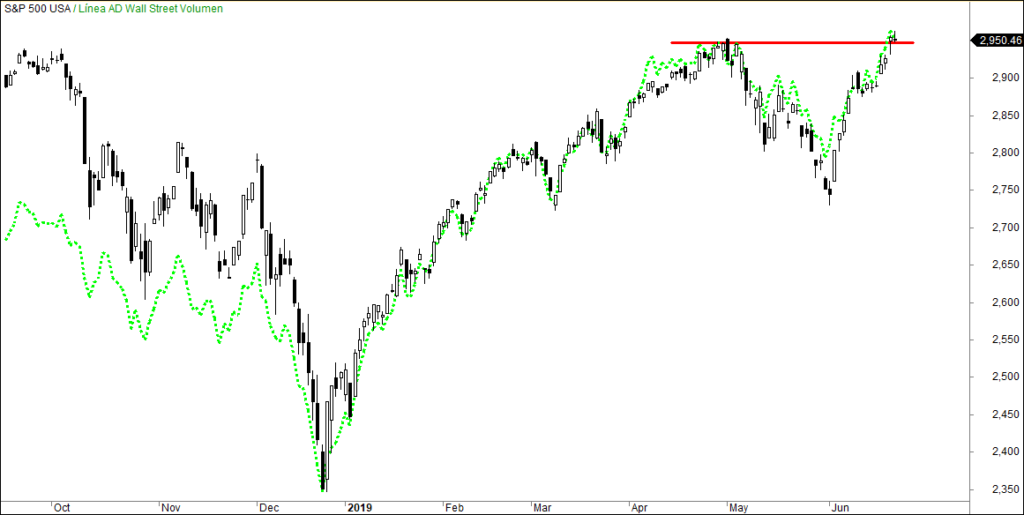

Conclusión: hay algunas grietas en el fondo de mercado del Nasdaq y para ver su gravedad vamos a comparar los gráficos que contienen estos mismos indicadores pero en su versión de volumen.

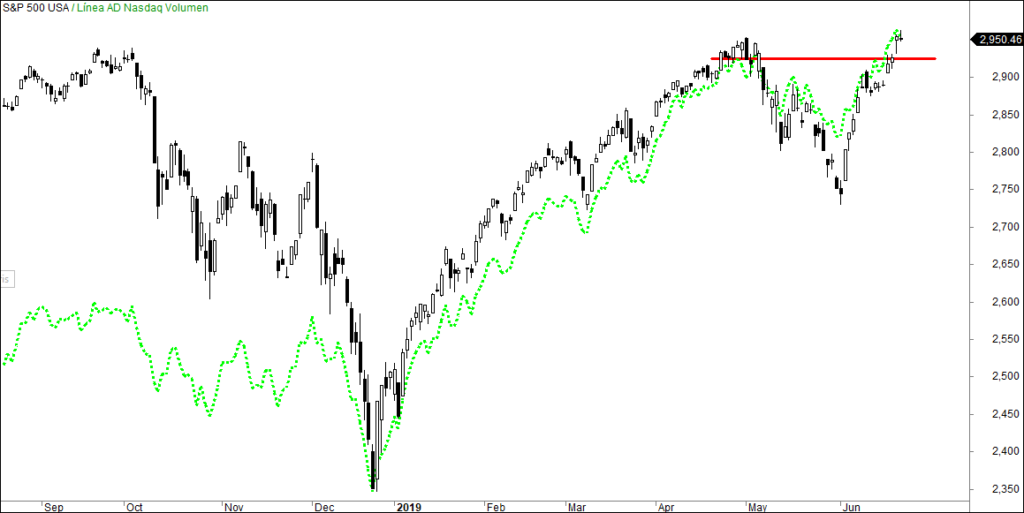

Raro, raro, que diría el otro. En su versión de volumen, la Linea AD del Nasdaq refleja al menos la misma fortaleza que vemos en la de Wall Street. Y también ha marcado nuevo máximo histórico.

¿Alguna conclusión de urgencia? Sencillamente, que los valores que acaparan el volumen en este mercado sí están teniendo un buen comportamiento.

Dedico en mi nuevo libro, «Fundamentos de Market Timing para escribir en Bolsa» algunas páginas a explicar las peculiaridades de los índices del Nasdaq. Una de ellas es que el peso del volumen lo acaparan entre unos cuantos valores enormes.

Apple, Microsoft, Amazon, Google (Alphabet) y Facebook son las cinco mayores compañías de Wall Street por capitalización. Y esas cinco empresas tienen un peso crucial en el volumen del Nasdaq. En realidad, también lo tienen si hablamos del conjunto de Wall Street.

Aquí tenemos una primera conclusión de urgencia que ya avancé hace unos dias. A esta subida le falta el fondo de mercado del Nasdaq. Si la Línea AD de volumen está en máximos y a la de valores le falta un buen trecho para conseguirlo es que el comportamiento del denominado mercado tecnológico no es armónico.

¿Es peligroso? Pues eso nunca se puede saber con seguridad, pero sí conviene seguir de cerca esta variable porque los indicadores de amplitud nos han dado una pista de por dónde le duele el zapato al mercado. Y no estamos para desperdiciar pistas…

Si los pequeños se contagian, al cielo

Eso sí, si los grandes valores del mercado son capaces de contagiar a los pequeños, cosa que sucede con cierta habitualidad, podríamos asistir a un recrudecimiento de las subidas una vez pasada esta fase de aparente incertidumbre. Si los pequeños se contagian, las subidas podrían llegar al cielo…

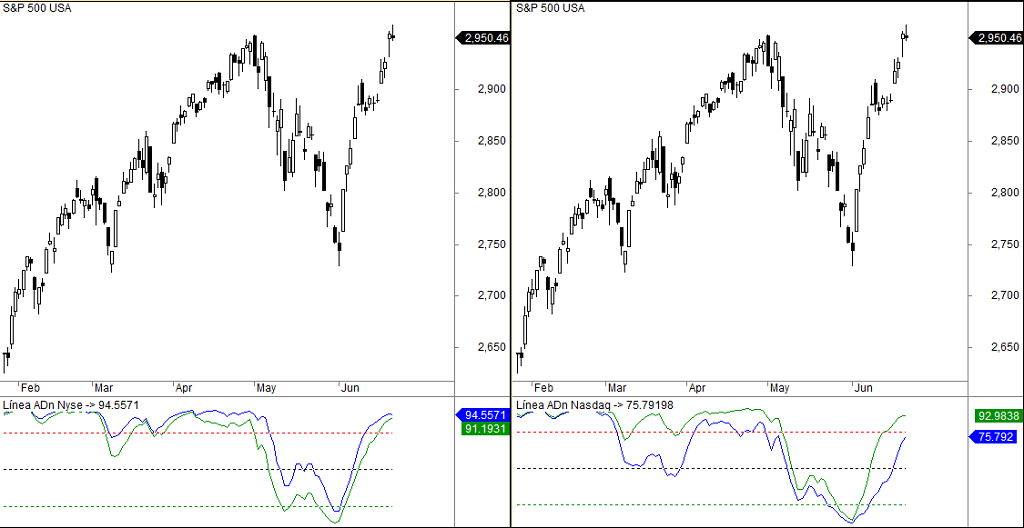

En cualquier caso, podemos complementar esta mirada con otras. En el gráfico que encabeza este post vemos cómo es la evolución de la Línea ADn en el Nyse y en el Nasdaq. Esas líneas separadas en el caso del Nasdaq y con el trazo verde del volumen muy por encima contrasta con la evolución más «normalizada» del indicador del Nyse.

Es lógico que la Línea ADn presente este aspecto y estas diferencias ya que se trata de un estocástico suavizado de la Línea AD. No hace otra cosa que corroborar la sensación que ya nos daba la Línea AD.

Investiguemos ahora por otras áreas:

El RSI de la Línea AD también alerta

Siempre da un poco de respeto que el RSI de la Línea AD de Wall Street no llegue en un pico de subida al nivel 70 y en este caso no lo ha hecho. Sin embargo, no es para encender ahora mismo todas las alarmas porque no sabemos si la subida ha terminado aquí o queda más tramo al alza.

Es este un indicador a seguir de cerca porque sus pistas acerca de cuando las cosas se ponen peligrosas son constantes y muy fiables.

Patrones preocupantes

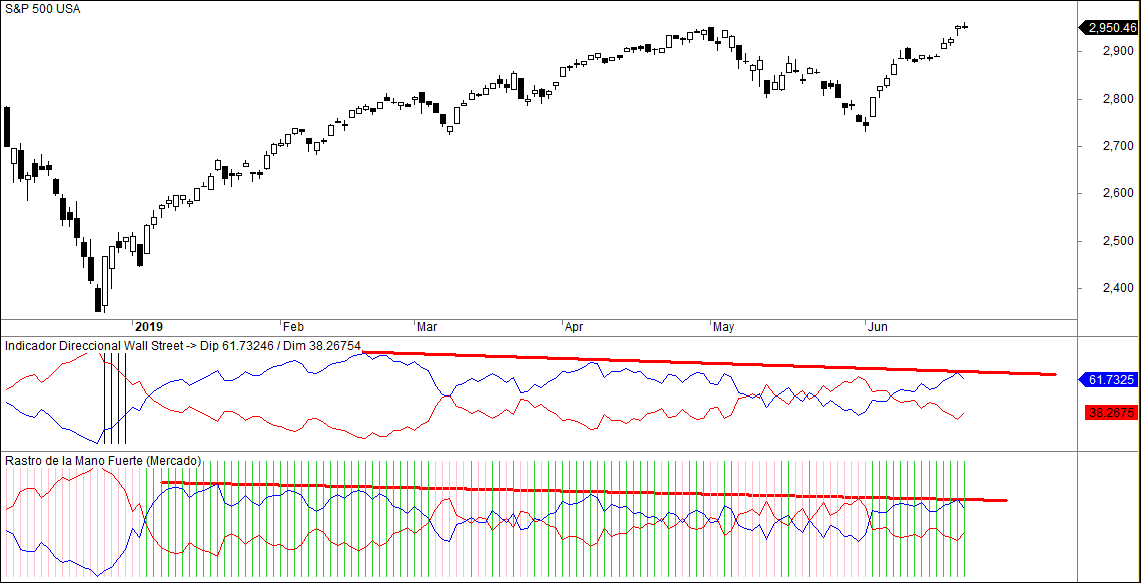

Vemos en este gráfico que no es solo la Línea AD y sus derivados la que ofrece pistas acerca de lo que ocurre con el fondo de mercado en este máximo del S&P 500. Buscado patrones de comportamiento en indicadores de amplitud de naturaleza muy diferente encontramos cosas como las que se pueden ver en este gráfico.

En el indicador superior vemos el Indicador Direccional de Welles Wilder y cómo la secuencia de sus máximos (y la de los mínimos también porque en este caso son simétricas las líneas) ha seguido una pauta de la que no se ha salido pese a la llegada del S&P 500 a máximos históricos.

En el indicador inferior tenemos el Rastro de la Mano Fuerte, un indicador que convierte en amplitud las pistas que el Koncorde de Blai5 nos ofrece acerca del comportamiento de los que mandan en el mercado en el conjunto de Wall Street.

Sorprendentemente, también se encuentra una pauta muy semejante a la del Indicador Direccional. Esta coincidencia es para comenzar a preocuparse. Las diferencias entre lo que busca un indicador y lo que busca el otro son abismales y que aparezca el mismo patrón no es buena señal.

Este patrón repetido es, con mucho, la que más me preocupa. El mercado necesita con cierta urgencia que estos dos indicadores de amplitud rompan al alza con ese patrón o las cosas se pueden poner muy tensas.

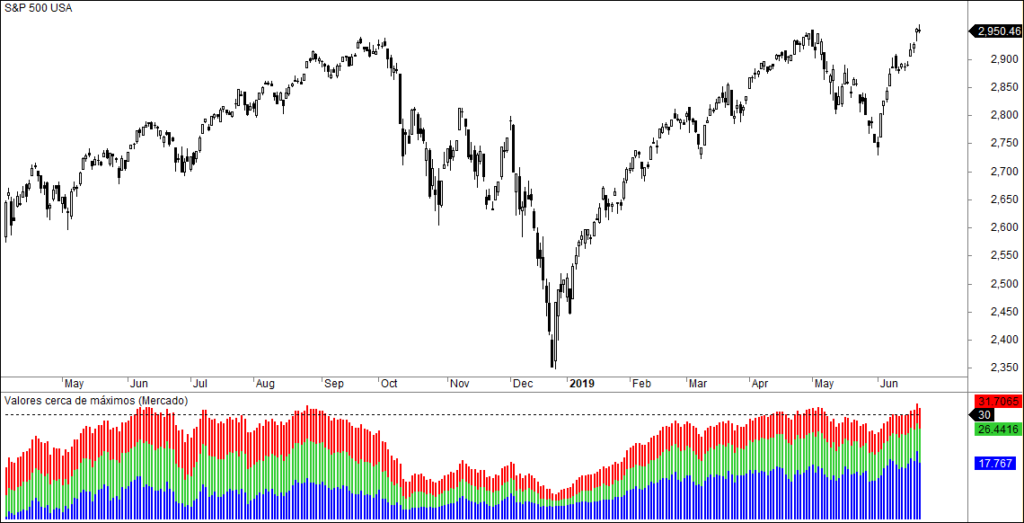

Un mensaje positivo desde la óptica de los Nuevos Máximos

Pero, como ya avisaba días atrás. No todos los síntomas que vamos encontrando en el fondo de mercado son preocupantes. Ya hablé de que el RASI ha superado con cierta comodidad el nivel 500 ya en este impulso, lo que aleja el fantasma de que asistamos a una caída abrupta de inmediato.

Es como si diera a entender que la subida no ha terminado aquí, lo que tiene una cierta lógica ya que abriría la puerta a que al menos el Dow Jones y el Nasdaq 100 llegaran a máximos como lo ha hecho el S&P 500. A partir de ahí habría que ver si prende la espoleta alcista en los pequeños valores del Russell 2000. Son los más rezagados, tanto en el Nyse como en el Nasdaq.

Pero lo que vemos en este último gráfico que he colocado es la secuencia de valores cerca de máximos en Wall Street. El nivel alcanzado es confortable y muy semejante al conseguido en máximos anteriores. Al tratarse de un indicador porcentual, no es tan importante la superación de niveles previos como la llegada a un determinado nivel en el que se puede inferir que el mercado muestra una fortaleza acorde con el nivel alcanzado por el S&P 500.

¿Y si las subidas no han dicho su última palabra?

Por tanto, paciencia y barajar. Tal y como se ven ahora mismo los indicadores de amplitud, da la sensación de que las subidas no han dicho aún su última palabra y que hay tramo para corregir esos «detallitos» que me preocupan.

Eso sí, si el mercado se vuelve atrás, si se consolida una zona de techo, la caída puede ser de las importantes si estos «detallitos» no se han corregido antes.

Seguiremos de cerca estos indicadores de amplitud en busca de pistas que nos den tranquilidad o nos avisen de un peligro inminente. De momento, como les comenté hace una semana, tengo dos sistemas comprados y no pienso ni por un momento en perder dinero en esas posiciones.

Es muy habitual encontrar mensajes contradictorios en el análisis de amplitud y por eso se requiere una cierta destreza en el manejo de estos indicadores. Hay que conocerlos bien y saber exactamente quése puede esperar de cada uno de forma que se pueda construir un mensaje coherente incluso si las respuestas de los indicadores parecen contradictorias.