Muchas veces me preguntan por cómo aplicar los conceptos del Market Timing para valorar el fin de una caída. Esta caída puede ayudarnos a despejar dudas y hacer un ejercicio práctico que es más difícil de hacer en un libro.

Por lo general, se identifica el fin de una caída con el cruce al alza del Oscilador McClellan por el nivel cero. Sin embargo, esta visión no es la mejor de las posibles. Yo diría que es propia de un acercamiento al Market Timing sin demasiada profundidad.

No seré yo quien diga que se equivoca quien actúa así y, de hecho, esa es una técnica muy conservadora con la que se fallará poco sin demasiado análisis. Pero las herramientas del Market Timing nos permiten analizar la situación con mucha más cercanía.

¿Qué ventajas tiene un análisis más cercano? Por ejemplo, ir tomando precauciones y estar preparado para cualquier contingencia. Muchos aseguran que no es posible, pero vamos a intentar que cambien de opinión. Todos los gráficos que muestro están elaborados tras el cierre del miércoles, por lo que no tienen en cuenta lo que haya ocurrido el jueves.

Tabla de Contenidos

Market Timing para separar el bien del mal

Suena un poco bíblico, pero es una expresión que define bastante bien el momento en el que nos encontramos ahora mismo. En nuestro arsenal de indicadores de amplitud tenemos suficiente munición como para ser capaces de fijar referencias.

Se trata de buscar líneas que objetivamente no deben ser traspasadas y que si se traspasan significará que el mercado va a entrar en problemas importantes.

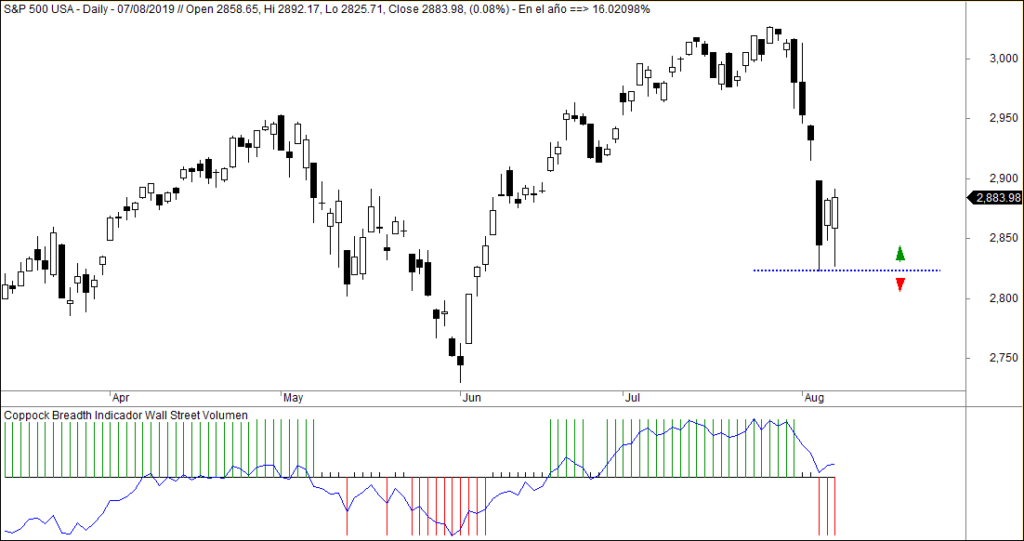

La referencia del Coppock Breadth Indicator

Lo vamos a intentar en primer lugar con el Coppock Breadth Indicator de Volumen. Bueno, para ser sinceros, en realidad es una adaptación personal al indicador original de Sedge Coppock.

La primera barra roja en el indicador corresponde a un mínimo del S&P 500 que se ha mantenido ya dos días en plena caída. Ese nivel constituye en este momento una referencia perfecta para nuestro análisis.

Si el mercado sale al alza podremos usar ese mínimo como nivel de colocación del stop loss pertinente. Si el S&P perfora ese precio a la baja, a esperar. Bajar de ese nivel supondrá volver al terreno de la duda perpetua. Tendremos dos opciones en ese caso.

- Una ruptura en falso para barrer los stops a los aventurados que hayan retomado la operativa larga.

- Una ruptura en toda regla con fuertes caídas y protagonismo del volumen bajista

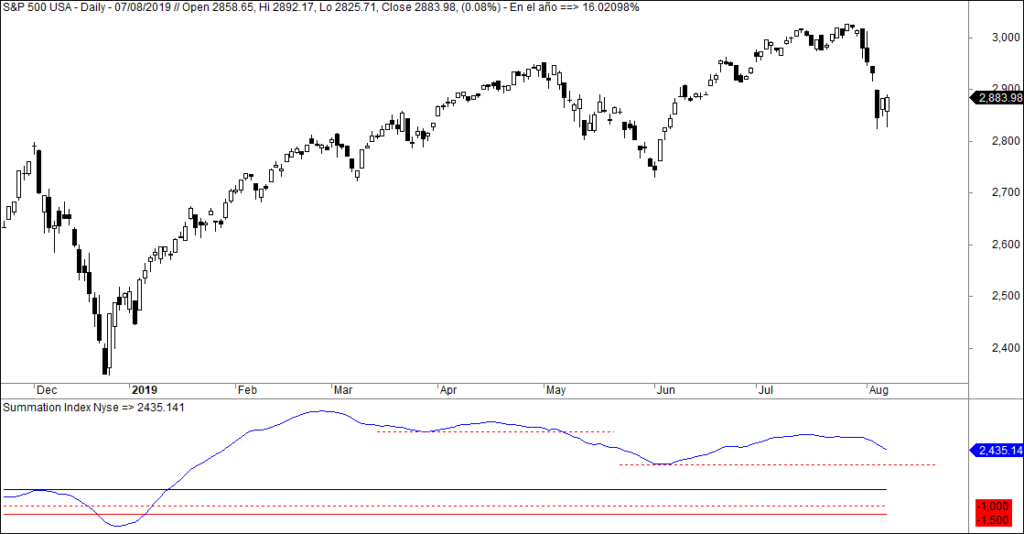

El recurso al Summation si se pierden niveles clave

Siempre he manifestado que la utilidad principal del Summation del Nyse es marcar el signo de la tendencia. Pero la realidad es que sirve para algunas cosas más, como veremos en este caso.

Trazando líneas en sus últimos mínimos podemos encontrar niveles que seria mejor que el fondo de mercado no traspasara. ¿Por qué? Porque indicarían un fondo de mercado muy débil y a buen seguro otros indicadores de amplitud comenzarían a lanzar alarmas en este sentido.

Por eso, si se pierde el nivel marcado por el Coppock Breadth Indicator, la siguiente referencia sería la del Summation. Y una buena noticia para quienes usan «cualquier Summation». Para este uso, cualquiera vale porque tendrá aproximadamente el mismo perfil.

Las pistas del volumen al alza y a la baja

Vemos en el gráfico un indicador que deberíamos consultar a diario en todos los retrocesos del mercado porque muy a menudo nos da pistas muy fiables. Se trata del Volumen al alza y a la baja, medido en ratios sobre el total del volumen negociado.

Vemos que la línea roja ha marcado un pico por encima del nivel 8. Esto supone que una de estas dos cosas:

- O es el comienzo de una nueva oleada de caídas y lo que hemos visto es una capitulación inicial o Día de Cortos.

- O el mercado se está preparando para una salida al alza y lo que hemos visto es una capitulación final.

Por lo general, la salida al alza debe llevar aparejada un pico en la línea azul. Y no cualquier pico. Necesitamos uno significativo, cuanto más alto, mejor. Si supera la línea verde y la vela es de las de buen rango, estamos ante un arranque alcista casi con total seguridad.

Pero recordemos que en el momento actual no sabemos si el pico de la línea roja va a propiciar nuevas caídas o un arranque alcista. Sólo sabemos que el mercado está preparado ya para cualquiera de las dos cosas. Es un avance. Hasta ahora sólo estaba preparado para seguir cayendo.

¿Cómo anda de fuerza el mercado?

Este indicador que se muestra en el gráfico es Return Point y deriva del ADX calculado sobre la Línea AD. Concretamente, cada línea representa un ADX de 5, 9 y 14 periodos.

¿Qué información nos ofrece este indicador? Nada más y nada menos que la fuerza del movimiento. Ahí es nada.

En este momento se trata de una información vital. Con las líneas del indicador al alza tenemos un movimiento en el que se incrementa la potencia. Con las líneas a la baja, el movimiento pierde fuerza. Y con las líneas planas, no hay potencia en ningún sentido.

Hago notar que el indicador solo se mueve en el terreno positivo por lo que las líneas en forma de histograma nos revelan qué sentido tiene la fuerza. Ahora mismo tenemos las líneas aplanadas y no hay histograma. Mercado sin fuerza o equilibrio de fuerzas entre alcistas y bajistas.

Dos pautas interesantes a seguir

He marcado con un rectángulo en el indicador otros momentos en los que las líneas dibujaron un patrón semejante. La pauta sugiere continuidad de la última fuerza dominante en el mercado.

Para cambiarla tendría que ocurrir algo semejante a lo que se ve en el rectángulo en rojo. Las líneas al alza y el precio a la baja marcarían la continuidad, incluso la intensificación, de las caídas.

Un sistema de Market Timing de ultracorto plazo ya está largo

Mis foreros me van a matar porque nunca les he mostrado este gráfico, pero espero que sepan perdonarme. Todo está en pruebas y si muestro el gráfico en el Foro me van a pedir el código y eso siempre es un peligro. Mientras no pueda ajustarlo exactamente como creo que se puede hacer, sólo imágenes.

Se trata de un sistema construido sobre un MACD de amplitud con parámetros de corto plazo. Todo está referenciado al volumen porque mis pruebas delatan que en el ultracorto plazo ocurre lo que dice el volumen.

En el indicador tenemos las señales de entrada y se puede apreciar que a la conclusión de la jornada del miércoles, el sistema dijo que largos. Incorporado en el precio, tenemos el sistema de gestión de stops.

Debo aclarar que cada sistema lleva una gestión de stops. He mostrado ya algo parecido con el sistema I2CALM, pero dado que se trata de un sistema que entra más tarde y aguanta retrocesos pequeños, la gestión de stops es más «relajada».

En este caso, se trata de un sistema de muy corto plazo, diseñado para ser «el más rápido del Oeste», con los riesgos que eso entraña siempre. Por eso, el sistema de gestión del stop es más próximo. Adicionalmente, la entrada por superación de máximos de la vela anterior actúa como único filtro del sistema.

En línea con los Bonos High Yield

Casualmente, esta señal de entrada del sistema en pruebas coincide absolutamente con la de otro de los sistemas que sí están en explotación en el Foro y que no tiene sus raíces en la amplitud.

Y más casualmente todavía, ambas señales están alineadas con lo que la Línea AD de los Bonos High Yield lleva diciendo desde hace días:

La caída experimentada por esta línea es acusadamente inferior a la que se puede ver en el S&P 500 y, como ya hemos explicado con anterioridad, el último máximo no marcó la divergencia habitual de cuando se van a producir caídas sensibles.

Ya hemos comentado que cabe la posibilidad de que la mano fuerte haya sido pillada a contrapié, pero el apoyo que reciben los bonos de riesgo en este momento no procede precisamente de los particulares. Este extremo delata confianza del dinero inteligente en una recuperación suficiente para volver a hacer dinero.

Pero no se puede obviar la parte negativa

El Hindenburg Omen ya es casi un amiguete. Raro es el artículo en el que no hablo de él en los últimos tiempos. Pues bien, mientras todo parecía alinearse en positivo para los alcistas, el Hindenburg Omen reiteró su apocalíptica advertencia de fuertes caídas.

Conste que no lo hizo de cualquier manera. Bien al contrario, las tres versiones del indicador que yo manejo coincidieron en su mensaje. ¿Ven por qué siempre hay que andar con cautela? Cuando menos te lo esperas, te la lían.

Ya veremos en qué queda todo esto, pero el Market Timing nos proporiona pistas suficientes para estar preparados para casi cualquier cosa. Y digo casi porque para lo que nunca estaremos preparados es para un tweet del amigo Trump.

Paciencia, barajar y a analizar la situación. Y si alguien necesita más profundidad de análisis, le recomiendo el último artículo de Tom McClellan con un indicador curiosísimo que prometo investigar en cuanto pueda.

Hola.

El otro día pusiste un enlace a un artículo de Cárpatos y eso me llevo a otra página llamada macrocharts.home.blog. Ahí encontré un artículo sobre relaciones de bonos y S&P500. Parece que hay gente por ahí interesándose por el tema.

No se si se pueden pegar direcciones como en el Foro pero ahí lo dejo, sino es el segundo artículo que aparece en la página.

https://macrocharts.home.blog/2019/06/10/the-most-important-force-in-stocks/

Por supuesto que se pueden poner enlaces… Sólo faltaría…

Parece que va a dar otra sacudida. La mano fuerte perdio el control la semana pasada ( ojo o perdio el control la mano fuerte alcista si el mercado estuviera girando ya por completo a bajista estructural por principio la mano fuerte no deberia ser alcista). Eso no lo se. Tu eres el experto Miguel.

Sí que parece que los que mandan tienen prisa porque parezca que esto se recupera…