Entramos de lleno en esta tercera toma en las dos patas que sustentan al Sistema de inversión Last: El Summation del Nyse y las alertas de amplitud.

Tabla de Contenidos

Dada la importancia del Summation, la entrada de hoy será íntegra para este indicador que tiene el honor de ser el que miramos todos los seguidores de la amplitud del mercado para alertarnos de un posible mercado bajista.

Hay que partir de la base de que nuestra intención al crear el Sistema de inversión Last fue detectar momentos en los que entrar cortos en el mercado. Por ello, ¿qué mejor indicador usar que el Summation? Pero claro, el Summation del Nyse es un indicador especialmente complicado a la hora de usarlo como referencia.

Sistema de inversión Last y Summation: sí, pero…

Me explico. Personalmente, es un indicador cuya concepción tradicional no me parece fiable. Depende en exceso de valores numéricos concretos y además, es un indicador muy influenciado por el número de empresas que cotizan en el mercado en cada momento.

Los que lleven un tiempo en esto sabrán que en la fórmula de Miguel se suman o restan constantes para que su valor sea similar al del original porque también influye el tiempo desde el que se calcula el indicador, ya que es una suma acumulada. Y tampoco les sorprenderá que como Tom McClellan no estaba contento con estas «chapucillas» acabó creando el RASI, un ratio que independizaba el valor del número de empresas existentes en el mercado en ese momento. Bueno, era una solución, pero tampoco nos terminaba de convencer.

La variación porcentual de picos del Summation

Mi amigo Jose tenía muy claro el valor de aplicar el chartismo en el Summation a la hora de detectar salidas al alza o momentos peligrosos en el mercado. Pero quería cuantificarlo de alguna forma. Y como lo que quería detectar eran caídas, pues se le ocurrió que debía comparar los cambios entre los máximos próximos del indicador. De esta forma creó la «variación porcentual del Summation entre máximos locales», que consistía en restarle al valor del nuevo pico el anterior y dividirlo por el pico previo para luego mostrarlo en porcentaje (A-B/B * 100).

Los picos son los que en el gráfico la entrada anterior marcábamos como «MS» en el Summation del Russell. Pero dado que él lo que quería valorar eran tendencias calculaba esta variación porcentual con el pico anterior y con el predecesor. De esta forma creó un sistema de alertas que dependía de si el cambio era mayor o menor del 50% y de la dirección del mismo.

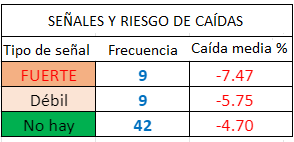

Estudiamos todos los casos en los últimos 10 años viendo las variaciones de precio en el SP tomando como referencia el Summation del Russell y éstas fueron las conclusiones:

- Si uno de los dos era positivo no existía riesgo de caída seria, por lo que cualquier excusa es buena para volver a comprar. Se dio 42 veces y la caída media fue del 4,7%

- Si los dos eran negativos pero al menos uno era menor del 50%, había un débil riesgo de caídas. Se dio 9 veces y la caída media fue del 5,75%

- Si los dos eran negativos y ambos mayores del 50%, había un fuerte riesgo de caídas. Se dio 9 veces y la caída media fue del 7,47%

¡¡Nos vemos!!

Alberto, gracias por compartir el nueva forma de exprimir los datos de amplitud combinando el SP y el Russell.

Cuando dices «Si uno de los dos era positivo…» te refieres a la variación porcentual del Summation para el SP y para el Russell, no?

Saludos.

No, en esta pata miramos sólo la variación del summation del Russell. Comparamos el máximo de la onda que acaba de terminar con el máximo de las dos ondas anteriores. Si ese máximo está x encima de uno de los dos previos («la variación de uno de los dos incrementos es positivo») el riesgo de caídas es débil.

Nueva toma, nuevo descubrimiento. Me parece que voy a tener que exprimir los códigos jajajajaja

Para eso están, Miguel XD. Todo lo que permita avanzar…

En la sexta entrada, una vez deje explicado el sistema básico, pondré los flecos del sistema y las percepciones en las que estamos trabajando ahora mismo…