Tendemos a correlacionar Market Timing con momentos de entrada, pero buena parte del éxito vendrá de la mano del Market Timing para salidas de nuestros sistemas. El momento de salida es crucial para no entregar mucho de lo que tanto cuesta ganar.

Quienes me hayan leído a lo largo del tiempo sabrán, porque nunca lo he ocultado, que los momentos de salida son el Talón de Aquiles de la amplitud. Igual que para los momentos de entrada resulta relativamente sencillo articular condiciones que se comporten muy decentemente, para las salidas todo es más relativo. Hasta ahora.

Tabla de Contenidos

El arte del Market Timing para salidas

El Market Timing para salidas se convirtió casi en un arte en el que intervienen la graficación, los conocimientos y la intuición. Dediqué buena parte de las páginas de «Fundamentos de Market Timing para invertir en Bolsa» a mostrar combinaciones de indicadores que nos pueden ayudar en las salidas

Cuando Sherman y Marian McClellan presentaron sus ideas, el mercado era muy distinto. Las acciones se movían por octavos de dólar. Nada que ver con los movimientos al céntimo que rigen nuestras Bolsas ahora. Quienes no han vivido las cotizaciones por enteros, alucinarán. Pero es que la Bolsa fue siempre un coto privado del que había que mantener lo más alejada posible a la gente. Enrevesar el precio era una forma de establecer barreras de entrada muy sencilla y efectiva.

Pero a nuestros efectos, lo que nos interesa es que este movimiento tan poco natural del precio llevaba a que se estableciera un filtro natural en el mercado. Para que un valor subiera o bajara un octavo de dólar tenía que haber buenas razones. Y si no las había, pues no se movía el precio.

Por esta razón, el número de valores que repetían precio era entonces muy abultado, cuando ahora es marginal. Y por eso se despreciaba a los valores que no se movían a la hora de calcular amplitud. Era el filtro que hacía que todo cuadrara. Y cuadraba al milímetro. Daba gusto ver al Oscilador McClellan marcando lugares de entrada y salida y equivocándose muy poquito.

Pero la cotización al céntimo eliminó el filtro y las cosas se complicaron. Fue entonces cuando el Market Timing para salidas dejó de ser tan efectivo y se convirtió en un arte en el que influyen cosas tan distintas como patrones, intuición y chartismo. No así el referido a entradas, apartado en el que el Oscilador McClellan mantuvo un rendimiento muy aceptable que, combinado con otros pocos indicadores, ha seguido funcionando como un reloj.

Summation y RASI

No soy individuo de los que no insiste en las búsquedas. Igual que no soy insistente cuando se trata de personas y no suelo conceder demasiadas oportunidades, cuando se trata de conseguir objetivos, las cosas cambian. Seguramente por eso las salidas son mi obsesión desde que junto a Ángel Matute construí mi primer sistema basado exclusivamente en la amplitud de mercado.

Mis investigaciones me han llevado a descubrir patrones realmente efectivos, a construir nuevos indicadores y a investigar por sendas no caminadas hasta ahora. Este último caso es el que estoy siguiendo de forma intermitente con el Summation y el RASI.

Son dos indicadores que uso exclusivamente referidos al Nyse y de los que siempre he sospechado que podrían usarse referidos a la suma del Nyse y el Nasdaq. Pero entre la falta de tiempo y que uno no siempre está inspirado, pues se me va resistiendo. Pero en estos días empiezo a tener la sensación de que he logrado entrar en el buen camino y tengo algo para comenzar a pensar en serio.

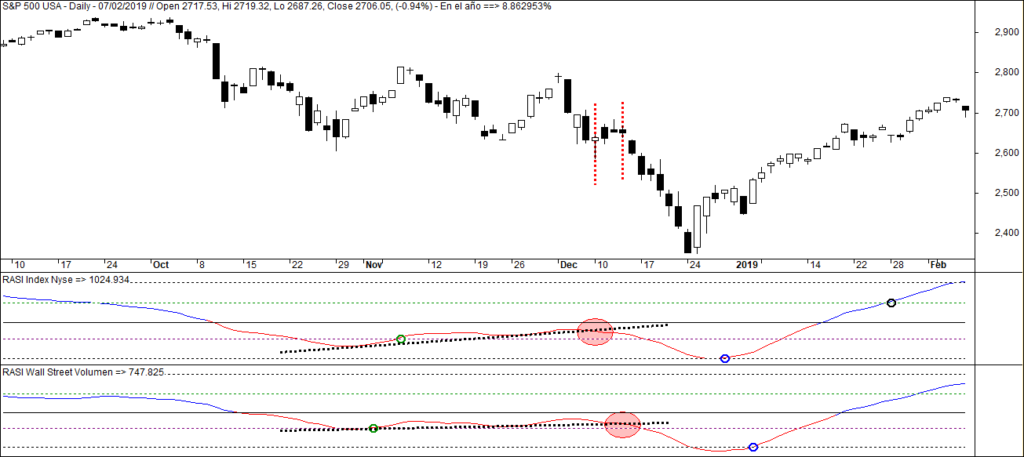

En este gráfico se ven dos aproximaciones, Una con el RASI del Nyse y otra con un RASI calculado con datos de volumen y referido a Wall Street, la suma del Nyse y el Nasdaq. Era una buena aproximación, pero siempre sujeta a criterios subjetivos. Porque trazar líneas es una cosa bastante subjetiva.

Hasta ahora investigaba en esta dirección. Partiendo siempre de la base de que el RASI tiene unos niveles bien establecidos y que sacarle más jugo requiere tirar unas líneas con un poco de arte para conseguir acercarnos más al Market Timing para salidas.

Y de repente cambié de estrategia:

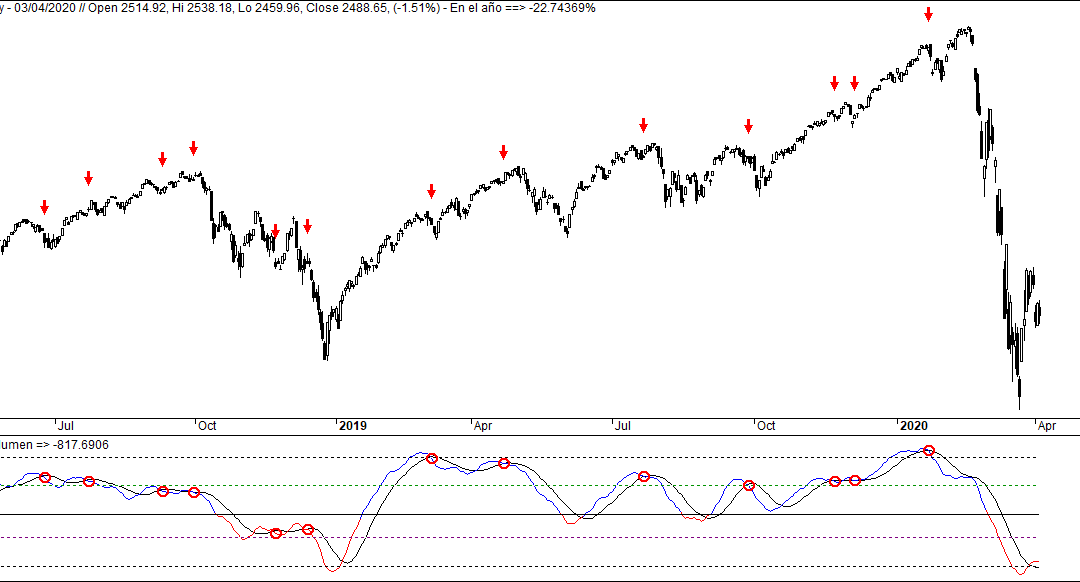

Sí, es el RASI calculado con datos de volumen y para la suma del Nyse y el Nasdaq. Y sí, es una simple media de control. Y lo mejor es que nos puede permitir adaptarnos a distintas ideas de trading. Esta que vemos es una búsqueda de señales de ajuste de stops de medio plazo. Cada cual, en función de su estilo de trading, puede elegir un nivel para su stop. Yo uso el más claro que haya inmediatamente por debajo de la señal.

Pero podemos apurar mucho más si buscamos señales para un plazo más corto:

O más corto aún:

En fin, que entre la preparación de los cursos (el del Foro ya está completo y el destinado a no foreros ya tiene abierta la inscripción), y las investigaciones, no me aburro durante la cuarentena…

Hola Miguel.

Y no se puede seguir usando el filtro de los Mclellan?

Solo contar al alta o a la baja los valores que suban o bajen un determinado porcentaje.

Lo he probado de muy distintas formas y ya no se puede. Tiene que ver también por lo que representa un céntimo en cada acción. Un octavo de dólar en Amazon no es lo mismo que en un chicharro. Las diferencias siempre existieron, pero ahora se han agradado de tal forma que hacen inviable ese tipo de cosas. Lo he intentado también con porcentajes, y tampoco va bien.

Todavía tengo algunas ideas más en la cabeza y las iré probado en las próximas semanas, que con esto del cofinamiento no doy abasto. Espero que estéis todos bien y que la mayor queja que tengamos todos respecto a lo que estamos viviendo es que «es aburrido». Sería una magnífica señal.