Las posibilidades de que estemos ante un techo de mercado en Wall Street son cada día mayores. Así se ve desde la amplitud del mercado.

Procuraré no ponerme pesado con explicaciones porque las imágenes nos dan una idea bastante aproximada de cómo el peligro de que estemos ante un techo de mercado en Wall Street son cada vez mayores. Por eso, desgranaré una serie de gráficos y apenas unas líneas explicativas para seguirlos. Quiere necesite profundizar, prácticamente todo lo que se expondrá está contenido en «Fundamentos de Market Timing para ganar en Bolsa». Desde ese enlace, es gratuito y está también en versión Epub además del tradicional formato para Kindle. En Amazon, sigue a la venta en formato físico para aquellos que les guste el papel.

En fin, vamos al grano que hay mucho que desgranar.

Tabla de Contenidos

Infraestructura bajista en el Oscilador McClellan

Los traders solemos buscar respuestas automáticas en los indicadores que utilizamos, pero a menudo es un error. Un cruce de líneas o un paso a negativo nos pondrán en alerta, pero nunca tendrán la misma fuerza que un patrón. En el caso de mi particular uso de la amplitud del mercado, hace años que llegué a la conclusión de que un indicador no nos dice nada y que es el conjunto el que realmente nos puede ayudar. Además, tendrán más importancia los mensajes que cada indicador nos pueda dar en forma de secuencias más que de momentos puntuales.

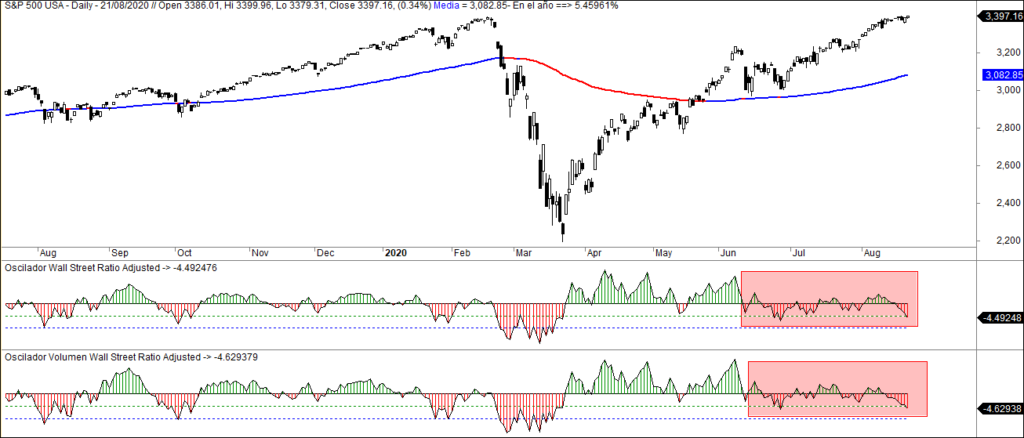

En el caso del Oscilador McClellan, Ángel Matute, mi maestro, solía llamar a estas figuras que he enmarcado en rojo en los indicadores «infraestructuras bajistas». La manipulación del mercado se dirige a los índices, pero deja rastro en el fondo de mercado. Es posible que el mercado suba con el Oscilador McClellan en territorio negativo. Eso supone que el fondo de mercado se ha desenganchado del índice y ha comenzado a hacer de contrapeso. Antes o después ese contrapeso será imposible de superar por parte de los manipuladores y por eso tiene importancia que detectemos de forma temprana esta situación.

Un episodio puntual de subidas con el Oscilador McClellan en territorio negativo es una anécdota. la persistencia de esta situación es un aviso de peligro. Esta formación de «infraestructura bajista» en máximos es un serio aviso de que el mercado está sujeto con alfileres. Vayan con cuidado no vaya a ser que, efectivamente, estemos ante un techo de mercado.

¿Avisa la Línea AD del techo de mercado?

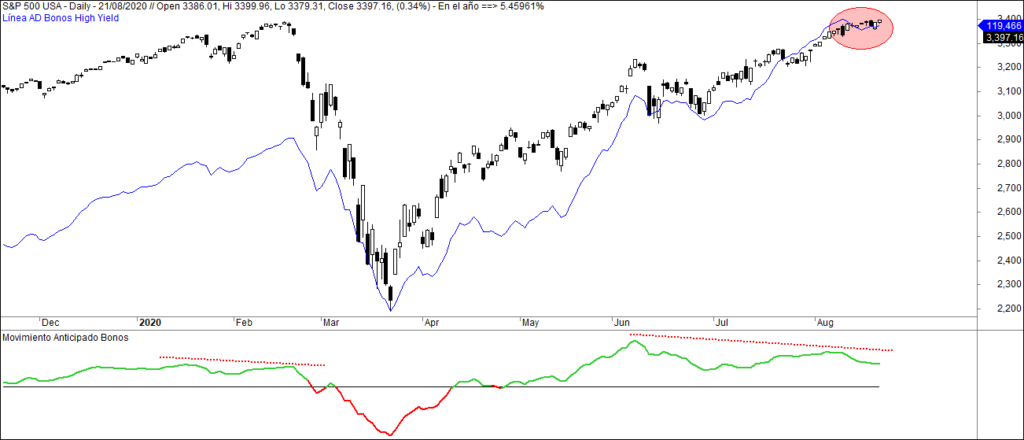

Por fin tenemos a la Línea AD del conjunto de Wall Street marcando una divergencia negativa con el precio. Es su forma de avisar de que las cosas se pueden poner difíciles. Y es más a tener en cuenta si, como en este caso, la circunstancia se produce tanto en la línea trazada con valores y la trazada con volumen.

Quienes me sigan de antiguo sabrán que no suelo conceder demasiado crédito a este aviso, pero la excepción se produce cuando aparece en compañía de más alertas. Entonces suma, y suma mucho.

En la parte de abajo del gráfico tenemos la Línea ADn, una periodificación de la Línea AD a través de un estocástico y un suavizado. Ya vimos en artículos anteriores cómo ha trazado en las últimas semanas un patrón de aviso muy serio que denota que han estado sujetando los índices con apuestas sobre los valores de mayor volumen del mercado. Esta circunstancia no se puede mantener eternamente. Por tanto, cuidado.

Cruce a la baja del Indicador Direccional

Este es otro caso que si se da aisladamente no suele tener mayor importancia, pero aporta su granito de arena al conjunto de factores negativos. Es curioso cómo se ha resistido a cruzar sus líneas y ponerse en configuración bajista. Parece que no ha podido más y el cruce se ha producido un día de alzas en el S&P 500 con máximos histórico incluido. Algo no cuadra, la verdad. Habrá o no habrá techo de mercado, pero todo es muy raro.

El extraño aviso el indicador I2CALM

Este es uno de los indicadores de cosecha propia que más cariño tengo. Se trata de un indicador estable y tranquilo. Demasiado tranquilo incluso. Lo diseñé a sí para ejercer de contrapeso con otros indicadores más «nerviosos». Esta vez lo que ha hecho es notable. El indicador superior, calculado solo con los valores que suben y bajan a diario, ha cruzado a territorio negativo. Mientras tanto, el indicador inferior, trazado con el volumen de los valores al alza y a la baja, se mantiene notablemente por encima de cero.

No es una circunstancia excepcional. Lo que es excepcional es la gran diferencia entre los valores de uno y otro indicador. Suelen ir más cercanos y esto vuelve a poner de manifiesto la manipulación a través de los valores de mayor peso en el mercado, los que más volumen mueven. Esta circunstancia suele producirse en la antesala de caídas considerables, aunque como a todo hay quien gane, la cosa no parece tan peligrosa como la que advirtió el par de indicadores en el año 2000:

Parece insuperable el nivel de manipulación que se produjo en la última fase de la «burbuja tecnológica». Si alguna vez ven este patrón, ya saben. No se ha vuelto a producir desde entonces.

El indicador Coppock de amplitud se suma a las alertas

Curioso. El Coppock Breadth Indicator modificado por este servidor ha comenzado a dar muestras de duda. Y justo lo ha hecho en el día de nuevos máximos históricos. Este indicador es de largo plazo. Estable y prudente donde los haya. Una barra roja sería realmente peligrosa.

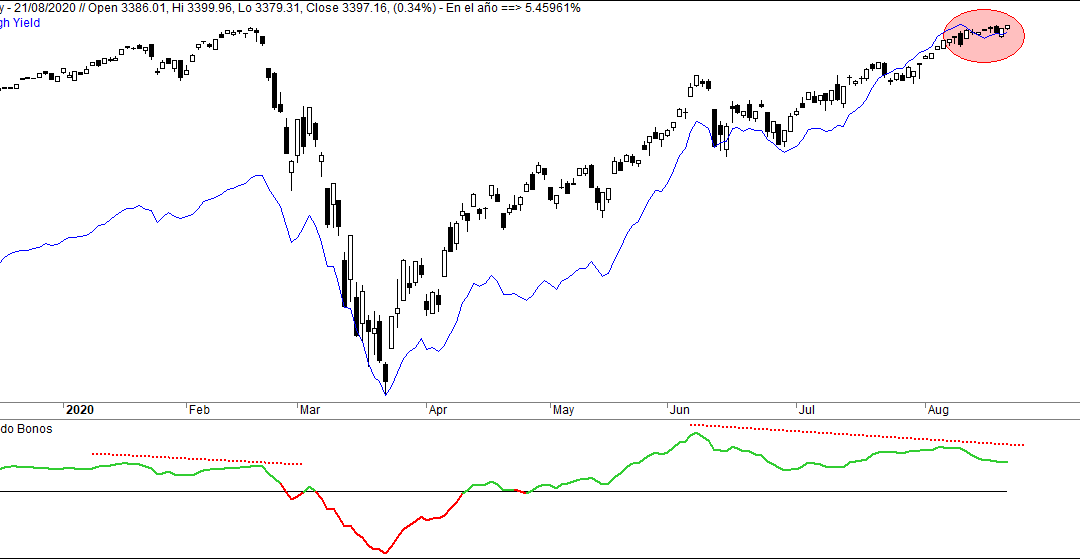

Y la mala salud de los bonos se mantiene

Venimos avisando desde hace tiempo del indicador de Movimiento Anticipado de Bonos. Arrastra una divergencia cada vez más clara y cada vez más potente. Lejos de mejorar, se mantiene cada vez más evidente. Se puede apreciar en indicador de la parte inferior del gráfico. Y la Línea AD de Bonos High Yield se ha sumado a la «fiesta» en estos últimos días. No ha marcado máximos mientras que el S&P 500 sí lo ha hecho. Recuerdo a la distinguida concurrencia que esta Línea AD de Bonos High Yield mantiene un sorprendente paralelismo con la evolución del S&P 500 en los últimos años.

¿Qué podemos hacer para no vernos pillados si es un techo de mercado?

No les aburriré más con evidencias de que estos máximos parecen endebles. Pero no son estos los únicos indicadores de amplitud que andan avisando. ¿Qué hacer?. Muy sencillo, ser precavidos. Coloque stops en sus posiciones sin agobiar mucho al precio pero en un lugar donde se sienta «cómodo» con el margen que le concede al mercado. Y, en principio, no abra nuevas posiciones mientras no se aclare el panorama. Estos máximos de repetición sin apoyo del fondo de mercado son terreno abonado para la distribución antes de la caída. No sea pardillo y espere un poco. Que los mercados abren todos los días laborables. Y algunos festivos.

¿Vender inmediatamente? Pues en principio soy partidario de no ir contra el precio. Tengo la ventaja de que invierto en índices mayoritariamente. Y si siguen subiendo, pues yo con ellos. No suelo jugar a adivino de lo que va a pasar. Precavido, todo lo que puedo. Clarividente, pues va a ser que no. Que estas cosas de la debilidad del fondo de mercado pueden estar durante semanas amagando hasta que terminan por sustanciarse en algo…

En fin, yo haré lo que digan mis sistemas. Y esos, de momento, siguen comprados. Quién sabe qué dirán en unos días o unas horas…

Gracias Miguel por tu analisis. Nos permite tomar precauciones en momentos cruciales, y lo mejor es que vamos aprendiendo con cada uno de ellos.

Nunca se deja de aprender